Ab 1. Januar 2025: Alle MWST-registrierten Unternehmen müssen Abrechnungen elektronisch über das ePortal einreichen. Papiereinreichungen werden nicht mehr akzeptiert.

Falls Sie bisher Papierabrechnungen eingereicht haben, wechseln Sie jetzt. Das ePortal erfordert:

- Eine gültige E-Mail-Adresse

- Einrichtung der Zwei-Faktor-Authentifizierung

- Modernen Browser (Chrome, Firefox, Safari oder Edge)

Erstnutzer sollten sich vor der ersten Quartals-Deadline extra Zeit nehmen, um sich mit der Oberfläche vertraut zu machen.

Neu für 2025: Unternehmen mit einem Jahresumsatz von maximal CHF 5'005'000 und einer guten Compliance-Geschichte können wählen, MWST-Abrechnungen jährlich statt quartalsweise einzureichen.

Voraussetzungen:

- Saubere Compliance-Bilanz (keine verspäteten Einreichungen oder Strafen im Vorjahr)

- Umsatz unter CHF 5'005'000

- Antrag über ePortal eingereicht

So funktioniert es:

Leisten Sie Ratenzahlungen am 30. Mai, 30. August und 30. November. Reichen Sie Ihre endgültige Jahresabrechnung mit der tatsächlichen MWST bis zum folgenden 28. Februar ein.

Vorteile: Deutlich reduzierter Verwaltungsaufwand. Drei Vorauszahlungen statt vier Quartalsberechnungen. Eine umfassende Jahresabrechnung.

Nachteile: Cashflow-Auswirkung, wenn Sie typischerweise in einer Guthabenposition sind. Seltenere Rückerstattungen, wenn Sie regelmässig mehr MWST zahlen als einziehen.

Ab 1. Januar 2025: Wenn Sie einen digitalen Marktplatz oder eine Plattform betreiben, die Verkäufe in der Schweiz ermöglicht, können Sie für MWST-Zwecke als fiktiver Lieferant gelten.

Dies betrifft:

- Marktplatzplattformen (wie Etsy, eBay-Äquivalente)

- App Stores

- Online-Buchungsplattformen

- Gig-Economy-Plattformen

Das Prinzip: Die Plattform, nicht der einzelne Verkäufer, wird für die MWST-Erhebung und -Abführung verantwortlich, wenn sie Verkäufe an Schweizer Kunden ermöglicht.

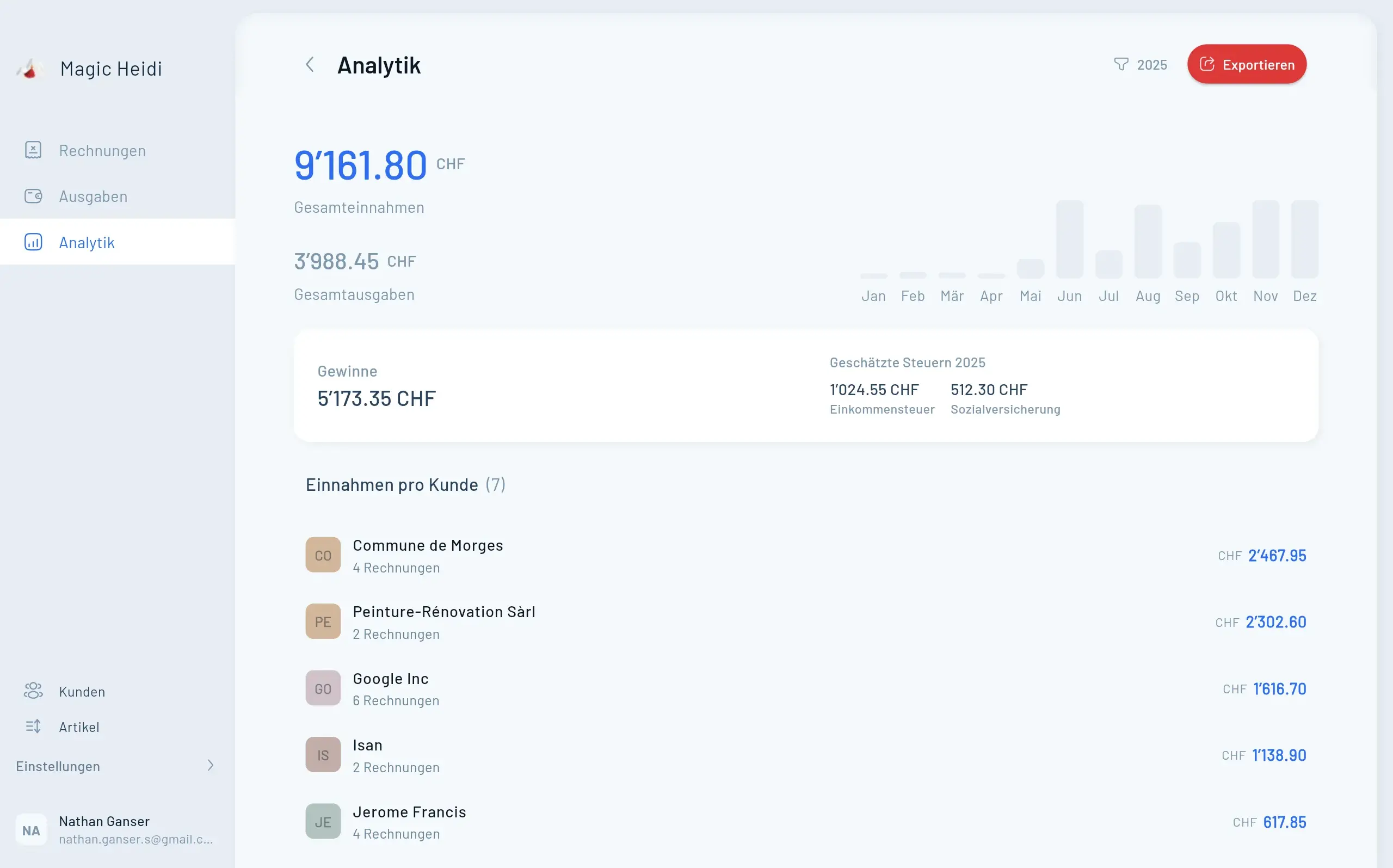

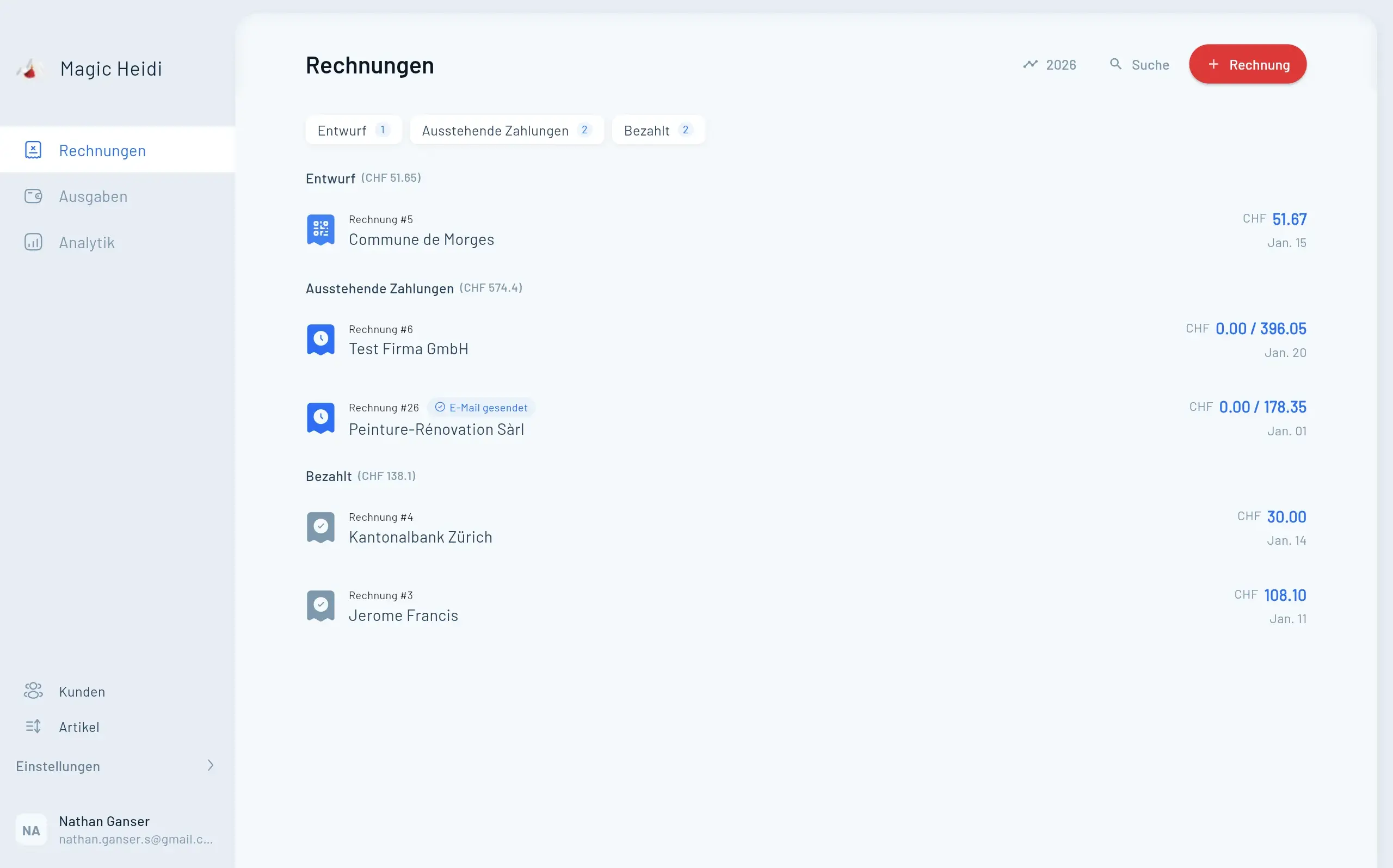

Betroffene Freelancer: Wenn Sie Dienstleistungen über Plattformen verkaufen, klären Sie, wer die MWST-Pflichten übernimmt. Einige Plattformen behalten jetzt MWST in Ihrem Namen ein, was Ihre Nettoeinkommensberechnungen beeinflusst.