Finanzberichte für Schweizer Freelancer: Zahlen in kluge Entscheidungen verwandeln

Finanzberichte zu verstehen bedeutet nicht nur Compliance – es geht darum, die Fragen zu beantworten, die Sie nachts wachhalten: Verlange ich genug? Kann ich mir Hilfe leisten? Reicht das Geld für die Steuerrechnung?

Seien wir ehrlich: Sie sind nicht Freelancer geworden, um Ihre Abende mit Tabellen zu verbringen.

Doch hier ist die Realität – Finanzberichte zu verstehen bedeutet nicht nur Compliance oder Ihren Treuhänder zu beeindrucken. Es geht darum, die Fragen zu beantworten, die Sie nachts wachhalten: Verlange ich genug? Kann ich mir Hilfe leisten? Sollte ich mich für die MWST registrieren? Reicht das Geld für die Steuerrechnung?

Die gute Nachricht? Sie brauchen keinen Buchhaltungsabschluss, um Finanzberichte zu meistern. Ob Sie nach Schweizer Regeln für vereinfachte Buchführung arbeiten (das traditionelle «Milchbüechli») oder ein komplexeres Setup verwalten – moderne Buchhaltungssoftware macht Finanzberichte für alle zugänglich.

Dieser Leitfaden führt Sie durch die drei wichtigsten Finanzberichte, die jeder Schweizer Freelancer verstehen sollte, was sie über Ihr Geschäft verraten und wie Sie sie für klügere Entscheidungen zu Preisen, Steuern und Wachstum nutzen.

Warum Finanzberichte für Schweizer Freelancer wichtig sind

Über die gesetzliche Buchführungspflicht hinaus bieten Finanzberichte drei entscheidende Vorteile, die sich direkt auf Ihren Gewinn auswirken.

Steueroptimierung auf drei Ebenen

Das Schweizer Steuersystem auf Bundes-, Kantons- und Gemeindeebene bedeutet, dass Ihr Standort Ihre Steuerrechnung erheblich beeinflusst. Gute Finanzberichte helfen, Abzüge zu maximieren und Quartalsraten zu planen.Cashflow-Kontrolle bei unregelmässigem Einkommen

Anders als Angestellte haben Freelancer unvorhersehbare Zahlungseingänge. Ihre Geldflussrechnung zeigt, ob Sie einen schwachen Monat überstehen oder überfällige Rechnungen eintreiben müssen.Datenbasierte Preisentscheidungen

Sollten Sie Ihre Tarife erhöhen? Einen Subunternehmer engagieren? Wenn Sie Ihre tatsächliche Gewinnmarge kennen, können Sie Preise selbstbewusst festlegen und sehen, welche Angebote die beste Rendite bringen.Die drei wichtigsten Finanzberichte

Jeder Schweizer Freelancer sollte diese drei Berichte verstehen, um fundierte Geschäftsentscheidungen zu treffen und die Schweizer Steueranforderungen zu erfüllen.

Erfolgsrechnung: Ihr Leistungsnachweis

Die Erfolgsrechnung (auch Gewinn- und Verlustrechnung) zeigt, ob Sie Geld verdienen. Sie ist einfach strukturiert:

Umsatz (alles, was Kunden bezahlt haben)

minus Warenaufwand (direkte Projektkosten – Subunternehmer, Material)

= Bruttogewinn

minus Betriebsaufwand (Miete, Marketing, Software, Versicherungen)

= Betriebsgewinn

minus Sonstiger Aufwand (Zinsen, Steuern)

= Reingewinn

Schweiz-spezifische Punkte für Ihre Erfolgsrechnung

Erfassen Sie Ihre AHV/IV/EO-Beiträge als Aufwand (10% des Reineinkommens für die meisten Freelancer). Diese sind vollständig steuerlich absetzbar und stellen nach den Steuern Ihre grössten Kosten dar. Bei einem Freelancer mit CHF 120'000 Jahresumsatz sind das CHF 12'000 Sozialversicherungsbeiträge.

Wenn Sie MWST-pflichtig sind (ab CHF 100'000 Jahresumsatz obligatorisch), sollte Ihre Erfolgsrechnung den Umsatz netto ohne MWST ausweisen. Mit dem Schweizer Normalsatz von 8,1% enthält eine CHF 10'000-Rechnung CHF 750 MWST, die nicht Ihnen gehört – sie geht direkt an die Eidgenössische Steuerverwaltung.

Beispiel: UX-Designerin Sarah aus Zürich

- Monatlicher Umsatz: CHF 12'000

- Subunternehmerkosten: CHF 2'000

- Bruttogewinn: CHF 10'000 (83% Marge)

- Betriebsaufwand: CHF 3'500 (Coworking CHF 600, Software CHF 250, Marketing CHF 500, Versicherung CHF 200, Verpflegung/Transport CHF 400, Sonstiges CHF 1'550)

- Betriebsgewinn: CHF 6'500

- AHV-Beitrag (zurückgelegt): CHF 600

- Steuerrückstellung (30% zurückgelegt): CHF 1'800

- Nettogewinn: CHF 4'100

Sarahs Erfolgsrechnung zeigt sofort, dass sie 34% des Umsatzes als Gewinn behält – gesund für eine kreative Freelancerin. Aber sie sieht auch, dass 29% in den Betriebsaufwand fliessen, was sie veranlasst zu prüfen, ob alle Abonnements und Kosten noch nötig sind.

Bilanz: Ihre finanzielle Momentaufnahme

Während die Erfolgsrechnung die Leistung über einen Zeitraum zeigt (monatlich, quartalsweise, jährlich), erfasst Ihre Bilanz einen bestimmten Zeitpunkt. Sie beantwortet: Wenn ich mein Geschäft heute schliessen würde, was hätte ich?

Die Bilanz hat drei Abschnitte:

Aktiven = Was Sie besitzen

- Bargeld auf Bankkonten

- Debitoren (unbezahlte Kundenrechnungen)

- Ausrüstung und Hardware

- Kautionen (Büro, Nebenkosten)

Passiven = Was Sie schulden

- Kreditoren (unbezahlte Lieferantenrechnungen)

- MWST-Schulden an Steuerbehörden

- Darlehen oder Kreditlinien

- Steuerrückstellungen

Eigenkapital = Aktiven minus Passiven

- Ihr Anteil am Geschäft

- Angesammelte Gewinne über die Zeit

Warum Freelancer die Bilanz beachten sollten

Viele Solo-Unternehmer überspringen diesen Bericht und denken, er sei nur für «richtige Firmen». Das ist ein Fehler. Ihre Bilanz zeigt:

- Liquiditätsprobleme, bevor sie kritisch werden: Wenn Debitoren wachsen, aber das Bargeld nicht, zahlen Kunden nicht pünktlich

- Working-Capital-Stärke: Umlaufvermögen geteilt durch kurzfristige Verbindlichkeiten zeigt, ob Sie kommende Ausgaben decken können

- Abschreibungen: Das Schweizer Steuerrecht erlaubt 3-Jahres-Abschreibung auf IT-Ausrüstung – Ihre Bilanz verfolgt den Restwert

Wenn Sie über CHF 500'000 jährlich verdienen, sind Sie gesetzlich zur doppelten Buchführung verpflichtet, die automatisch eine ordentliche Bilanz erstellt. Unter dieser Schwelle genügt vereinfachte Buchführung, aber viele moderne Buchhaltungstools erstellen trotzdem Basisbilanzen.

Geldflussrechnung: Ihr Überlebensmonitor

Eine harte Wahrheit: Profitable Unternehmen können trotzdem an Cashflow-Problemen scheitern. Sie zeigen vielleicht CHF 15'000 Gewinn in der Erfolgsrechnung, aber wenn Kunden 90 Tage zum Zahlen brauchen, während Ihre AHV-Rechnung nächsten Monat fällig ist, haben Sie eine Liquiditätskrise.

Die Geldflussrechnung verfolgt den tatsächlichen Geldfluss ein und aus.

Der Cashflow hat drei Kategorien:

Betriebliche Tätigkeit (Tagesgeschäft)

- Erhaltene Zahlungen von Kunden

- Zahlungen an Lieferanten und Subunternehmer

- Bezahlter Betriebsaufwand

- Ziel: Positive Zahl zeigt, dass das Geschäft Geld generiert

Investitionstätigkeit (Langfristige Anlagen)

- Ausrüstungskäufe

- Anlagenverkäufe

- Meist negativ bei wachsenden Freelancern

Finanzierungstätigkeit (Externe Finanzierung)

- Darlehenserlöse

- Darlehensrückzahlungen

- Eingebrachtes oder entnommenes Privatgeld

- Variiert je nach Ihrer Situation

Cashflow-Herausforderungen für Schweizer Freelancer meistern

Das unregelmässige Einkommensmuster beim Freelancing macht Cashflow-Management essenziell. Das zeigen die Zahlen:

Wenn Ihr operativer Cashflow trotz Gewinnen in der Erfolgsrechnung konstant negativ ist, haben Sie wahrscheinlich mit langsam zahlenden Kunden zu kämpfen. Schweizer Zahlungsfristen liegen typisch bei 10-30 Tagen, aber internationale Kunden können auf 60-90 Tage ausdehnen. Ihre Geldflussrechnung quantifiziert dieses Problem.

Handlungsschritt: Wenn Debitoren durchschnittlich 60+ Tage ausstehen, während Ihre Betriebskosten monatlich fällig sind, brauchen Sie entweder kürzere Zahlungsfristen, Anzahlungen bei grossen Projekten oder eine Bargeldreserve von 2-3 Monatsausgaben.

MWST-pflichtige Freelancer haben vierteljährliche Einreich- und Zahlungspflichten. Ihre Geldflussrechnung hilft zu überprüfen, ob Sie die von Kunden erhobene MWST (8,1% für die meisten Dienstleistungen) zurückgelegt haben. Dieses MWST-Geld auszugeben ist eine der häufigsten Liquiditätsfallen für Freelancer.

Wichtige Kennzahlen für Schweizer Freelancer

Rohe Finanzberichte erzählen die Geschichte, aber diese Kennzahlen verwandeln Daten in umsetzbare Erkenntnisse zu Rentabilität, Liquidität und Effizienz.

Rentabilitätskennzahlen

Bruttogewinnmarge zeigt den Prozentsatz nach Abzug projektspezifischer Kosten. Dienstleistungs-Freelancer sollten 60-80%+ anstreben. Nettogewinnmarge zeigt, was Sie tatsächlich nach allen Ausgaben, Steuern und AHV-Beiträgen behalten.

- Ziel: 60-80% Bruttomarge bei Dienstleistungen

- Anstreben: 25-40% Nettogewinnmarge

- Monatlich verfolgen, um Trends früh zu erkennen

- Mit Branchenbenchmarks vergleichen

Liquiditätskennzahlen

Liquiditätsgrad misst Ihre Fähigkeit, kurzfristige Verbindlichkeiten zu begleichen. Über 1,5 ist gesund; unter 1,0 bedeutet potenzielle Cashprobleme. Debitorenlaufzeit zeigt, wie lange Kunden zum Zahlen brauchen.

- Liquiditätsgrad über 1,5 halten

- Debitorenlaufzeit unter 45 Tagen halten

- Debitorenalterung überwachen

- Rechnungen über 30 Tage nachfassen

Effizienzkennzahlen

Umsatz pro Arbeitstag ist einfach, aber aussagekräftig. Bei CHF 150'000 Jahresumsatz und 220 Arbeitstagen sind das CHF 682 pro Tag. Einkommensziel nicht erreichbar? Entweder Tagessatz erhöhen oder mehr verrechenbare Tage arbeiten.

- Tatsächlichen Tagessatz berechnen

- Verrechenbare vs. nicht-verrechenbare Zeit tracken

- Tarife mit Schweizer Marktdurchschnitt vergleichen

- Preise basierend auf echten Margen anpassen

Von Berichten zu Taten: Kluge Entscheidungen treffen

Die Zahlen zu verstehen ist nur der erste Schritt. So nutzen Sie Ihre Finanzberichte für konkrete Geschäftsentscheidungen.

Preisanpassungen

Berechnen Sie Ihre Vollkosten pro Stunde, indem Sie die jährlichen Gesamtausgaben durch verrechenbare Stunden teilen. Nutzen Sie dies für Tarife mit gesunden Margen.

Steuerplanung

Prüfen Sie die Erfolgsrechnung quartalsweise für die provisorische Steuerschuld. Legen Sie 30-35% des Gewinns zurück und maximieren Sie Säule 3a-Beiträge (bis CHF 36'288).

Cashflow-Prognose

Erstellen Sie eine rollierende 90-Tage-Prognose mit historischen Mustern. Listen Sie bestätigte Einnahmen, ziehen Sie Kosten ab und planen Sie Quartals-Steuerzahlungen.

Wachstumsinvestitionen

Nutzen Sie Ihre Berichte, um zu entscheiden, wann Sie sich Hilfe leisten können, Ausrüstung upgraden oder in Marketing investieren – bei gleichzeitiger Bargeldreserve.

Preisanpassungen basierend auf echten Margen

Ohne Kenntnis Ihrer tatsächlichen Kosten können Sie nicht effektiv Preise festlegen. So informiert Ihre Erfolgsrechnung die Preisgestaltung:

Berechnen Sie Ihre Vollkosten pro Stunde, indem Sie die jährlichen Gesamtausgaben (Betriebskosten + AHV + Steuern) durch verrechenbare Stunden teilen. Wenn das CHF 80/Stunde ergibt und Sie eine 50%-Marge wollen, ist Ihr Mindesttarif CHF 160/Stunde.

Freiberuflicher Berater Marc aus Genf entdeckte durch seine Q1-Erfolgsrechnung, dass sein effektiver Stundensatz nach allen Ausgaben und Steuern CHF 95/Stunde betrug – obwohl er CHF 140 verlangte. Er dachte, er hätte eine 40%-Marge. Realität: 24%. Mit diesen Daten erhöhte er die Tarife für Neukunden auf CHF 180/Stunde und brachte seine echte Marge auf nachhaltige 35%.

Steuerplanung das ganze Jahr über

Bis Dezember mit Steuern zu warten kostet Schweizer Freelancer Tausende durch verpasste Abzüge und schlechtes Timing.

Vierteljährliche Finanzprüfungs-Routine

- Erfolgsrechnung für das Quartal erstellen

- Provisorische Steuerschuld berechnen (Bund, Kanton, Gemeinde)

- Prüfen, ob 30-35% des Gewinns zurückgelegt sind

- Säule 3a-Beiträge prüfen (maximieren Sie CHF 36'288 in 2025, wenn Sie keine 2. Säule haben)

- Absetzbare Ausgaben durchgehen: Erfassen Sie alles?

Häufige Schweizer Freelancer-Abzüge, die Ihre Berichte zeigen sollten

- Volle AHV/IV/EO-Beiträge (10%)

- Säule 3a-Beiträge (bis CHF 36'288)

- Home-Office-Kosten (anteilig zur Arbeitsfläche)

- Weiterbildung und Kurse

- Geschäftsreisen und 50% der Geschäftsessen

- Berufsversicherungen und Mitgliedschaften

- Abschreibungen auf Ausrüstung (3 Jahre für IT)

5 Finanzberichts-Fehler, die Schweizer Freelancer machen

Vermeiden Sie diese häufigen Fallstricke, die Freelancer Tausende an verlorenen Abzügen, Cashflow-Problemen und unnötigem Stress kosten.

Privat- und Geschäftsfinanzen mischen

Dasselbe Konto zu nutzen macht Berichte unmöglich. Eröffnen Sie ein dediziertes Geschäftskonto und überweisen Sie sich selbst ein regelmässiges «Gehalt» basierend auf dem Reingewinn.Vergessen, Steuergeld zurückzulegen

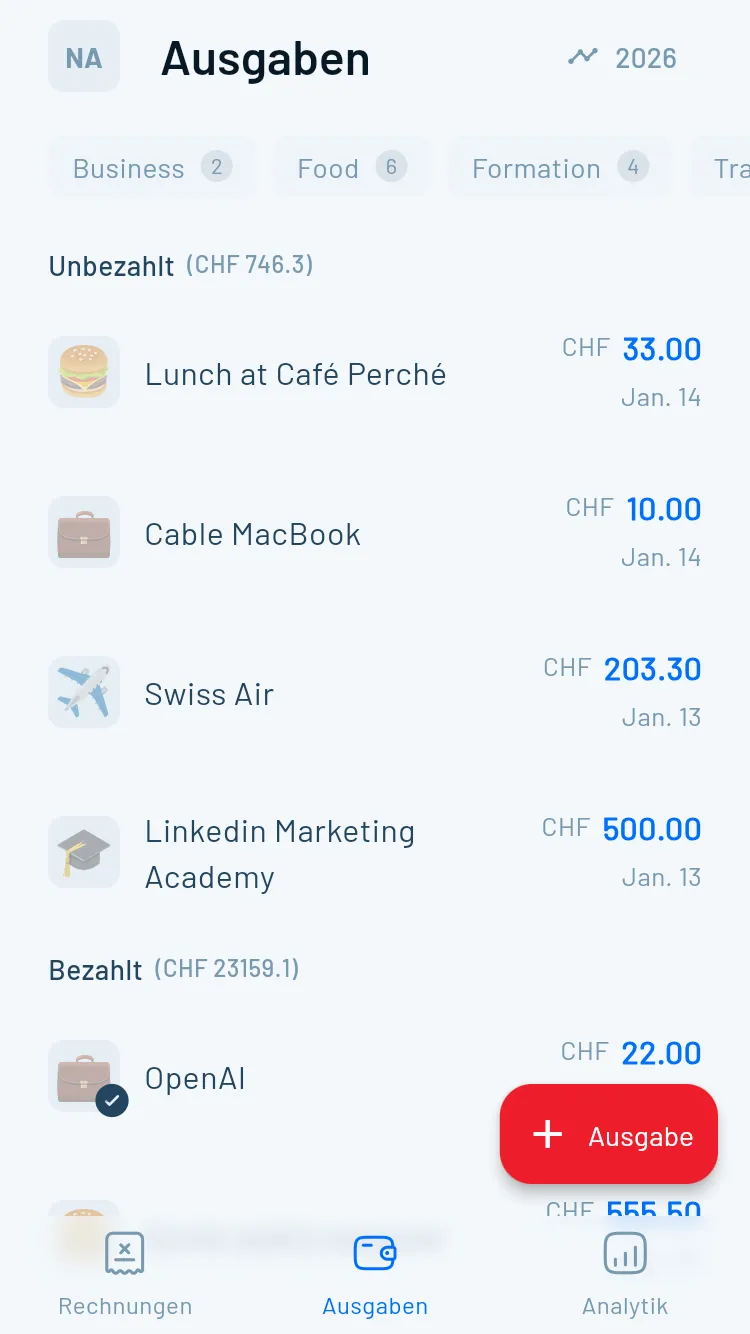

Überweisen Sie sofort 35% jeder Kundenzahlung auf ein separates Sparkonto mit Label «Steuern». Passen Sie an, sobald Sie Ihren tatsächlichen Steuersatz kennen.Nicht alle absetzbaren Ausgaben erfassen

Nutzen Sie KI-Belegscanning, um jede absetzbare Ausgabe automatisch zu erfassen. Prüfen Sie monatlich, um Lücken zu finden und Abzüge zu maximieren.Berichte bis Jahresende ignorieren

Blocken Sie 30 Minuten am Monatsende für die Prüfung von Erfolgsrechnung und Cashflow. Setzen Sie Quartalserinnerungen für Tiefenanalysen.MWST-Auswirkungen unterschätzen

Ab CHF 100'000 Umsatz ist MWST-Registrierung obligatorisch. Das CHF 50'000-Projekt? CHF 3'728 gehören der Steuerverwaltung, nicht Ihnen.Das richtige Tool für Schweizer Freelancer wählen

Tabellen funktionierten für die Milchbüechli-Ära, aber moderne Schweizer Freelancer brauchen Tools für QR-Rechnungen, Mehrsprachigkeit, Schweizer MWST-Verwaltung und automatische Berichtserstellung.

Moderne Schweizer Freelancer brauchen Tools, die Folgendes beherrschen:

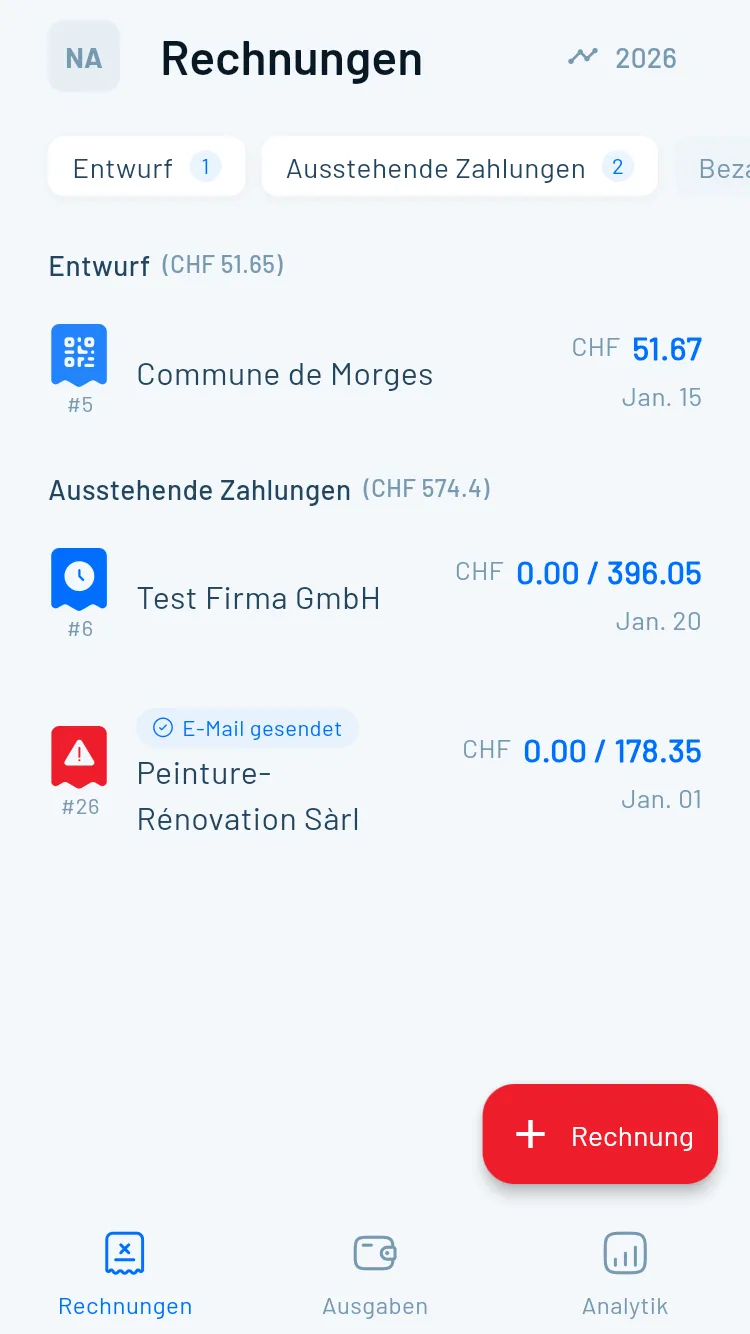

- QR-Rechnungen erstellen und verarbeiten (obligatorisch seit 2022)

- Mehrsprachigkeit (Deutsch, Französisch, Italienisch, Englisch)

- Schweizer MWST-Verwaltung inklusive effektiver und Saldosteuersatz-Methode

- Integration mit Schweizer Banken (PostFinance, UBS, ZKB, Raiffeisen, etc.)

- Automatische Berichtserstellung (Erfolgsrechnung, Bilanz, Geldflussrechnung)

- Belegscanning mit KI, das Schweizer Anbieter und MWST erkennt

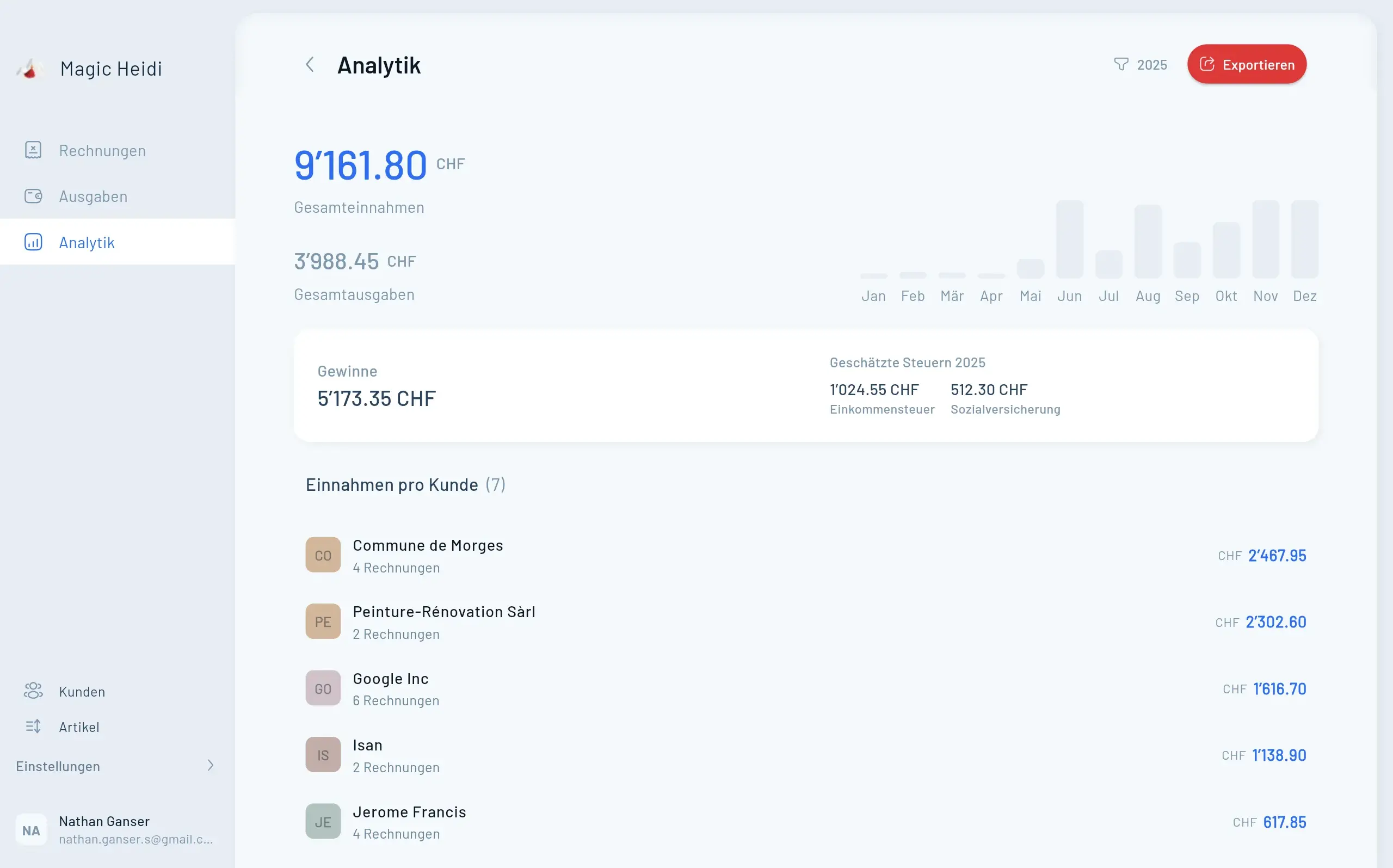

Magic Heidi erfüllt all diese Anforderungen für CHF 25/Monat – speziell für Schweizer Freelancer und KMU entwickelt. Die Plattform handhabt alles von Kundenrechnungen über Spesenerfassung bis zu steuerkonformen Berichten und kategorisiert Transaktionen automatisch und markiert potenzielle Abzüge.

Alternativen wie bexio oder Banana Accounting bedienen ebenfalls den Schweizer Markt, wobei internationale Plattformen möglicherweise Schweiz-spezifische Funktionen wie QR-Rechnungsunterstützung oder korrekte MWST-Satzverwaltung vermissen lassen.

Das Wichtigste: Wählen Sie Software, die manuelle Dateneingabe eliminiert, genaue Berichte automatisch generiert und sauber zu Ihrem Treuhänder oder der kantonalen Steuersoftware exportiert. Die gesparte Zeit zahlt das Abo mehrfach zurück.

Zuverlässige Finanzberichte pflegen

Etablieren Sie eine Routine, die Ihre Bücher sauber und Ihre Berichte das ganze Jahr über korrekt hält.

Monatliches Minimum

Bankkonten abgleichen, Erfolgsrechnung auf Abweichungen prüfen, Debitorenalterung checken und verifizieren, dass Steuerrückstellung ausreicht.

Quartals-Essentials

Alle drei Berichte erstellen, provisorische Steuern berechnen und zahlen, MWST-Abrechnung einreichen falls pflichtig, 90-Tage-Cashflow-Prognose aktualisieren.

Jährliche Anforderungen

Bücher bis 31. Januar abschliessen, Jahresabschluss erstellen, Berichte an Treuhänder übergeben, Steuererklärung bis 31. März einreichen.

Wann Sie Hilfe holen sollten

Die meisten Freelancer unter CHF 200'000 können selbst verwalten. Darüber hinaus empfiehlt sich ein Treuhänder für Quartalsreviews (CHF 1'500-3'000 jährlich).

Bereit, Ihre Finanzberichte zu vereinfachen?

Schliessen Sie sich Tausenden Schweizer Freelancern an, die ihre Buchhaltung automatisiert und Klarheit über ihre Geschäftsfinanzen gewonnen haben. Für die Schweiz gebaut, für Freelancer entwickelt, die sich lieber auf ihr Handwerk als auf Tabellen konzentrieren.

Ihr Finanzberichts-Aktionsplan

Starten Sie hier:

- Diese Woche: Separates Geschäftskonto eröffnen, falls noch nicht geschehen

- Diesen Monat: Buchhaltungssoftware wählen und Bank verbinden

- Dieses Quartal: Erste vollständige Erfolgsrechnung, Bilanz und Geldflussrechnung erstellen

- Laufend: Berichte monatlich prüfen, Strategie quartalsweise anpassen

Bei Finanzberichten geht es nicht darum, Buchhalter zu werden – es geht um Klarheit. Wenn Sie verstehen, was Ihre Zahlen zeigen, treffen Sie selbstbewusste Entscheidungen über Tarife, Ausgaben, Investitionen und Wachstum.

Die erfolgreichsten Schweizer Freelancer verfolgen nicht nur Zahlen; sie nutzen finanzielle Erkenntnisse, um nachhaltige, profitable Geschäfte aufzubauen, die schwache Monate überstehen, Steuerpflichten optimieren und den Lebensstil finanzieren, für den sie Freelancer geworden sind.