Ideal für: Schweizer Freelancer mit CHF 50'000-500'000 Jahresumsatz, die Schweiz-spezifische Funktionen ohne Komplexität wollen.

Stärken:

- Speziell für Schweizer Freelancer entwickelt – von einem Schweizer Freelancer

- QR-Rechnungen mit 2025-konformen strukturierten Adressen

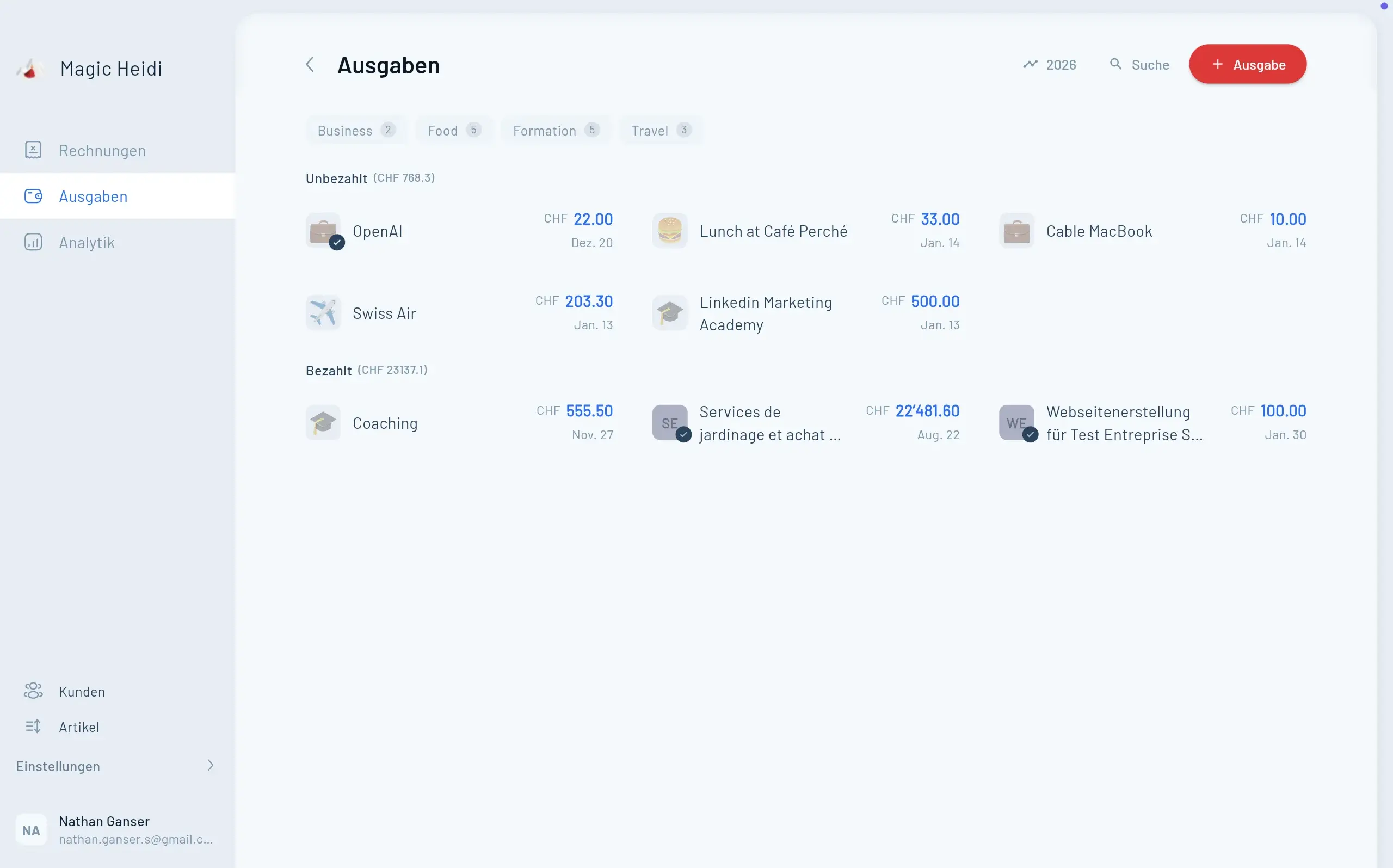

- KI-gestützte Belegerfassung (fotografieren, automatische Kategorisierung)

- Schweizer MwSt-Sätze integriert mit Quartalsabrechnung

- Währungsumrechnung in CHF für internationale Kunden

- Kontoauszug-Import von grossen Schweizer Banken

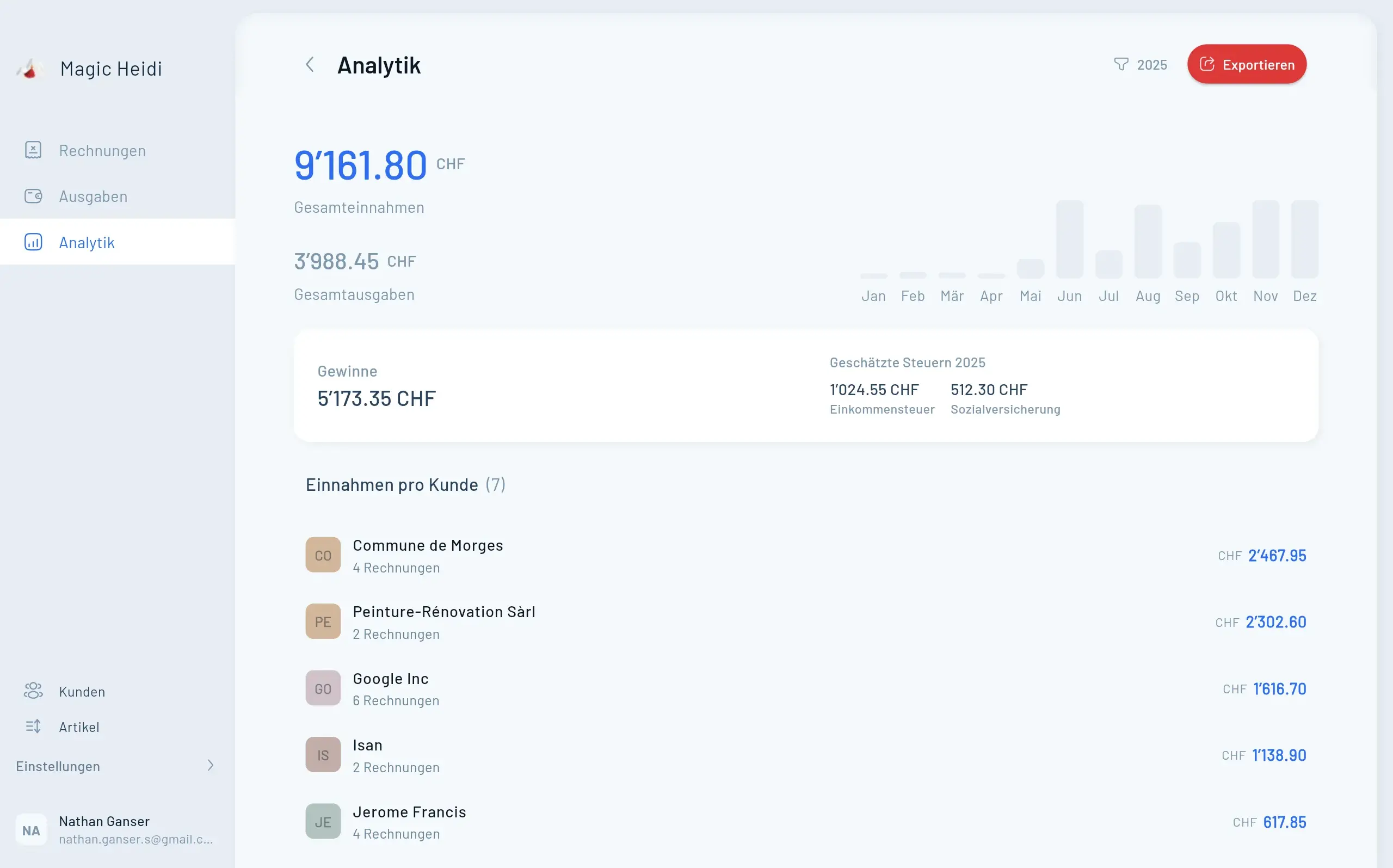

- Steuerprognose basierend auf Einnahmen und Ausgaben

- Daten auf Schweizer Servern in Zürich gehostet (Swiss Hosting konform)

- Support auf Deutsch, Französisch, Italienisch und Englisch

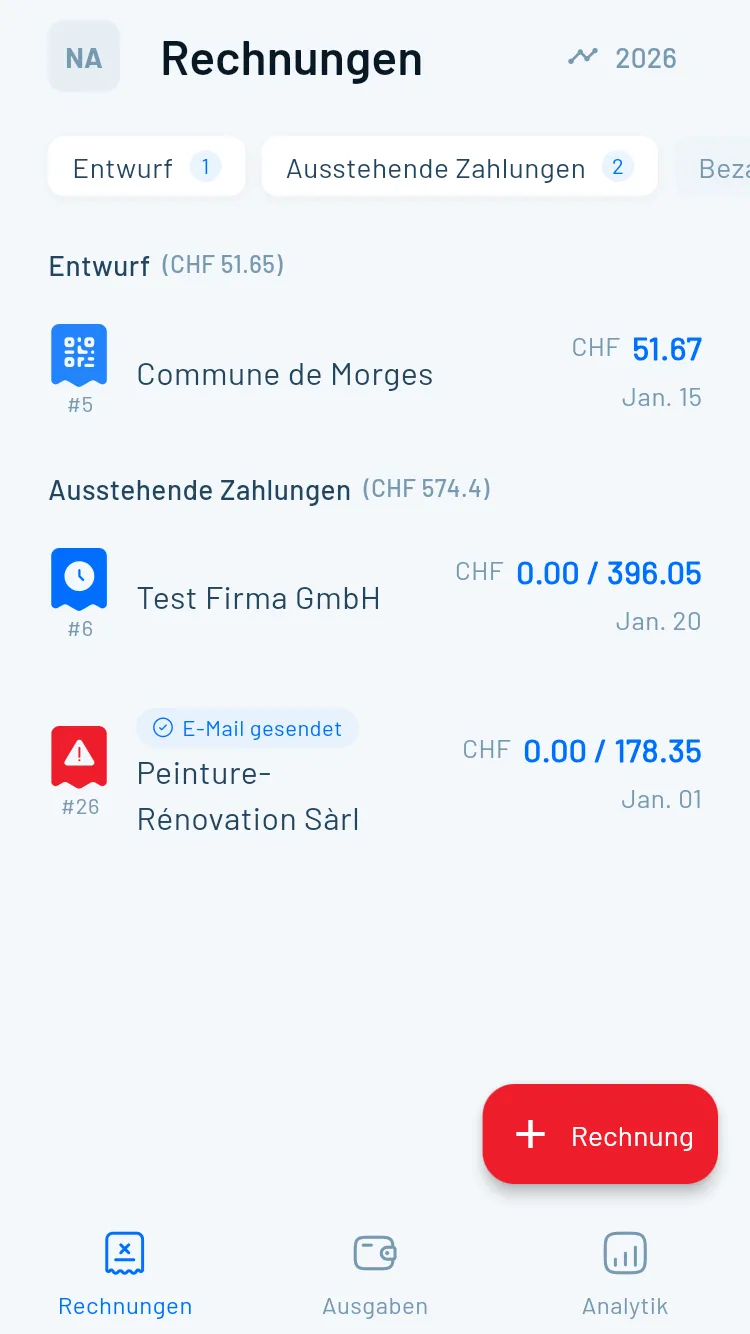

- Native Apps für iPhone, Android, Mac und Windows

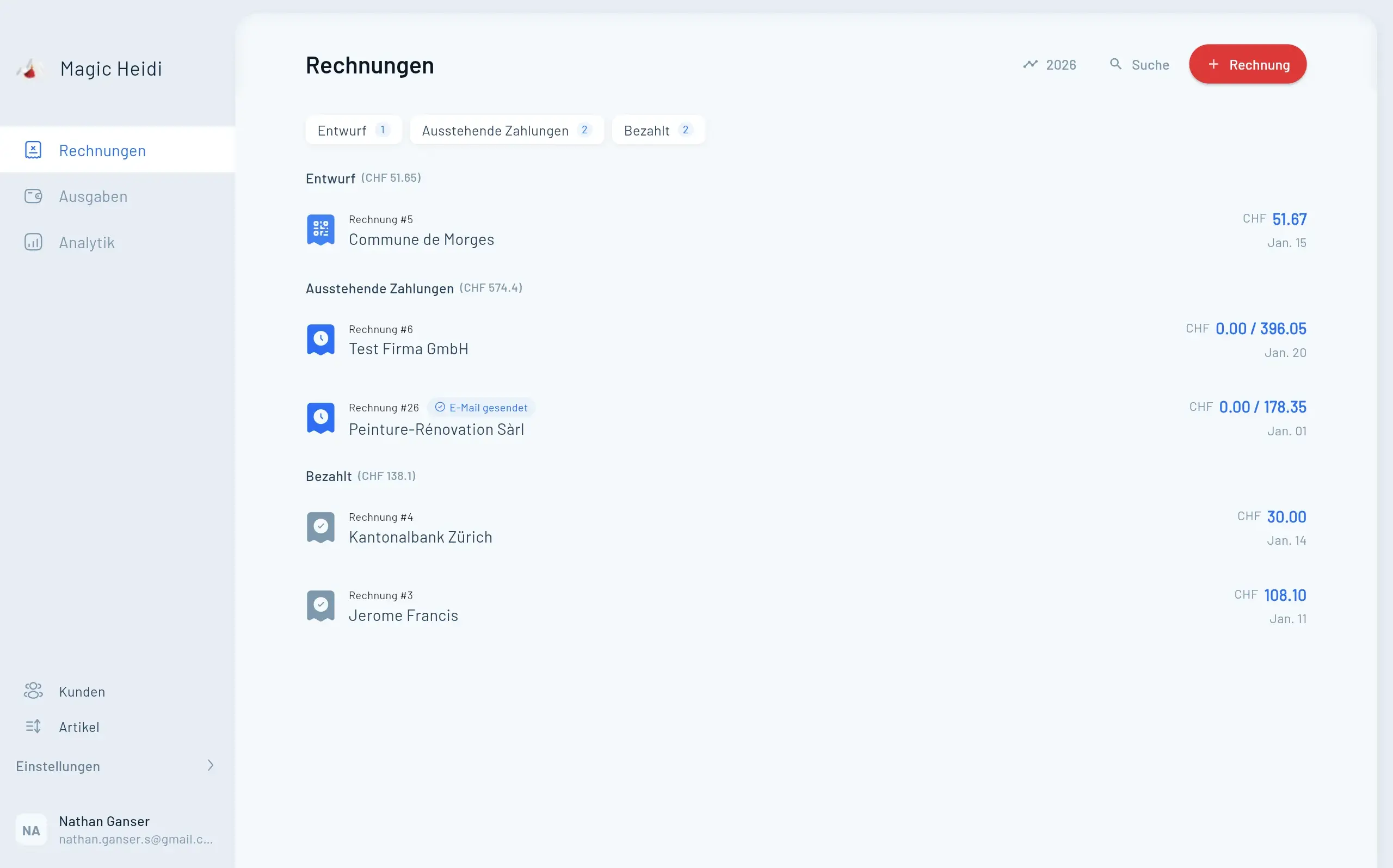

Was Magic Heidi unterscheidet:

Magic Heidi konzentriert sich ausschliesslich auf Freelancer – statt alle von Einzelunternehmen bis 50-Personen-Teams bedienen zu wollen. Das bedeutet eine übersichtliche Oberfläche, relevante Funktionen und keine Kosten für Lohnbuchhaltung oder Lagerverwaltung, die Sie nie brauchen.

Einschränkungen:

- Keine Lohnbuchhaltung (für die meisten Solo-Freelancer nicht nötig)

- Fokus auf Einzelnutzer (bei Angestellten brauchen Sie andere Software)

- Begrenzte Lagerverwaltung (besser für Dienstleister als Produktverkäufer)

Nutzererlebnis:

Einrichtung dauert 15-20 Minuten. Die Oberfläche führt durch MwSt-Einstellungen, Bankverbindungen und Rechnungsvorlagen. Die meisten Freelancer versenden ihre erste QR-Rechnung innerhalb einer Stunde.

Magic Heidi 30 Tage gratis testen →

Preise: CHF 35-125/Monat (Starter CHF 35, Pro CHF 65, Pro+ CHF 125)

Ideal für: Freelancer, die innerhalb von 12-24 Monaten Mitarbeiter einstellen oder Partner aufnehmen wollen.

Stärken:

- Umfassendes Funktionsset inkl. CRM, Projektmanagement und Lagerverwaltung

- Starke Automatisierung (bis zu 12 Stunden monatlich gespart laut bexio)

- Mehrbenutzerfähig (Pro: 3 Nutzer, Pro+: 25 Nutzer)

- Ausgezeichnete Drittanbieter-Integrationen (200+ Apps)

- 80'000+ Schweizer KMU nutzen bexio

- Kann jährliche Treuhänderkosten um bis zu ein Drittel senken

Einschränkungen:

- Steilere Lernkurve als einfachere Alternativen

- Manche Nutzer berichten von längeren Support-Antwortzeiten

- Funktionsupdates langsamer als erwartet laut aktuellen Bewertungen

- Starter-Plan mit CHF 35/Monat teurer als Magic Heidi oder CashCtrl

Nutzererlebnis:

Rechnen Sie mit 2-3 Stunden für die Ersteinrichtung aller Module. Die Oberfläche wirkt eher geschäftlich als Freelancer-orientiert. Leistungsstark, aber manchmal überwältigend für Einzelunternehmer mit einfachen Anforderungen.

bexio vs Magic Heidi vergleichen →

Preise: Gratis (Basis) / CHF 24.60/Monat (PRO mit 5 Nutzern)

Ideal für: Budgetbewusste Freelancer mit Buchhaltungskenntnissen oder zum ausgiebigen Testen vor dem Kauf.

Stärken:

- Wirklich nützliche Gratisversion (nicht nur ein Test)

- Swiss-made und gehostet

- Gratisversion inkl. Finanzbuchhaltung, Debitoren, MwSt und Basisberichte

- PRO-Version (CHF 24.60/Monat) mit API, Dateimanager, Kostenstellen, Auftragsabwicklung

- Unterstützt ISO 20022, MT940 und weitere Schweizer Bankformate

- Einer der günstigsten Bezahltarife

Einschränkungen:

- Erfordert Buchhaltungskenntnisse (Verständnis der doppelten Buchführung hilfreich)

- Gratisversion auf einen Nutzer beschränkt

- Oberfläche technischer, weniger einsteigerfreundlich als Magic Heidi oder MILKEE

- Mobile Browser-Unterstützung nicht garantiert

- Einrichtung dauert länger ohne Buchhaltungshintergrund

Nutzererlebnis:

CashCtrl macht weniger Annahmen über Ihre Bedürfnisse – mehr Kontrolle, aber mehr Entscheidungen. Budgetbewusste Freelancer mit Buchhaltungserfahrung schätzen diese Flexibilität. Einsteiger können überfordert sein.

Preise: Gratis (bis 70 Transaktionen) / Ab CHF 89/Jahr

Ideal für: Neue Freelancer mit minimalen Transaktionen oder Desktop-Software-Fans.

Stärken:

- Schweizer Klassiker (seit 1990 am Markt)

- Wirklich gratis für sehr kleine Betriebe

- Extrem günstige Bezahlversionen

- Desktop-Software (kein ständiger Internetzugang nötig)

- Excel-ähnliche Oberfläche für vertrautes Arbeiten

- Empfohlen bis CHF 100'000 Umsatz

Einschränkungen:

- Nur Desktop (eingeschränkte Mobilität)

- Transaktionslimits machen Gratisversion bei Wachstum unpraktisch

- Keine Lohnbuchhaltung

- Weniger moderne Oberfläche als Cloud-Konkurrenten

- Manuelle Updates erforderlich

- Weniger Automatisierung als Cloud-Lösungen

Nutzererlebnis:

Fühlt sich an wie eine erweiterte Tabellenkalkulation mit Buchhaltungsstruktur. Zuverlässig und unkompliziert, aber ohne den Komfort cloudbasierter Konkurrenten. Gutes Übergangstool von Excel vor dem Abo-Commitment.

Klara (CHF 19-49/Monat): Gehört der Schweizerischen Post. Starke Bankintegrationen mit über 40 Schweizer Banken. KI-gestütztes Beleg-Scanning. Gute Mitteloption zwischen Magic Heidi und bexio. Mobile-First-Design mit Support auf DE/FR/IT.

Winbiz (CHF 72/Monat): Seit 1992 beliebt in der Romandie. Vollständige ERP-Funktionalität mit Lagerverwaltung, Kunden-Fakturierung und Lohnbuchhaltung – alles in vier Sprachen. Ideal für Einzelhandels- und Grosshandelsunternehmen.

Crésus (~CHF 20/Monat oder ~CHF 600 Kauf): Aussergewöhnliche Flexibilität mit vollständig anpassbarem Kontenplan. Desktop- und Cloud-Optionen. Verfügbar in allen Schweizer Sprachen. Ideal für Unternehmen mit spezifischen Branchenanforderungen.

Accounto (CHF 49/Monat): 2016 in Zürich gegründet. KI-gestützte Dokumentenerkennung mit OCR-Technologie. Moderne Oberfläche für digital-native Unternehmen. Starke Automatisierung reduziert manuelle Eingaben.

Abacus / AbaNinja (Gratis bis CHF 21/Monat): Schweizer Pionier bei Business-Software. AbaNinja für Kleinunternehmen, AbaWeb für wachsende Betriebe, Abacus für Grossunternehmen. Umfassende ERP-Funktionen mit Lohnbuchhaltung und Lagerverwaltung.

Atlanto (CHF 39/Monat): Fokus auf Zusammenarbeit mit Treuhändern. Gut bei enger Zusammenarbeit mit einem Buchhalter.

MILKEE (ab CHF 12.90/Monat): Magic Heidis Schwesterunternehmen für kleinste Selbstständige unter CHF 100'000 Jahresumsatz.