Steuerabzüge für Schweizer Freelancer 2025 (Schweiz)

Checkliste, Beispiele, Nachweispflichten, Säule 3a Maximum und ein einfaches System, um jeden Franken legal abzuziehen.

Steuerabzüge für Schweizer Freelancer 2025 (Schweiz): Ein praktischer Leitfaden

Steuern müssen sich nicht wie eine Strafe für die Selbständigkeit anfühlen. In der Schweiz können Freelancer und Selbständigerwerbende (Einzelfirma) ihr steuerbares Einkommen erheblich reduzieren—wenn sie wissen, was als abzugsfähiger Geschäftsaufwand gilt, die richtigen Bedingungen anwenden und saubere Nachweise führen.

Dieser Leitfaden ist für die Realität 2025 konzipiert: mehr digitale Verwaltung, strengere Erwartungen an die Dokumentation und wirkungsvolle Hebel wie AHV/IV/EO-Abzüge und Säule 3a-Planung.

Hinweis: Dies sind allgemeine Informationen für die Schweiz. Regeln und Pauschalen variieren je nach Kanton und individueller Situation. Bei Unklarheiten—besonders bei gemischt genutzten Posten (Auto, Telefon, Home-Office)—fragen Sie Ihr kantonales Steueramt oder einen Treuhänder.

Wo Schweizer Freelancer Abzüge verlieren

ohne es zu merken

Die meisten verpassten Abzüge passieren, weil Ausgaben nicht erfasst, kategorisiert oder dokumentiert werden—besonders bei gemischt genutzten Posten wie Home-Office, Auto, Telefon und Bewirtung.

Fehlende Belege

Käufe passieren, aber Nachweise gehen verlorenMischnutzungs-Verwirrung

Home-Office/Telefon/Auto brauchen Logik + DokumentationJahresend-Stress

Abzüge werden vergessen oder schlecht belegtSchnell-Checkliste: 15 Steuerabzüge, die Freelancer oft übersehen

Nutzen Sie diese Liste als schnelle Übersicht für Steuerabzüge Selbständigerwerbende Schweiz—und als ganzjährige Erfassungs-Checkliste.

- Software-Abos (Design-Tools, Dev-Tools, CRM, Buchhaltung)

- Domain + Hosting und geschäftliche E-Mail

- Telefon + Internet (anteilig) für geschäftliche Nutzung

- Büromaterial (Druckertinte, Papier, Porto)

- Professionelle Dienstleistungen (Buchhalter, Anwalt, Treuhänder)

- Weiterbildung mit Bezug zu Ihren Dienstleistungen (Kurse, Konferenzen)

- Coworking-Mitgliedschaften oder gemietete Büroräume

- Home-Office (falls berechtigt): anteilige Miete + Nebenkosten (kantonale Regeln)

- Geschäftsreisen (ÖV, Taxi, Parkgebühren) für Kundenarbeit

- Kilometerabzug (mit Fahrtenbuch) für Geschäftskilometer (kantonaler Satz)

- Kundenbewirtung / Repräsentation (nur mit korrekter Dokumentation; meist begrenzt)

- Berufsversicherungen (Haftpflicht, Rechtsschutz, Cyber—wenn geschäftsbezogen)

- AHV/IV/EO-Beiträge (grundsätzlich abzugsfähig)

- Säule 3a-Beiträge (grosser Hebel 2025 für Selbständige ohne Pensionskasse)

- Abschreibungen von Geräten (Laptop, Kamera, Möbel) über die Nutzungsdauer

Jetzt verwandeln wir diese Liste in ein System, das Sie tatsächlich anwenden können—ohne vermeidbare Prüfungsfragen auszulösen.

Die 5 Hauptkategorien abzugsfähiger Ausgaben

Schweizer Prinzip: Abzugsfähige Ausgaben sind geschäftsbezogen, notwendig und dokumentiert. Kategorisieren Sie alles in diese Bereiche, um mehr—sauber—zu erfassen.

Die 5 Hauptkategorien abzugsfähiger Ausgaben (mit Bedingungen + Nachweisen)

Das Schweizer Prinzip ist einfach: Abzugsfähige Ausgaben sind geschäftsbezogen, notwendig und dokumentiert. In der Praxis erfassen Sie am einfachsten alles, indem Sie jede Ausgabe einer dieser Kategorien zuordnen.

1) Alltägliche Geschäfts- und Weiterbildungskosten

Was üblicherweise qualifiziert

- Büromaterial: Papier, Stifte, Drucker, Toner, Versandmaterial

- Digitaler Betrieb: Domainnamen, Hosting, kostenpflichtige Schriften, Templates, Cloud-Speicher

- Software: Adobe, Figma, JetBrains, Notion, CRM-Tools, Zeiterfassung

- Marketing: Website, SEO-Tools, Werbung, Portfolio-Druck

- Professionelle Gebühren: Buchhalter, Treuhänder, Rechtsberatung, Vertragsvorlagen

- Weiterbildung: Kurse, Zertifizierungen, Konferenzen, Fachzeitschriften—wenn sie die Dienstleistungen unterstützen oder verbessern, die Sie verkaufen

Nachweise aufbewahren

- Quittung/Rechnung mit Lieferantenname und Datum

- Zahlungsbeleg (Bank-/Kreditkartenauszug)

- Für Weiterbildung: eine kurze Notiz wie «Python-Kurs zur schnelleren Kundenlieferung» (Kursunterlagen aufbewahren, wenn möglich)

Häufige Fallstricke

- Vage «Selbstverbesserungs»-Ausgaben ohne Bezug zum Geschäft

- Gemischt genutzte Abos (z.B. Streaming) als «Recherche» ohne glaubwürdigen Geschäftskontext

Keyword-Hinweis: Dieser Abschnitt deckt Steuerabzüge Selbständigerwerbende Schweiz, Geschäftsaufwand Abzüge Einzelfirma und Betriebsausgaben Freiberufler ab.

2) Arbeitsplatz & Nebenkosten (Büro, Coworking oder Home-Office)

Zwei klare Wege existieren:

- Coworking / gemietetes Büro: meist unkompliziert—Rechnung abziehen.

- Home-Office: potenziell wertvoll, aber mehr Prüfung und strengere Bedingungen.

Ausgaben, die oft gelten (je nach Setup und Kanton)

- Miete und Nebenkosten: anteiliger Betrag für den geschäftlich genutzten Arbeitsplatz

- Nebenkosten: Heizung, Strom, Internet (Geschäftsanteil)

- Reinigung und kleine Reparaturen im Arbeitsbereich

Nachweise aufbewahren

- Mietvertrag, jährliche Mietabrechnung

- Nebenkostenabrechnungen (oder Vermieterbestätigungen)

- Eine einfache Berechnung (m² Büro ÷ Gesamt-m²) und kurze Nutzungserklärung

Was schiefgehen kann

- Ein «Home-Office» beanspruchen, das eigentlich Ihr Wohnzimmertisch ist

- Die gesamte Miete beanspruchen, weil Sie «meistens» von zuhause arbeiten

- Kein Nachweis, wie der Anteil berechnet wurde

Wir gehen weiter unten tiefer auf Home-Office-Regeln ein.

3) Mobilität, Reisen & Kundenarbeit unterwegs

Typische abzugsfähige Reisekosten

- ÖV-Billette und Reiseabos für Geschäftsreisen

- Taxi bei Geschäftsreisen

- Parkgebühren für Kundentermine

- Bike-Sharing / Mobility-Kosten für Geschäftswege

- Auto-Kilometerabzug für Geschäftskilometer (Satz und Handhabung kantonsspezifisch)

Nachweise aufbewahren

- Quittungen oder Transaktionsbelege

- Kalendereinträge oder Terminbestätigungen unterstützen den Geschäftszweck

- Für Kilometer: ein Fahrtenbuch (mehr dazu unten)

Fallstrick vermeiden

- Kilometer am Jahresende ohne Dokumentation schätzen. Bei auch privater Autonutzung wird ein Fahrtenbuch umso wichtiger.

4) Kundenbewirtung & Repräsentation (strenge Regeln, hohe Prüfungsaufmerksamkeit)

Dies ist einer der Bereiche, der am leichtesten zu viel beansprucht wird—und einer der schnellsten Wege, Fragen auszulösen.

Was abzugsfähig sein kann

- Geschäftsessen mit klarem Kunden-/Geschäftszweck (Pitch, Projektmeeting, Verhandlung)

- Kleine Kundengeschenke (oft akzeptabel bei Bescheidenheit—z.B. ca. CHF 100 oder weniger—je nach Kanton/Praxis)

Was üblicherweise nicht abzugsfähig ist

- Ihr normales tägliches Mittagessen

- Soziale Ausflüge ohne Geschäftszweck

- «Networking»-Kosten ohne glaubwürdige Dokumentation von wem/warum

Dokumentation auf der Quittung ergänzen Schreiben Sie (digital oder auf dem Scan):

- Namen der Teilnehmer / Firma

- Datum und Ort

- Geschäftszweck («Projekt-Kickoff mit Kunde X»)

Zu Prozentsätzen Viele Freelancer hören «50% der Mahlzeiten sind abzugsfähig». In der Realität können Abzugsgrenzen und Interpretation je nach Kanton und Umständen variieren. Behandeln Sie diese Kategorie als «beanspruchbar mit starkem Nachweis, aber konservativ», sofern Ihr Treuhänder nicht die genaue Handhabung für Ihren Kanton bestätigt.

5) Absicherung, Sozialversicherung & Vorsorge (oft die grössten Gewinne)

In dieser Kategorie lassen viele Schweizer Freelancer das meiste Geld liegen.

Berufsversicherungen (oft abzugsfähig)

- Berufshaftpflichtversicherung

- Rechtsschutzversicherung (wenn geschäftsbezogen)

- Cyberversicherung (besonders für Berater/Entwickler mit Kundendaten)

Üblicherweise nicht geschäftlich abzugsfähig

- Standard-Krankenversicherungsprämien (typischerweise als privat behandelt, nicht geschäftlich)

AHV/IV/EO-Beiträge (nicht vergessen)

Sozialversicherungsbeiträge für Selbständige sind grundsätzlich ein wichtiger abzugsfähiger Posten. Stellen Sie sicher, dass sie klar in Ihren Unterlagen erfasst sind, damit sie nicht zwischen «privat» und «geschäftlich» verloren gehen.

Säule 3a: 2025 Maximum für Selbständige

Wenn Sie selbständig sind ohne Pensionskasse (BVG), kann die Säule 3a ein starker Hebel sein.

- Maximum wird üblicherweise angegeben als bis zu 20% des Nettoeinkommens, gedeckelt bei CHF 36'288 für 2025 (für berechtigte Selbständige ohne Pensionskasse).

Quelle: moneyland.ch (Übersicht 2025-Limiten): https://www.moneyland.ch/de/saeule-3a-maximalbetrag

Warum das wichtig ist Das ist keine «Ausgabe» im üblichen Sinn—es ist ein Jahresend-Planungsinstrument, das das steuerbare Einkommen erheblich reduzieren kann.

Nachweise aufbewahren

- Jahresend-Beitragsbescheinigung Säule 3a von Ihrem Anbieter

- Eine einfache Notiz, wie Sie sichergestellt haben, innerhalb der geltenden Obergrenze zu bleiben

Anlagen & Abschreibungen (Abschreibungen)

Wenn Geräte länger als ein Jahr halten, ziehen Sie sie typischerweise über die Zeit ab. Führen Sie eine Anlageliste und eine konsistente Methode.

Anlagen & Abschreibungen: der «versteckte» Abzug, den viele Freelancer zu wenig nutzen

Wenn Sie Geräte kaufen, die länger als ein Jahr halten—wie Laptop, Kamera, hauptsächlich beruflich genutztes Telefon, Büromöbel—ziehen Sie sie typischerweise nicht auf einmal ab. Stattdessen schreiben Sie sie über die Nutzungsdauer ab.

Typische abschreibbare Anlagen

- IT-Geräte (Laptops, Monitore)

- Kameras und Audioausrüstung

- Büromöbel

- Grössere Softwarekäufe (je nach Struktur)

Wie es funktioniert (konzeptionell)

- Sie erfassen die Anlage und ziehen dann jährlich einen Anteil gemäss akzeptierter Nutzungsdauer/Sätze ab (Bundes-/Kantonsrichtlinien und Standardpraxis).

- Bleiben Sie konsistent und dokumentieren Sie Ihre Methode.

Nachweise aufbewahren

- Kaufrechnung

- Anlageliste mit Kaufdatum, Preis und Abschreibungsplan

- Bei Mischnutzung (Telefon, Laptop): ein angemessener Geschäftsnutzungsanteil und kurze Erklärung

Fallstrick Abschreibungsperioden schätzen oder private Gadgets ohne glaubwürdige Geschäftsnutzungsbegründung als Geschäftsanlagen führen.

Home-Office-Abzug Schweiz: Berechtigung + Berechnung

Potenziell wertvoll, braucht aber einen definierten Arbeitsplatz, eine klare Pro-rata-Methode und kantonsspezifische Vorsicht.

Home-Office-Abzug Schweiz (Selbständige): Berechtigung + Berechnung

Home-Office ist eines der meistgesuchten Themen: Homeoffice Abzug Selbständigkeit Schweiz, Steuerabzug Arbeitszimmer Freiberufler, Home-Office Kosten absetzen.

Wann ein Home-Office eher akzeptiert wird

Obwohl Details je nach Kanton variieren, sind die typischen Erwartungen:

- Ein klar definierter Arbeitsplatz

- Hauptsächlich/ausschliesslich geschäftlich genutzt

- Nicht leicht als allgemeiner Wohnraum zu beschreiben

- Ihre Arbeit erfordert vernünftigerweise ein Büro-Setup (Admin, Calls, Projektarbeit)

Wie Sie es berechnen (einfache Pro-rata-Methode)

- Messen Sie die Bürofläche (m²) für geschäftliche Nutzung

- Teilen Sie durch die Gesamtfläche Wohnung/Haus (m²)

- Wenden Sie diesen Prozentsatz auf anrechenbare Kosten an (oft Miete + Nebenkosten; manchmal Betriebskosten)

Beispiel

- Gesamtwohnung: 80 m²

- Bürozimmer: 12 m²

- Geschäftsanteil: 12/80 = 15%

- Jahresmiete + Nebenkosten: CHF 30'000

- Potenziell abzugsfähiger Anteil: CHF 4'500 (abhängig von kantonaler Praxis und Ihrer Berechtigung)

Über «Pauschalen» (z.B. CHF pro m²)

Einige Kantone erlauben möglicherweise vereinfachte Pauschalansätze für bestimmte Home-Office-Kosten. Da diese Pauschalen unterschiedlich sind und Bedingungen streng sein können, behandeln Sie jede pauschale Zahl als «beim Kanton prüfen» statt als garantiertes Recht.

Best Practice Wenn die eTax/eFiling-Anleitung Ihres Kantons oder ein Treuhänder eine Pauschale vorschlägt, speichern Sie einen Screenshot oder offiziellen Verweis mit Ihrer Steuerdokumentation.

Kilometerabzug: Fahrtenbuch führen

Vermeiden Sie Jahresend-Schätzungen. Ein einfaches, konsistentes Fahrtenbuch ist Ihr stärkstes Beweismittel für Geschäftskilometer.

Kilometerabzug in der Praxis: Fahrtenbuch-Vorlage zum Kopieren

Wenn Sie für Kundenarbeit fahren und Geschäftskilometer geltend machen, ist ein Fahrtenbuch Ihr bester Freund.

Was Ihr Fahrtenbuch enthalten sollte

Für jede Fahrt:

- Datum

- Startort → Ziel

- Kilometer

- Kunde / Projekt

- Geschäftszweck (Meeting, Lieferung, Vor-Ort-Arbeit)

Beispielrechnung (kantonaler Satz variiert)

Wenn Sie 8'000 Geschäftskilometer gefahren sind und Ihr kantonaler Satz CHF 0.70/km beträgt, könnte Ihr Abzug sein:

- 8'000 × 0.70 = CHF 5'600

Auch bei privater Mitbenutzung des Autos hilft ein glaubwürdiges Fahrtenbuch, geschäftliche von privater Nutzung zu trennen.

Was nicht abzugsfähig ist (und schnell Fragen auslöst)

Wenn Sie Abzüge maximieren wollen, hilft es zu wissen, was Sie nicht beanspruchen sollten.

Häufige Warnsignale:

- Persönliche Unterhaltung (z.B. Netflix) als «Recherche» deklariert

- Kleiderausgaben, die nicht klar für Ihren Beruf erforderlich sind

- «Home-Office» ohne dedizierten Arbeitsplatz

- Tägliches Mittagessen und Routine-Arbeitsweg (oft als privat behandelt)

- Grosse «gerundete» Ausgabenbeträge ohne Belege

- Hohe Kilometeransprüche ohne Fahrtenbuch

Das Ziel ist nicht, weniger zu beanspruchen—sondern sauber zu beanspruchen.

Buchhaltung 2025: Digital-first gewinnt

Belege, Aufbewahrung und saubere Trennung von Geschäftsausgaben machen Abzüge einfacher—und Prüfungen weniger stressig.

Buchhaltung 2025: Belege, Aufbewahrung und warum «Digital-first» gewinnt

Schweizer Behörden können Nachweise anfordern. Und die Schweiz hat klare Erwartungen an die Aufbewahrung.

Buchhaltungsunterlagen 10 Jahre aufbewahren

Selbständige sind grundsätzlich verpflichtet, Buchhaltungsunterlagen zehn Jahre aufzubewahren (einschliesslich Belege und wichtige Dokumentation).

Offizielle Referenz: KMU-Portal des Bundes (kmu.admin.ch) Übersicht zu Buchhaltung/Aufbewahrung:

https://www.kmu.admin.ch/kmu/de/home/praktisches-wissen/finanzielles/buchhaltung-und-revision/buchfuehrungspflicht.html

Digitale Belege lohnen sich (wenn Sie es richtig machen)

Ein digitaler Workflow ist schneller und sicherer als Papier:

- Belege sofort scannen oder fotografieren

- In einem strukturierten System nach Jahr und Kategorie speichern

- Sicherstellen, dass Dateien lesbar und abrufbar sind (Backups testen)

Einfache Namenskonvention2025-03-18_kundentermin_mittagessen-zh_chf48.50.pdf

Geldflüsse trennen (diese eine Änderung spart Abzüge)

Nutzen Sie eine dedizierte Geschäftskarte/Konto für Geschäftsausgaben. Das Vermischen von privaten und geschäftlichen Käufen ist einer der schnellsten Wege, um:

- abzugsfähige Posten zu verpassen

- Zeit bei der Steuervorbereitung zu verlieren

- Zweifel bei einer Prüfung zu erzeugen

MwSt 2025: die ePortal-Änderung

Ab 1. Januar 2025 laufen MwSt-bezogene Online-Pflichten über das Bundes-ePortal. Saubere, kategorisierte Buchhaltung wird noch wertvoller.

MwSt 2025: die ePortal-Änderung, die Sie nicht ignorieren können

Auch wenn Sie heute nicht MwSt-pflichtig sind, wird digitale Verwaltung zur Norm.

Ab 1. Januar 2025 erfordern MwSt-Prozesse die Nutzung des Bundes-ePortals für MwSt-bezogene Online-Pflichten (Papier wird auslaufen).

Offizielle Referenz (ESTV): https://www.estv.admin.ch/estv/de/home/mehrwertsteuer/mwst-steuerpflicht/online-pflicht.html

Warum das für Abzüge wichtig ist Je digitaler Ihre MwSt- und Buchhaltungspflichten werden, desto wertvoller ist ein sauberer, kategorisierter, beleggestützter Buchhaltungsworkflow—besonders wenn Sie planen, später die MwSt-Grenze zu überschreiten.

Ein einfacher Workflow, um mehr Abzüge zu erfassen (ohne in Tabellen zu leben)

Abzugsfähige Ausgaben Selbständige Schweiz zu maximieren erfordert kein Steuer-Talent. Es geht darum, ein Erfassungssystem aufzubauen, das Abzüge unvermeidlich macht.

Die 10-Minuten-Wochenroutine

- Belege scannen/weiterleiten (oder Fotos machen)

- Jede Ausgabe einer der 5 Kategorien zuordnen

- Notizen für Bewirtung + Mischnutzungs-Posten hinzufügen

- Mit Banktransaktionen abgleichen (damit nichts übersehen wird)

Quartalsüberprüfung (der «Extra-Abzüge»-Schritt)

Einmal pro Quartal überprüfen:

- Erfolgsrechnung: Fehlen Ausgabenkategorien (Software, Reisen, Versicherungen)?

- Anlagen: Haben Sie Geräte gekauft, die abgeschrieben werden sollten?

- Jahresend-Planung: Sind Sie auf Kurs für maximale Säule 3a-Beiträge?

Tools, die das einfacher machen

Sie können das manuell machen, aber die meisten verpassten Abzüge entstehen durch verpasste Erfassung. Nutzen Sie einen Workflow (und Tools), den Sie tatsächlich beibehalten.

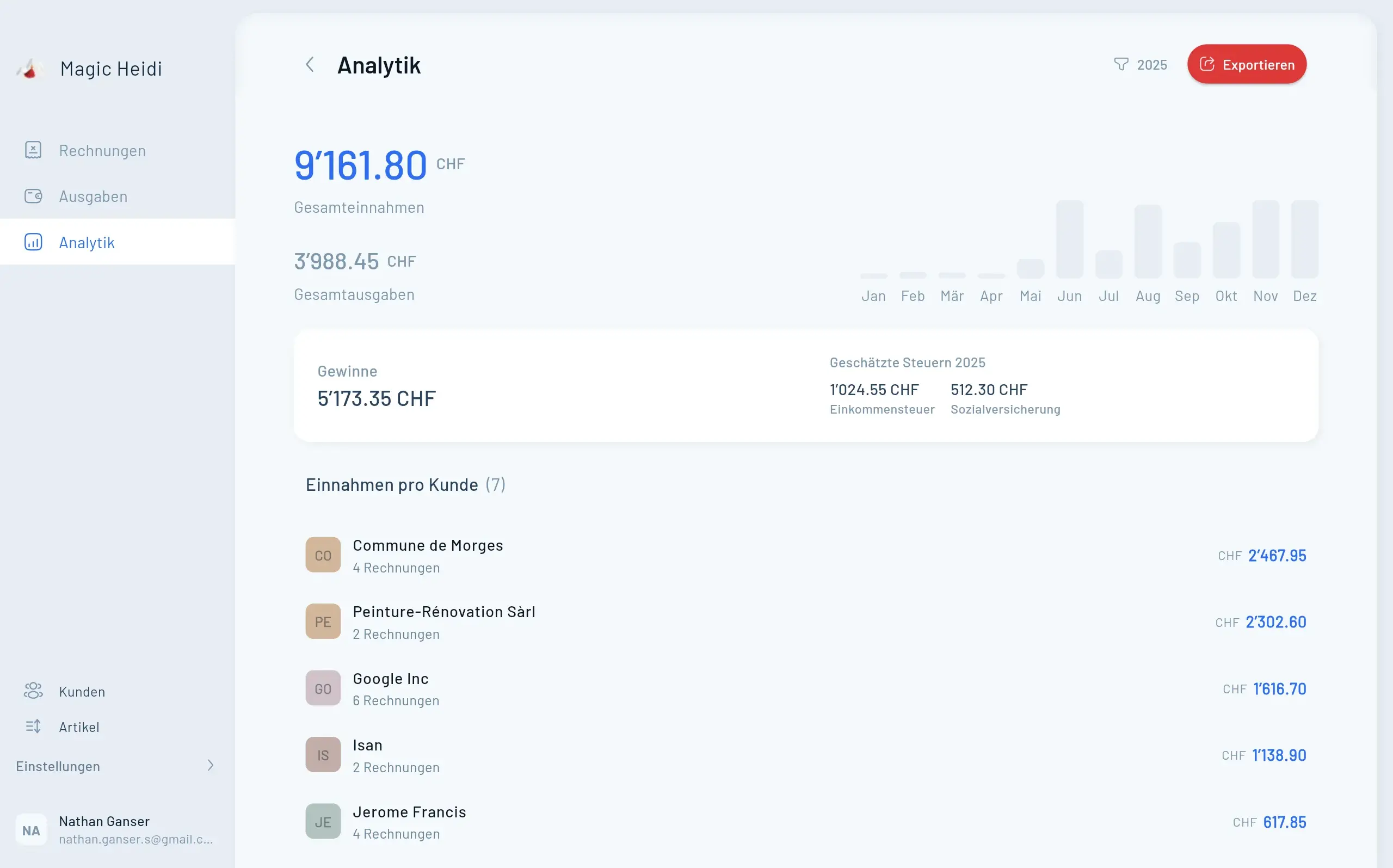

Rechnungen

Erstellen Sie professionelle Rechnungen und behalten Sie Einnahmen sauber im Blick.

KI-Belegerfassung

Belege schnell erfassen und wichtige Felder automatisch extrahieren.

Buchhaltung

Kategorien konsistent und prüfungssicher das ganze Jahr führen.

MwSt-Verwaltung

Bereit bleiben für MwSt-Workflows und digitale Pflichten.

Einige Schweiz-freundliche Optionen:

- bexio: robuste KMU-Buchhaltung, Bankimport, MwSt-Unterstützung (gut für vollständige Buchhaltung).

- CashCtrl: solide Option mit kostenlosem Angebot; Schweiz-gehostet.

- Magic Heidi: für Freelancer gebaut—schnelle Rechnungsstellung + Ausgaben, konzipiert um Belegerfassung und Kategorisierung einfacher zu machen (inkl. QR-Rechnung-Workflows).

Wenn Sie den einfachsten Weg zu «besseren Unterlagen mit weniger Aufwand» wollen, starten Sie mit einem Ausgaben-Workflow, den Sie tatsächlich beibehalten.

Steuerabzüge Schweizer Freelancer (2025)

Welche Ausgaben sind als Schweizer Freelancer abzugsfähig?

Grundsätzlich Ausgaben, die zur Erzielung Ihres selbständigen Einkommens notwendig und dokumentiert sind: Software, professionelle Gebühren, Geschäftsreisen, berufsbezogene Weiterbildung, anrechenbare Arbeitsplatzkosten, Versicherungen und Abschreibungen von Geräten.

Kann ich Home-Office in der Schweiz als Selbständiger abziehen?

Oft ja, wenn Sie einen dedizierten Arbeitsplatz haben, der hauptsächlich/ausschliesslich geschäftlich genutzt wird und Sie ihn vernünftig berechnen (typischerweise pro-rata nach m²). Kantonale Praxis variiert—bewahren Sie Nachweise und eine klare Berechnung auf.

Kann ich mein tägliches Mittagessen abziehen?

Normalerweise nein. Kundenessen mit klarem Geschäftszweck können teilweise abzugsfähig sein, aber Ihr normales Mittagessen ist grundsätzlich privat.

Wie ziehe ich Telefon- und Internetkosten ab?

Bei Mischnutzung beanspruchen Sie einen angemessenen Geschäftsnutzungsanteil und bewahren unterstützende Logik auf (z.B. Kundenanrufe, Arbeits-Hotspot-Nutzung, Geschäftsabos).

Welche Unterlagen brauche ich für Kilometerabzüge?

Ein Fahrtenbuch mit Datum, Route, Kilometern, Kunde und Geschäftszweck. Vermeiden Sie Jahresend-Schätzungen ohne Beweise.

Was ist der Säule 3a Maximalbeitrag 2025 für Selbständige?

Oft genannt für berechtigte Selbständige ohne Pensionskasse: bis zu 20% des Nettoeinkommens, gedeckelt bei CHF 36'288 (2025). Bestätigen Sie Ihre Berechtigung und bewahren Sie die Beitragsbescheinigung auf. Referenz: https://www.moneyland.ch/de/saeule-3a-maximalbetrag

Sind AHV/IV/EO-Beiträge abzugsfähig?

Sie sind grundsätzlich abzugsfähig und ein wichtiger Posten für viele Freelancer. Erfassen Sie sie klar in Ihrem System.

Wie lange muss ich Belege in der Schweiz aufbewahren?

Grundsätzlich 10 Jahre, einschliesslich Belege und Buchhaltungsunterlagen (elektronische Archivierung ist bei korrekter Durchführung akzeptabel). Referenz: https://www.kmu.admin.ch/kmu/de/home/praktisches-wissen/finanzielles/buchhaltung-und-revision/buchfuehrungspflicht.html

Was hat sich bei der MwSt 2025 geändert?

MwSt-bezogene Online-Pflichten sind ab 1. Januar 2025 auf das Bundes-ePortal umgezogen. Referenz: https://www.estv.admin.ch/estv/de/home/mehrwertsteuer/mwst-steuerpflicht/online-pflicht.html

Wann sollte ich einen Treuhänder engagieren?

Erwägen Sie es bei MwSt-Komplexität, ausländischen Kunden, grossen Einkommensschwankungen, bedeutenden Anlagen/Abschreibungen, oder wenn Sie bei Mischnutzungs-Abzügen (Auto, Home-Office, Telefon) unsicher sind. Ein guter Treuhänder zahlt sich oft durch reduzierte Steuern und reduziertes Risiko aus.

Fazit: Jeden Franken beanspruchen—legal, selbstbewusst und mit weniger Stress

Steuerabzüge in der Schweiz zu maximieren bedeutet nicht, «Schlupflöcher zu finden». Es geht darum, legitime Geschäftskosten zu erfassen, sie richtig zu dokumentieren und die grössten Hebel (wie Säule 3a und Abschreibungen) bewusst einzusetzen.

Wenn Sie drei Dinge tun, sind Sie den meisten Freelancern bereits voraus:

- Jede Ausgabe der richtigen Kategorie zuordnen

- Belege (digital) aufbewahren und Geschäftsausgaben trennen

- Quartalsweise überprüfen, damit Jahresend-Abzüge nicht gehetzt oder vergessen werden

Bereit, Abzüge automatisch statt stressig zu machen?

Abzüge automatisch machen—nicht stressig

Belege laufend erfassen, Ausgaben kategorisiert halten und mit sauberen, bereits organisierten Nachweisen in die Steuersaison gehen.