You must file a tax return and pay self-employment tax once your net earnings reach $400 annually. This applies even if it's side income alongside a full-time job.

Note the distinction: $400 is the tax filing threshold. You don't need to register a formal business structure (LLC, corporation) until much later—or ever, if you're comfortable operating as a sole proprietor.

2026 Update: The IRS 1099-K reporting threshold increases from $600 to $2,000 for payment platforms like PayPal, Venmo, and Cash App. This affects when your income gets automatically reported, not when you owe taxes.

The UK offers a £1,000 tax-free trading allowance for self-employment and property income. Below this threshold, you don't need to register with HMRC or file a Self Assessment tax return.

Once you exceed £1,000 gross income from self-employment, you must register as self-employed and file annual returns.

2026 Update: Starting April 2026, individuals with combined self-employment and property income above £50,000 must follow Making Tax Digital (MTD) rules, requiring quarterly digital reporting.

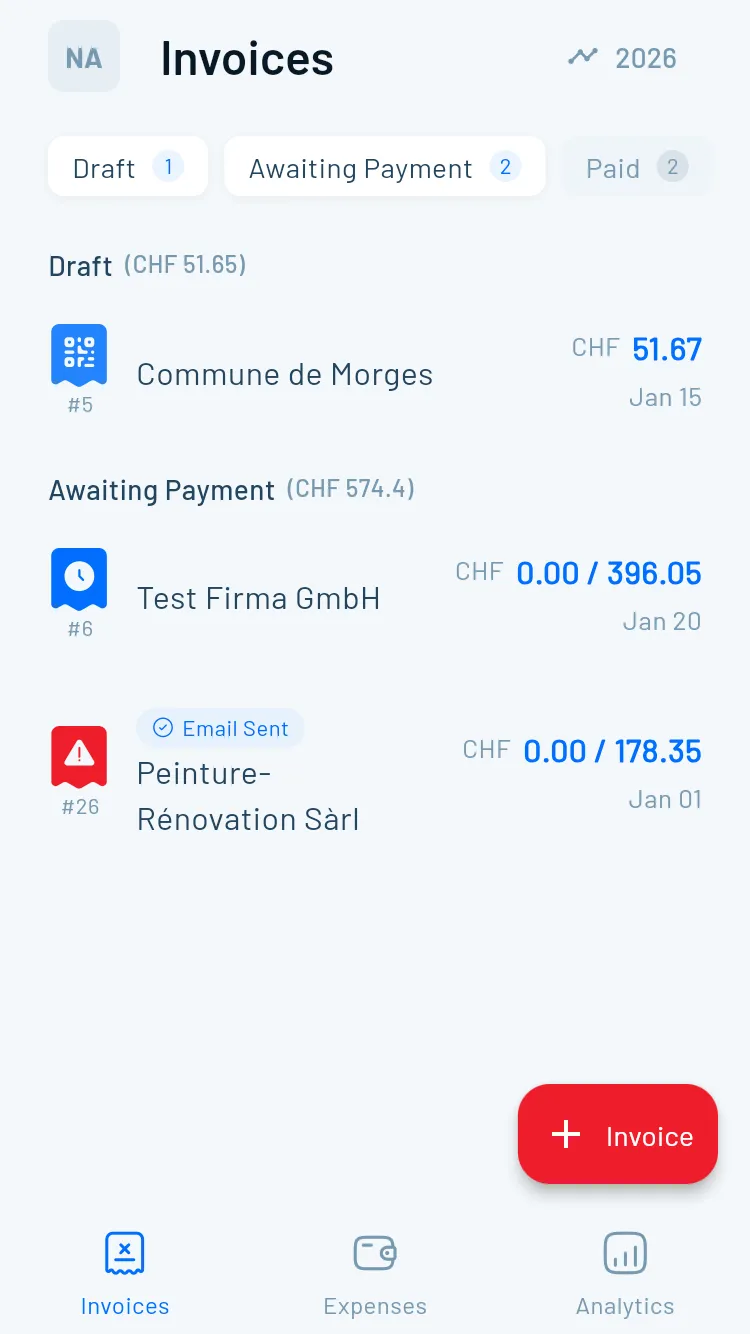

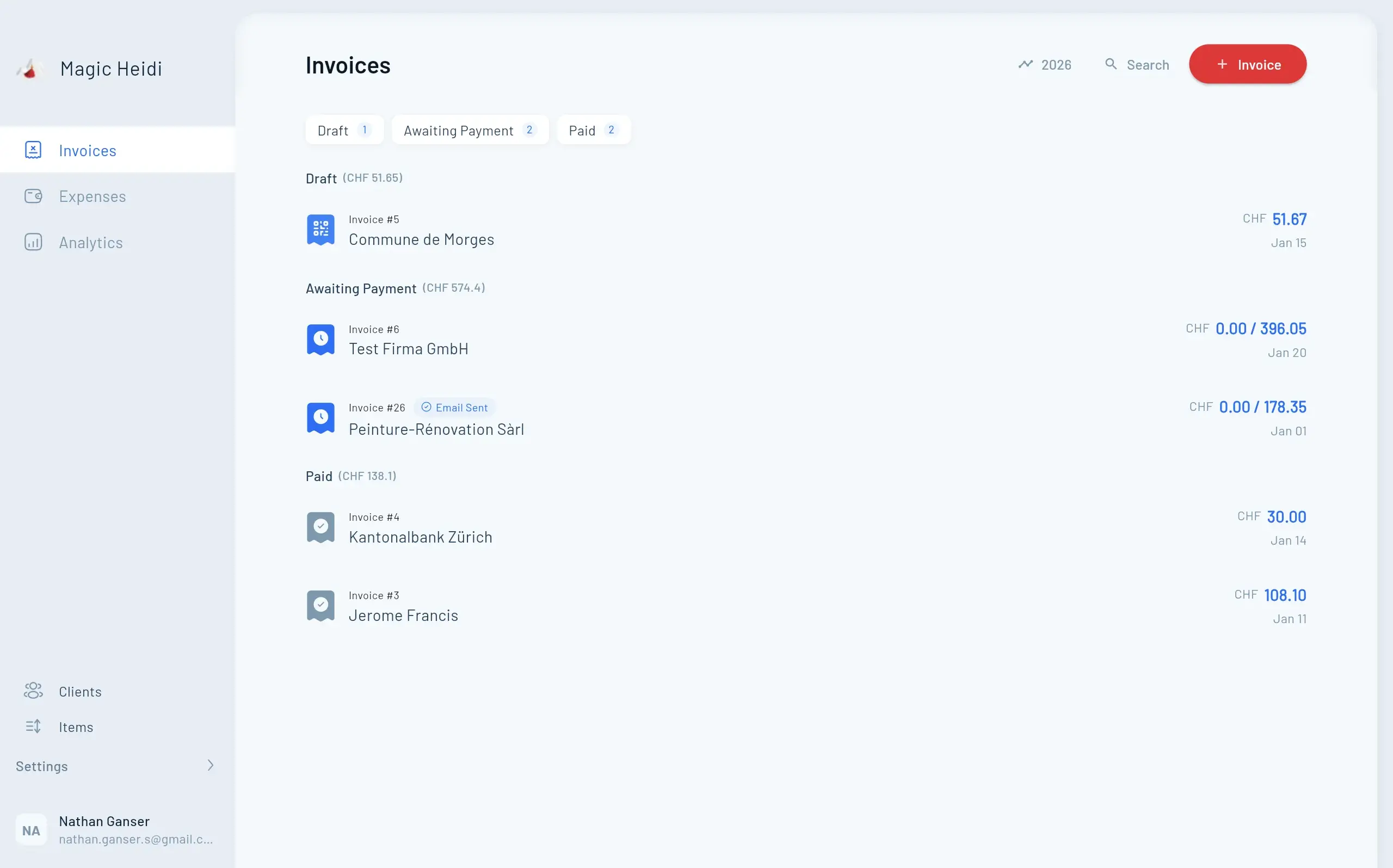

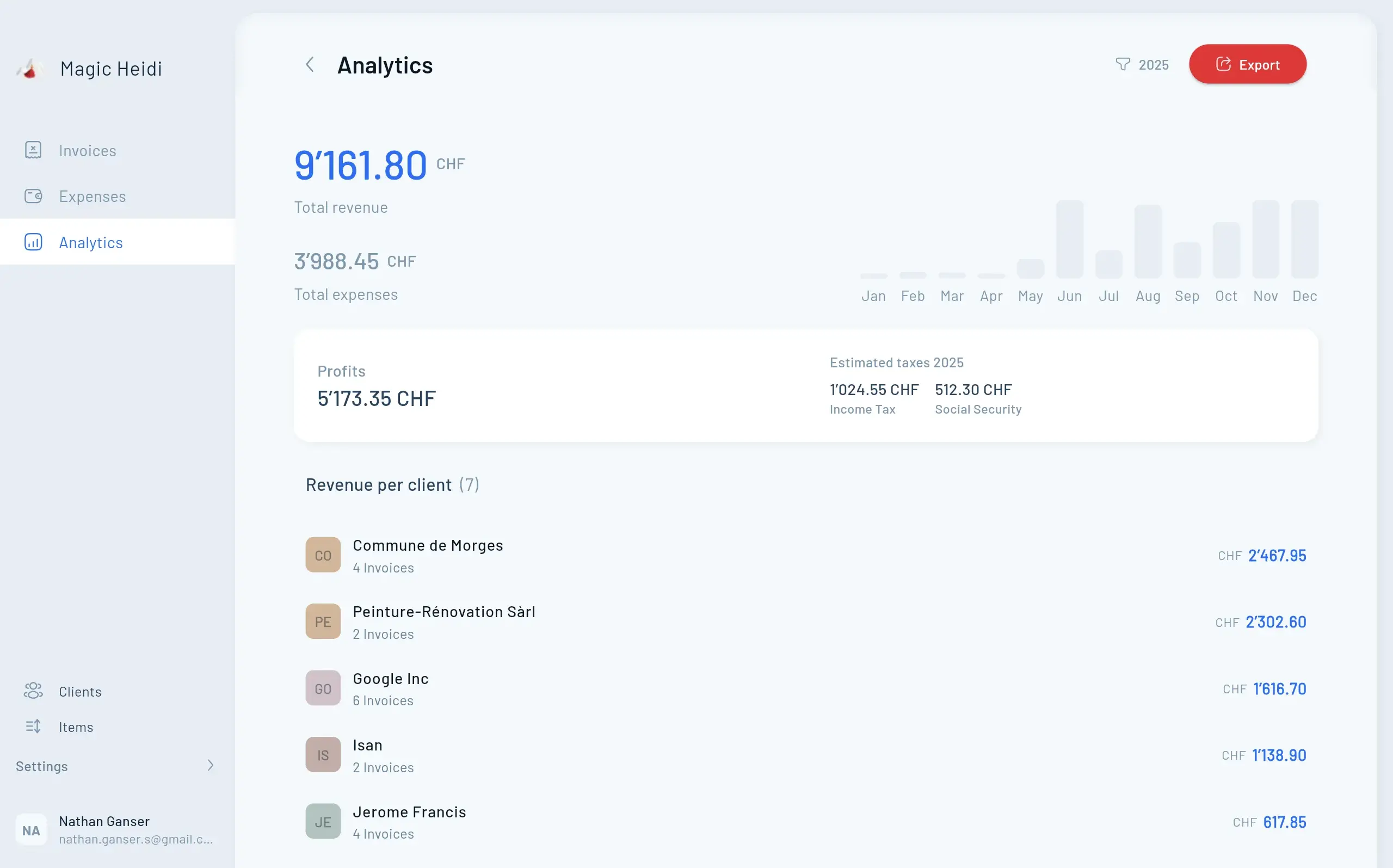

Switzerland uses CHF 2,300 annual income as the baseline threshold. Below this amount, you report income on your personal tax return without separate self-employment status.

However, Switzerland evaluates multiple criteria beyond just income:

- Working for multiple clients (single-client arrangements typically count as employment)

- Using your own infrastructure and equipment

- Issuing invoices in your own name

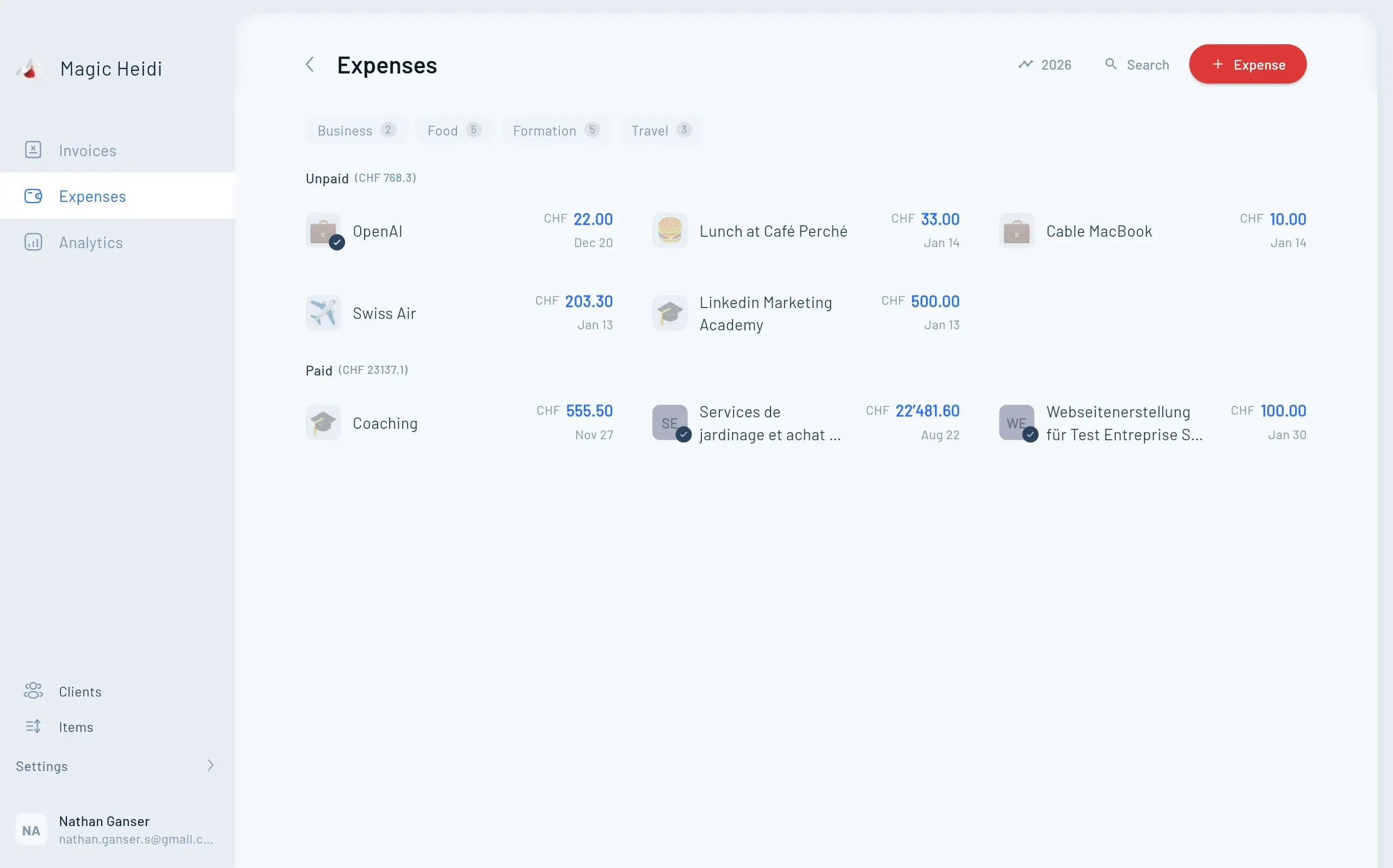

- Assuming economic risk (investments, collection risk, business expenses)

- Organizing your work independently

VAT Registration: At CHF 100,000 annual turnover, VAT registration becomes mandatory.

| Country | Income Threshold | Tax Registration | Business Structure Required |

|---|

| United States | $400 net income | Yes, self-employment tax | No (auto sole proprietor) |

| United Kingdom | £1,000 gross income | Yes, Self Assessment | No |

| Switzerland | CHF 2,300 + criteria | Yes, AVS/AI contributions | Depends on criteria |