In vigore dal 1° gennaio 2025: Tutte le imprese registrate IVA devono presentare le dichiarazioni elettronicamente tramite l'ePortal. Le presentazioni cartacee non sono più accettate.

Se hai presentato dichiarazioni cartacee, effettua la transizione ora. L'ePortal richiede:

- Un indirizzo email valido

- Configurazione dell'autenticazione a due fattori

- Browser moderno (Chrome, Firefox, Safari o Edge)

I nuovi utenti dovrebbero prevedere tempo extra per familiarizzare con l'interfaccia prima della prima scadenza trimestrale.

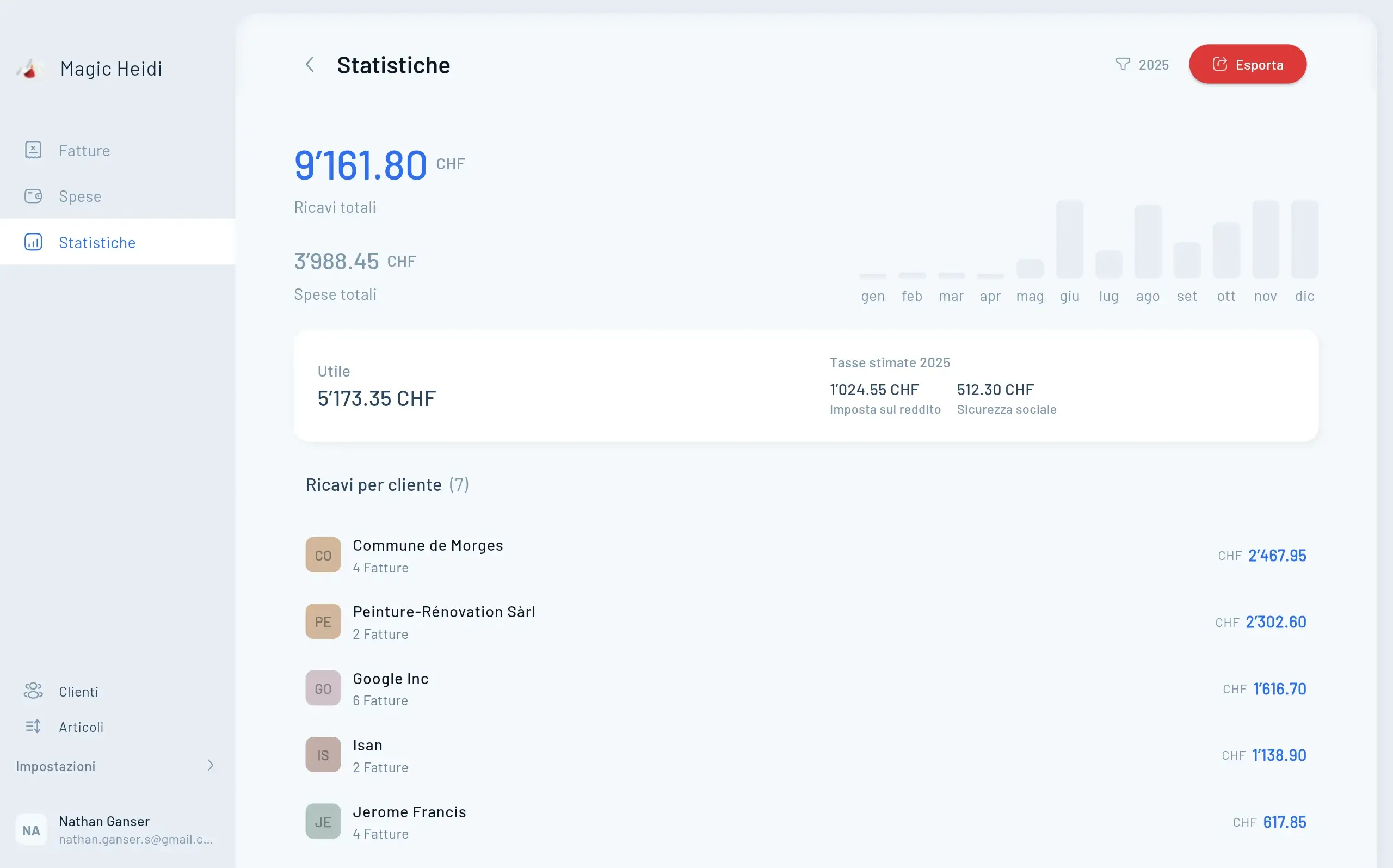

Novità 2025: Le imprese con fatturato annuo non superiore a CHF 5'005'000 e una buona storia di conformità possono scegliere di presentare le dichiarazioni IVA annualmente invece che trimestralmente.

Requisiti di idoneità:

- Record di conformità pulito (nessuna dichiarazione in ritardo o sanzioni nell'anno precedente)

- Fatturato sotto la soglia di CHF 5'005'000

- Domanda presentata tramite ePortal

Come funziona:

Effettui pagamenti in acconto il 30 maggio, 30 agosto e 30 novembre. Presenti la dichiarazione annuale finale che riconcilia l'IVA effettiva entro il 28 febbraio successivo.

Vantaggi: Carico amministrativo significativamente ridotto. Tre pagamenti anticipati invece di quattro calcoli trimestrali. Una singola dichiarazione annuale completa.

Svantaggi: Impatto sul flusso di cassa se sei tipicamente in posizione creditoria. Rimborsi meno frequenti se paghi regolarmente più IVA di quanta ne incassi.

In vigore dal 1° gennaio 2025: Se gestisci un marketplace digitale o una piattaforma che facilita vendite in Svizzera, potresti essere considerato il fornitore ai fini IVA.

Questo riguarda:

- Piattaforme marketplace (equivalenti di Etsy, eBay)

- App store

- Piattaforme di prenotazione online

- Piattaforme gig economy

Il principio: La piattaforma, non il singolo venditore, diventa responsabile della riscossione e del versamento dell'IVA quando facilita vendite a clienti svizzeri.

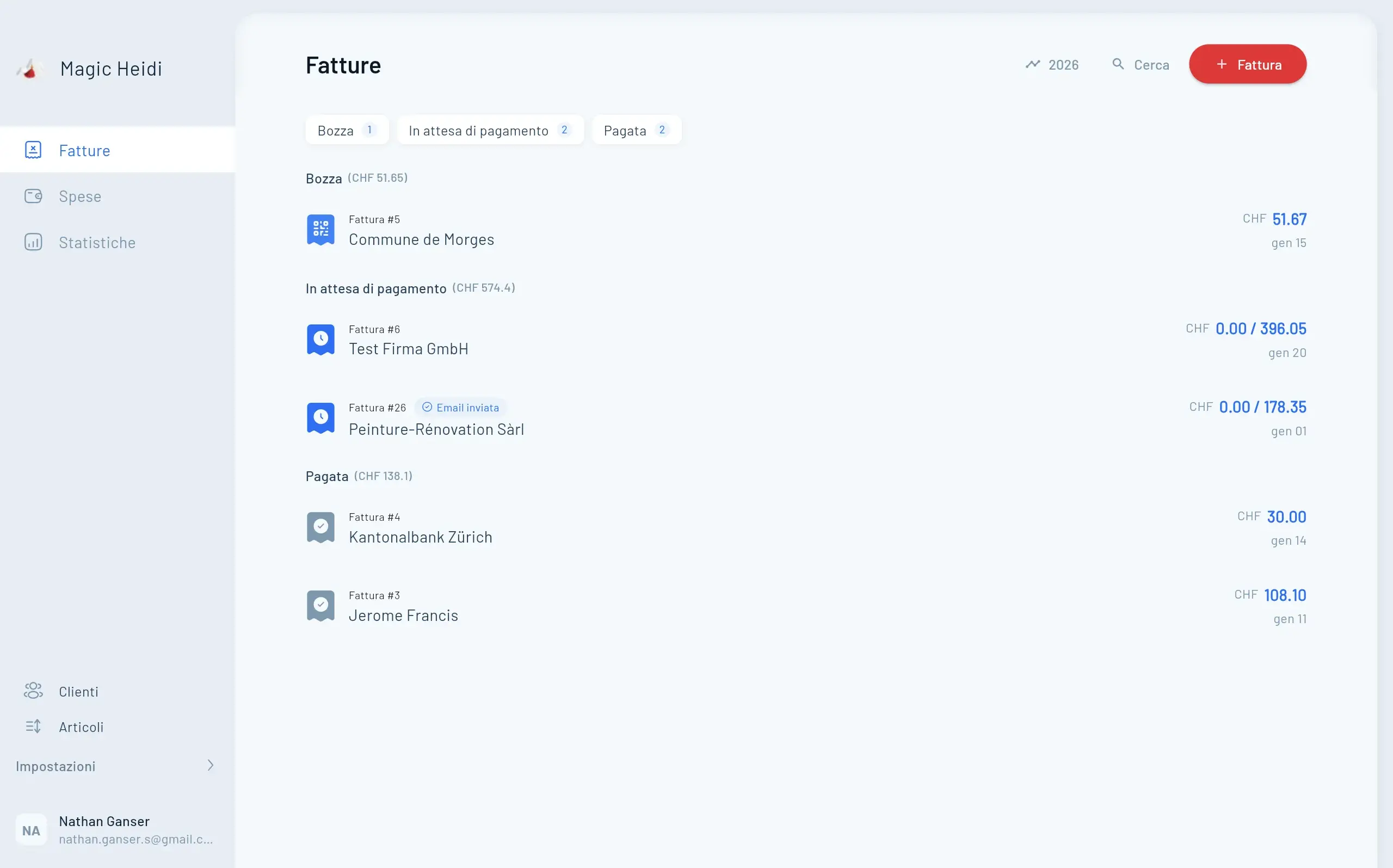

Freelance interessati: Se vendi servizi tramite piattaforme, chiarisci chi gestisce gli obblighi IVA. Alcune piattaforme ora trattengono l'IVA per tuo conto, influenzando i tuoi calcoli di reddito netto.