- Erlaubt nur alle drei Jahre

- Antrag 60 Tage vor Beginn der neuen Steuerperiode

- Erfordert "Korrekturen" (Eigenverbrauch) für Vermögenswerte, bei denen Sie Vorsteuer abgezogen haben

- Seit 2025 jährlich erlaubt

- Antrag 60 Tage vor Beginn der neuen Steuerperiode

- Löst "Einlageentsteuerung" auf verbleibendes Inventar/Vermögen aus

Die meisten Unternehmen wechseln ZUR Effektiven Methode, wenn sie Investitionen planen, und können dann nach 3 Jahren zurückwechseln.

Innerhalb jeder Hauptmethode wählen Sie, wann die MWST erfasst wird.

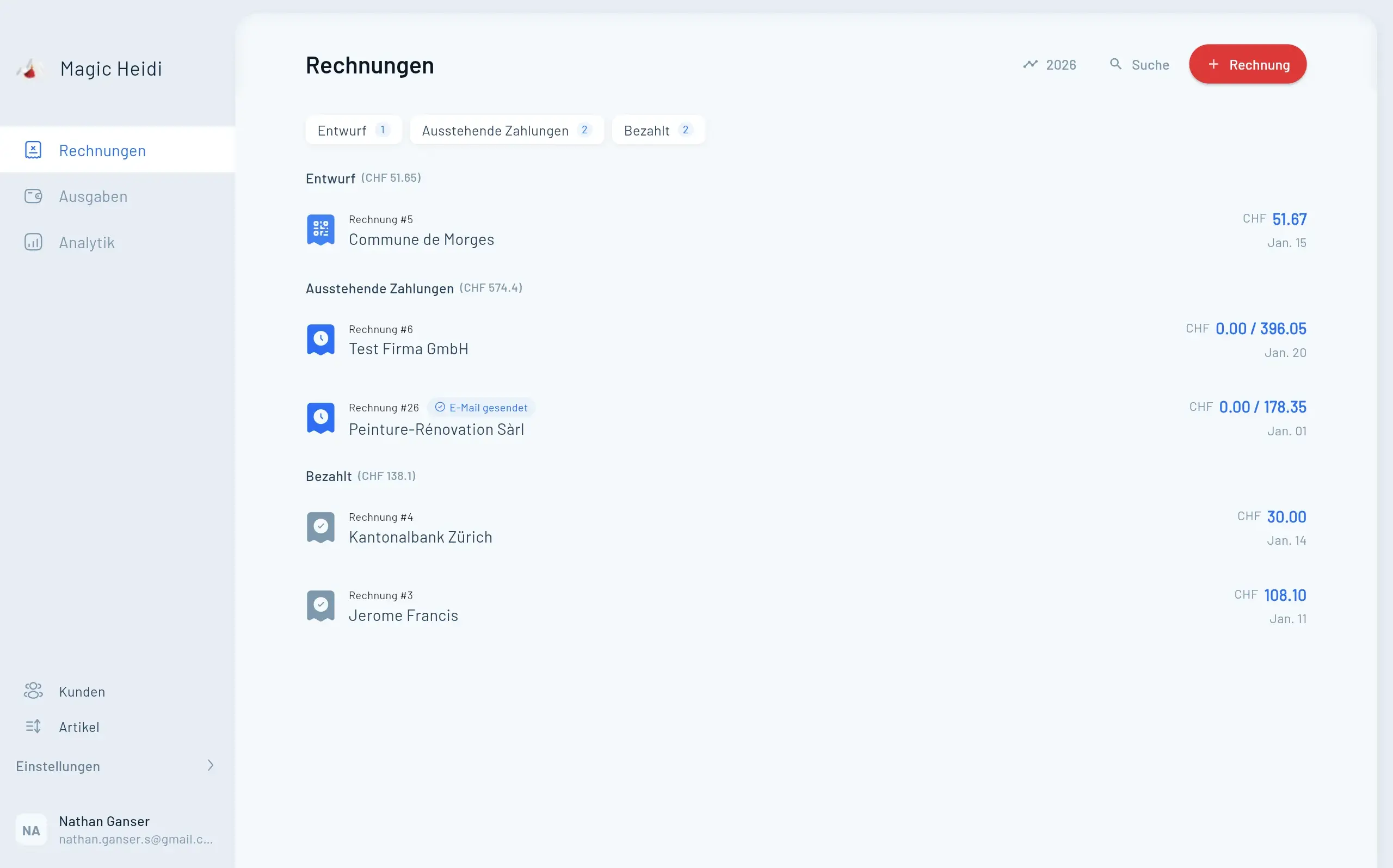

MWST wird erfasst, wenn Rechnungen ausgestellt oder erhalten werden, unabhängig vom Zahlungszeitpunkt.

Vorteile:

- Standardansatz, den die meisten Treuhänder erwarten

- Präzise Zuordnung der MWST zu entsprechenden Transaktionen

- Keine spezielle ESTV-Bewilligung erforderlich

Nachteil:

Sie zahlen möglicherweise MWST an die ESTV, bevor Sie die Zahlung von säumigen Kunden erhalten – was Cashflow-Probleme verursachen kann.

Geeignet für: Unternehmen mit Debitorensystemen und pünktlich zahlenden Kunden.

MWST wird erst erfasst, wenn Zahlungen tatsächlich gesendet oder erhalten werden.

Vorteile:

- Besseres Cashflow-Management

- MWST nur auf tatsächlich erhaltenes Geld zahlen

- Schutz vor Debitorenverlusten

Voraussetzung:

Nur für Unternehmen mit Jahresumsatz unter CHF 5 Millionen verfügbar und erfordert ESTV-Bewilligung.

Geeignet für: Freelancer mit langen Zahlungsfristen oder oft spät zahlenden Kunden.

Wichtiger Hinweis: Wenn Sie Rechnungen an andere MWST-registrierte Schweizer Unternehmen stellen, können diese die Vorsteuer sofort abziehen, auch wenn Sie noch keine Zahlung erhalten haben.

Wenn Ihr Jahresumsatz unter CHF 100'000 bleibt, ist die Registrierung freiwillig. So entscheiden Sie, ob sie sich finanziell lohnt.

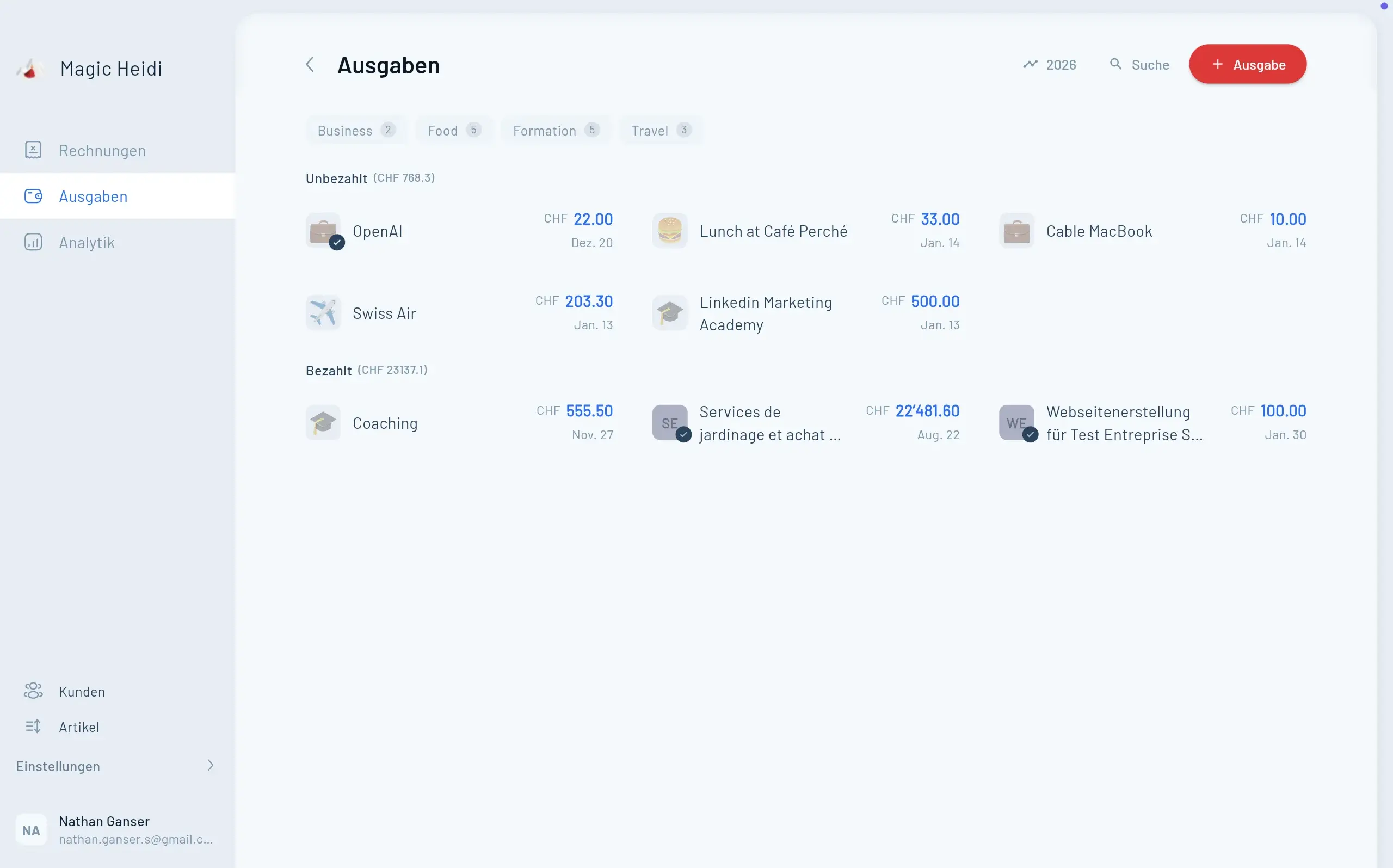

Im ersten Jahr geben Sie wahrscheinlich mehr aus als Sie einnehmen. Die Rückforderung von 8.1% auf Ausrüstung, Software, Büroeinrichtung und Marketing kann tausende Franken zurückbringen.

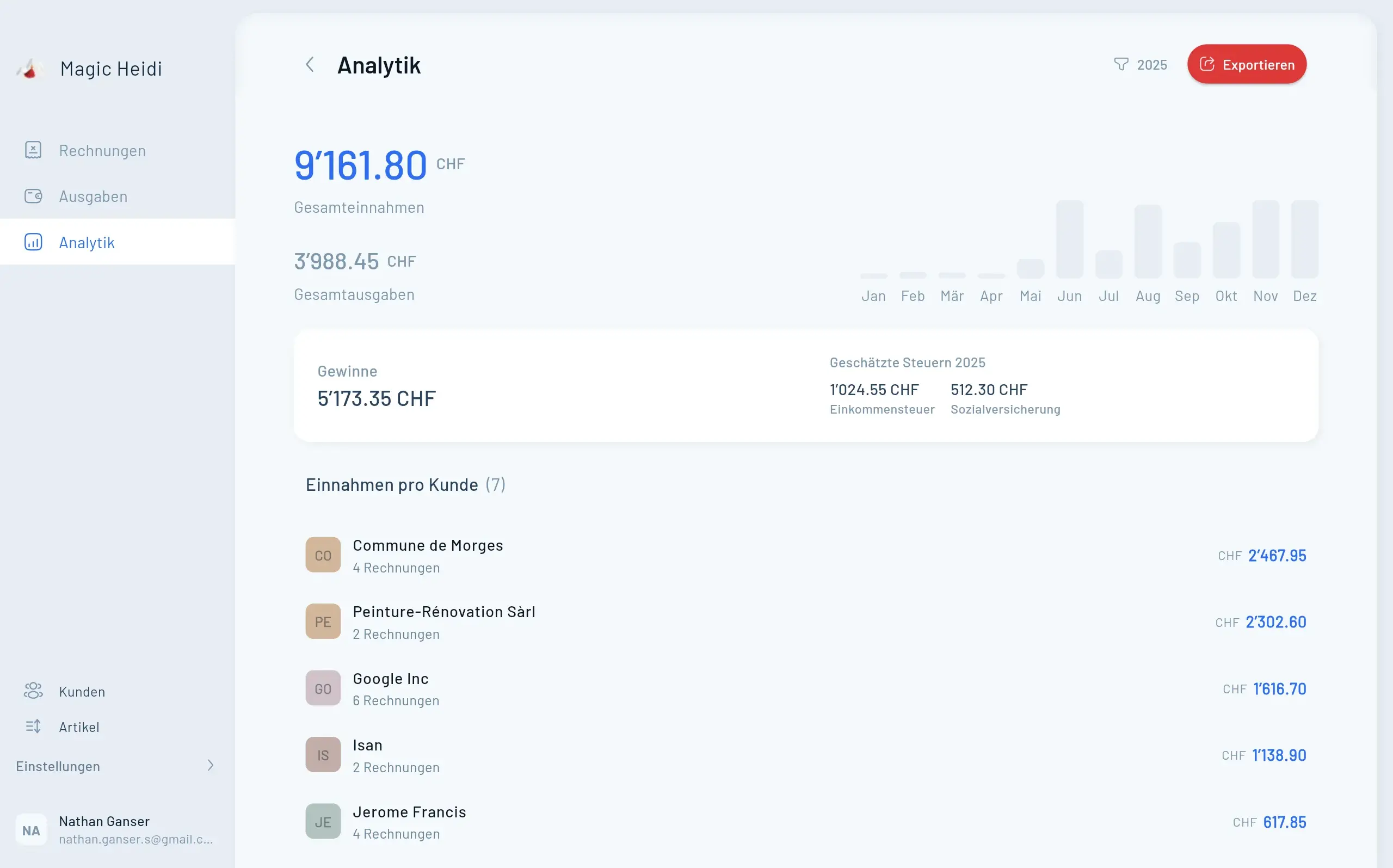

Beispielrechnung:

- Ausgaben im ersten Jahr: CHF 30'000 (Laptop, Softwarelizenzen, Büromöbel, Marketing)

- Bezahlte MWST: CHF 30'000 x 8.1% = CHF 2'430

- Umsatz: CHF 85'000 (unter der Schwelle)

- Kassierte MWST: CHF 85'000 x 8.1% = CHF 6'885

Mit freiwilliger Registrierung: Netto-MWST-Schuld = CHF 6'885 - CHF 2'430 = CHF 4'455

Ohne Registrierung: Sie tragen die CHF 2'430 als Kosten

Wenn Sie hauptsächlich Geschäftskunden bedienen, die die MWST ohnehin abziehen können, erhöht die Registrierung Ihren effektiven Preis nicht und Sie können Vorsteuer zurückfordern.

Mindestens 3 Jahre Bindung: Einmal registriert, können Sie sich drei Jahre lang nicht abmelden, es sei denn, Sie stellen den Betrieb ein oder fallen zwei Jahre in Folge unter 90% der Schwelle.

Quartalsweiser Verwaltungsaufwand: Abrechnungen einreichen, MWST-konforme Rechnungen führen und alle Vorsteuern erfassen erfordert Zeit oder Treuhandkosten.

Freiwillige Registrierung lohnt sich finanziell, wenn:

Jährlich rückforderbare Vorsteuer > (Administrativer Zeitaufwand x Ihr Stundensatz) + Wettbewerbsnachteil

Faustregel: Wenn Sie jährlich mehr als CHF 2'000-3'000 an Vorsteuer zurückfordern können und hauptsächlich B2B-Kunden bedienen, zahlt sich die freiwillige Registrierung typischerweise aus.