Schweizer MWST für Freelancer: Ihr kompletter 2026 Leitfaden

Alles über MWST-Registrierung, Steuersätze, Abgabefristen und Compliance. Durchblick im Steuerdschungel für stressfreie Buchhaltung.

Sie haben Ihren ersten grossen Kunden gewonnen. Das Geschäft wächst. Sie sind auf Kurs, dieses Jahr sechsstellig zu werden.

Dann kommt die Realität: MWST-Registrierung.

Wenn Sie als Freelancer in der Schweiz die jährliche Umsatzgrenze von CHF 100'000 erreichen oder überschreiten, müssen Sie das Schweizer Mehrwertsteuersystem verstehen – ob MWST, TVA oder IVA.

Dieser Leitfaden schafft Klarheit. Sie erfahren genau, wann Sie sich registrieren müssen, wie Sie die korrekten Sätze berechnen, was Sie abziehen können und wie Sie compliant bleiben – ohne im Papierkram zu versinken.

Müssen Sie sich registrieren?

Die CHF 100'000-Grenze und was dazu zählt.

Die CHF 100'000-Grenze

Der Schwellenwert liegt bei CHF 100'000 Jahresumsatz. Sobald Sie diesen Betrag überschreiten, haben Sie 30 Tage Zeit, sich bei der Eidgenössischen Steuerverwaltung (ESTV) anzumelden.

Folgendes zählt zu den CHF 100'000:

- Alle Einnahmen aus Waren und Dienstleistungen

- Einnahmen von Schweizer und internationalen Kunden

- Einkommen auf rollierender 12-Monats-Basis (nicht nur das Kalenderjahr)

Wie die rollierende 12-Monats-Berechnung funktioniert

Sie warten nicht bis zum 31. Dezember, um Ihre Zahlen zu prüfen. Verfolgen Sie Ihren Umsatz kontinuierlich.

Beispiel: Sophie ist Grafikdesignerin. Ihre monatlichen Einnahmen 2025:

- Januar bis August: CHF 7'000/Monat = CHF 56'000

- September: CHF 15'000 (grosser Auftrag)

- Oktober bis November: CHF 8'000/Monat = CHF 16'000

Bis 30. November beträgt ihr rollierender 12-Monats-Umsatz CHF 103'000. Sie hat die Grenze im November überschritten und muss sich bis 30. Dezember registrieren.

Die 30-Tage-Frist ist strikt. Verpassen Sie diese, drohen Strafen.

Die CHF 250'000-Ausnahme

Gemeinnützige Sport- und Kulturorganisationen haben einen höheren Schwellenwert von CHF 250'000. Normale Unternehmen bleiben bei CHF 100'000.

Sollten Sie sich freiwillig registrieren?

Wichtige Faktoren.

Unter CHF 100'000 kann eine freiwillige Registrierung in bestimmten Situationen finanziell sinnvoll sein.

Wann es Sinn macht

Grosse Geschäftsanschaffungen, B2B-Kunden, hohe VorsteuerabzügeWann Sie verzichten sollten

Privatkunden, minimale Ausgaben, preissensitiver MarktAuswirkung auf Cashflow

MWST auf Ausgaben zurückfordern, aber 8,1% auf Ihre Preise aufschlagenSchweizer MWST-Sätze 2026

Die Schweiz verwendet drei verschiedene Sätze je nach Produkt oder Dienstleistung.

Normalsatz: 8,1%

Die meisten Dienstleistungen: Beratung, IT, Marketing und Standardwaren

Reduzierter Satz: 2,6%

Grundbedarf: Lebensmittel, Bücher, Zeitungen, Medikamente, Agrarprodukte

Sondersatz: 3,8%

Beherbergungsleistungen: Hotels, B&Bs und Frühstück

Befreit: 0%

Gesundheit, Bildung, Versicherungen, Finanzdienstleistungen, einige kulturelle Aktivitäten

Welcher Satz für Ihre Leistungen?

Die meisten Freelancer berechnen 8,1%. Ausser Sie sind im Verlagswesen, der Lebensmittelproduktion oder im Gastgewerbe tätig, verwenden Sie den Normalsatz.

Gemischte Leistungen erfordern Aufmerksamkeit. Wenn Sie als freiberuflicher Autor Inhalte für ein Buch (2,6%) versus Marketingtexte (8,1%) erstellen, erfassen Sie diese separat.

Häufiger Fehler: 2,6% auf E-Books anwenden, weil gedruckte Bücher qualifizieren. Digitale Publikationen fallen tatsächlich unter 8,1%, sofern nicht ausdrücklich befreit.

MWST-befreite Leistungen

Einige Leistungen sind komplett von der MWST befreit:

- Gesundheits- und medizinische Dienstleistungen

- Bildung und Schulungen (unter bestimmten Bedingungen)

- Versicherungs- und Finanzdienstleistungen

- Kulturelle Aktivitäten (teilweise)

Bei befreiten Leistungen berechnen Sie keine MWST. Der Nachteil? Sie können auch keine Vorsteuer auf Ihre Geschäftsausgaben abziehen.

So registrieren Sie sich für die Schweizer MWST

Die Registrierung erfolgt über das ePortal der ESTV. Elektronische Einreichung ist seit Januar 2025 obligatorisch.

Registrierungsschritte

1. Informationen zusammenstellen:

- UID-Nummer (Unternehmens-Identifikationsnummer)

- Geschäftsdetails und Rechtsform

- Geschätzter Jahresumsatz

- Beginn der Steuerpflicht

- Bankkonto für MWST-Zahlungen

2. Online-Antrag einreichen: Besuchen Sie das ESTV ePortal und füllen Sie das Anmeldeformular aus. Das System führt Sie durch jeden Abschnitt.

3. Auf Genehmigung warten: Die Bearbeitung dauert typischerweise 3-4 Wochen. Sie erhalten Ihre MWST-Nummer (beginnt mit CHE, gefolgt von neun Ziffern und endet mit MWST/TVA/IVA).

4. Rechnungen aktualisieren: Nach der Registrierung müssen alle Rechnungen Ihre MWST-Nummer enthalten und die MWST separat ausweisen.

Die 30-Tage-Regel

Sie müssen sich innerhalb von 30 Tagen nach Überschreitung der Grenze registrieren. Das ist keine Empfehlung – es ist eine gesetzliche Pflicht.

Ihre Steuerpflicht beginnt, wenn Sie CHF 100'000 überschreiten, nicht wenn Sie die Registrierung abschliessen. Bei verspäteter Registrierung schulden Sie die MWST rückwirkend ab diesem Datum.

MWST-konforme Rechnungen erstellen

Ihre Rechnungen müssen bestimmte Elemente enthalten, um ESTV-Anforderungen zu erfüllen und Strafen zu vermeiden.

- 📋Pflichtangaben

Geschäftsdaten, MWST-Nummer, Kundeninfo, Rechnungsnummer und Datum

- 💰Finanzielle Details

Nettobetrag, MWST-Satz, MWST-Betrag, Bruttobetrag, Zahlungsziel

- 🌍Internationale Regeln

Unterschiedliche Regeln für B2B vs. B2C, 0% für ausländische Geschäftskunden

- ✓Schweizer Terminologie

MWST/TVA/IVA auf Rechnungen verwenden, nicht "VAT"

- Rechnung #3

Magic Heidi

CHF 500

Jan 29

- Rechnung #2

Webbiger LTD

CHF 2000

Jan 24

- Rechnung #1

John Doe

CHF 600

Jan 20

Muster-Rechnungslayout

Rechnung #2026-001

Datum: 15. Januar 2026

Von:

Marc Dupont Consulting

Hauptstrasse 123

8000 Zürich

CHE-123.456.789 MWST

An:

ABC Company AG

Bahnhofstrasse 45

8001 Zürich

Erbrachte Leistungen:

Marketingstrategie-Beratung CHF 5'000.00

Nettobetrag: CHF 5'000.00

MWST 8,1%: CHF 405.00

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

Gesamtbetrag: CHF 5'405.00

Zahlbar bis: 14. Februar 2026

Internationale Kunden fakturieren

Für ausländische Geschäftskunden (B2B):

- Keine Schweizer MWST berechnen (0%-Satz)

- Vermerk auf Rechnung: «Leistung im Ausland erbracht, 0% MWST»

- Nachweis des Unternehmensstatus und Standorts des Kunden aufbewahren

Für ausländische Privatkunden (B2C):

- Grundsätzlich 0%, wenn die Leistung ausserhalb der Schweiz genutzt wird

- Physischer Ort zählt – wo wird die Leistung konsumiert?

Die Schweiz ist nicht in der EU. Das ist entscheidend. Sie folgen nicht den EU-MWST-Regeln, trotz geografischer Nähe. Keine MOSS-Registrierung. Keine Reverse-Charge-Mechanismen mit EU-Kunden.

Ihre MWST-Abrechnung einreichen

Nach der Registrierung reichen Sie periodische MWST-Abrechnungen ein und zahlen den geschuldeten Betrag (oder fordern Rückerstattungen an).

Quartalsweise

Standardoption. Alle drei Monate für Jan-Mär, Apr-Jun, Jul-Sep, Okt-Dez einreichen.

Monatlich

Verfügbar bei regelmässigen MWST-Rückerstattungen. Verbessert den Cashflow bei hohen Ausgaben.

Jährlich

Für KMU unter CHF 5'005'000 mit guter Compliance. Erfordert vierteljährliche Akontozahlungen.

60-Tage-Frist

Sie haben 60 Tage nach jeder Periode zur Einreichung und Zahlung. Verspätung: 4,75% Jahreszins.

So berechnen Sie Ihre Steuerschuld

Die effektive Methode (Standardansatz):

- Umsatzsteuer berechnen: Gesamte MWST von Kunden eingezogen

- Vorsteuer berechnen: Gesamte MWST auf Geschäftsausgaben bezahlt

- Vorsteuer von Umsatzsteuer abziehen: Die Differenz ist Ihre Schuld (oder Ihr Guthaben)

Beispiel: Laura betreibt ein Beratungsunternehmen.

Q1 2026:

- Kunden fakturiert: CHF 32'400 (inkl. CHF 2'430 MWST bei 8,1%)

- Geschäftsausgaben: CHF 5'405 (inkl. CHF 405 MWST bei 8,1%)

Umsatzsteuer: CHF 2'430

Vorsteuer: CHF 405

Fälliger Betrag: CHF 2'025

Laura reicht ihre Abrechnung ein und zahlt CHF 2'025 bis 31. Mai an die ESTV.

Die Saldosteuersatz-Methode

Berechtigte Unternehmen (Umsatz unter CHF 5'005'000) können vereinfachte Pauschalsteuersätze statt Einzelerfassung verwenden.

Sie wenden einen fixen Prozentsatz auf Ihren Gesamtumsatz an, basierend auf Ihrer Branche. Für die meisten Dienstleistungsunternehmen liegt der Satz zwischen 0,1% und 6,5%.

Vorteil: Viel weniger Buchhaltungsaufwand.

Nachteil: Führt oft zu höherer MWST-Zahlung als die effektive Methode.

Was Sie abziehen können:

Vorsteuer erklärt

Ein grosser Vorteil der MWST-Registrierung ist die Rückforderung der MWST auf Geschäftsausgaben.

Abzugsfähige Ausgaben

Vorsteuer auf legitime Geschäftsausgaben für steuerpflichtige Tätigkeiten geltend machen.

- Büromaterial und Ausrüstung

- Software-Abonnements und Tools

- Fachdienstleistungen (Anwalt, Treuhänder)

- Marketing- und Werbekosten

- Geschäftsreisen und Unterkunft

- Telekommunikation und Internet

- Arbeitsplatzmiete und Nebenkosten

- Fahrzeugkosten (geschäftliche Nutzung)

Nicht abzugsfähige Ausgaben

Diese Ausgaben können nicht für den Vorsteuerabzug geltend gemacht werden.

- Private Lebenshaltungskosten

- Bewirtung (50% Limit bei Mahlzeiten)

- Bussen und Strafen

- Ausgaben ohne MWST-Beleg

- Privatanteil bei gemischter Nutzung

- Ausgaben für steuerbefreite Leistungen

Aufbewahrungspflicht

Ordnungsgemässe Dokumentation zur Untermauerung Ihrer Abzüge und Compliance.

- Alle Belege mindestens 10 Jahre aufbewahren

- Digitale Aufzeichnungen zulässig wenn organisiert

- Ordnungsgemässe Backups unerlässlich

- ESTV kann in dieser Zeit prüfen

Cashflow-Auswirkung: Was MWST wirklich bedeutet

Die MWST-Registrierung verändert Ihre finanzielle Realität. Das Verständnis der Auswirkungen hilft bei der Planung.

Der mentale Wandel

Vor der MWST-Registrierung:

Sie fakturieren CHF 5'000. Sie behalten CHF 5'000.

Nach der MWST-Registrierung:

Sie fakturieren CHF 5'405 (CHF 5'000 + 8,1% MWST). Sie behalten CHF 5'000. Die CHF 405 gehören der ESTV.

Ihr effektiver Umsatz ändert sich nicht, aber Ihre Rechnungen steigen um 8,1%. Ihre Kunden zahlen mehr, aber Sie behalten es nicht.

Quartalszahlungen managen

Viele Freelancer haben Probleme mit MWST-Zahlungen, weil das Geld sich wie «ihres» anfühlt, bis die Abrechnung fällig ist.

Lösung: MWST sofort bei Rechnungsstellung beiseitelegen. Eröffnen Sie ein separates Bankkonto oder nutzen Sie Buchhaltungssoftware, die MWST-Schulden in Echtzeit verfolgt.

Beispiel-Szenario:

Sie fakturieren CHF 10'810 im Januar (CHF 10'000 + CHF 810 MWST). Überweisen Sie sofort CHF 810 auf Ihr MWST-Konto. Bei der Einreichung im Mai liegt das Geld bereit.

Vorsteuer verbessert Ihren Cashflow

Der Vorsteuerabzug reduziert Ihre MWST-Belastung erheblich.

Wenn Sie CHF 10'000 fakturieren (CHF 810 MWST), aber CHF 2'000 für Geschäftsausgaben aufwenden (CHF 162 MWST), schulden Sie der ESTV nur CHF 648.

Hohe Geschäftsausgaben verbessern tatsächlich Ihre MWST-Position. Deshalb macht freiwillige Registrierung für Freelancer mit erheblichen Kosten Sinn.

Häufige Fehler, die Prüfungen auslösen

Lernen Sie aus Fehlern anderer. Diese Fehler ziehen ESTV-Aufmerksamkeit an und können zu Strafen, Zinsen und Compliance-Problemen führen.

Verpasste Fristen

Verspätete Registrierung, verspätete Einreichung, rückwirkende Haftung und StrafenFalsche MWST-Sätze

Falsche Sätze verursachen Probleme mit ESTV und KundenMangelhafte Dokumentation

Unvollständige Rechnungen, fehlende Belege, unzureichende AufzeichnungenGeschäftlich & Privat vermischen

Geschäftskonten für private Ausgaben nutzen weckt VerdachtGrenze nicht überwachen

Rollierenden 12-Monats-Umsatz nicht verfolgen führt zu Non-ComplianceEinreichung vergessen

Verpasste Quartalsfristen führen zu Zinsen und StrafenWann Sie Experten hinzuziehen sollten

MWST-Compliance ist nicht unmöglich komplex, aber zu wissen, wann Sie Hilfe holen, spart Geld und Stress.

Ziehen Sie einen Steuerberater hinzu, wenn:

Sie sich der Registrierungsgrenze nähern. Eine einstündige Beratung vor Erreichen der CHF 100'000 verhindert kostspielige Fehler.

Sie gemischte Schweizer und internationale Kunden haben. Leistungsort-Regeln werden bei grenzüberschreitenden Dienstleistungen kompliziert.

Sie geprüft werden. Stellen Sie sich der ESTV nicht allein. Professionelle Vertretung zahlt sich aus.

Sich Ihre Unternehmensstruktur ändert. Der Wechsel vom Einzelunternehmen zur GmbH beeinflusst die MWST-Pflichten.

Sie regelmässig MWST-Guthaben haben. Ein Berater kann die Abrechnungsfrequenz optimieren und den Cashflow verbessern.

Selbstmachen ist sinnvoll, wenn:

Ihr Geschäft unkompliziert ist: Schweizer Kunden, ein MWST-Satz, Standarddienstleistungen. Moderne Buchhaltungssoftware übernimmt Berechnungen und Abrechnungsvorbereitung automatisch.

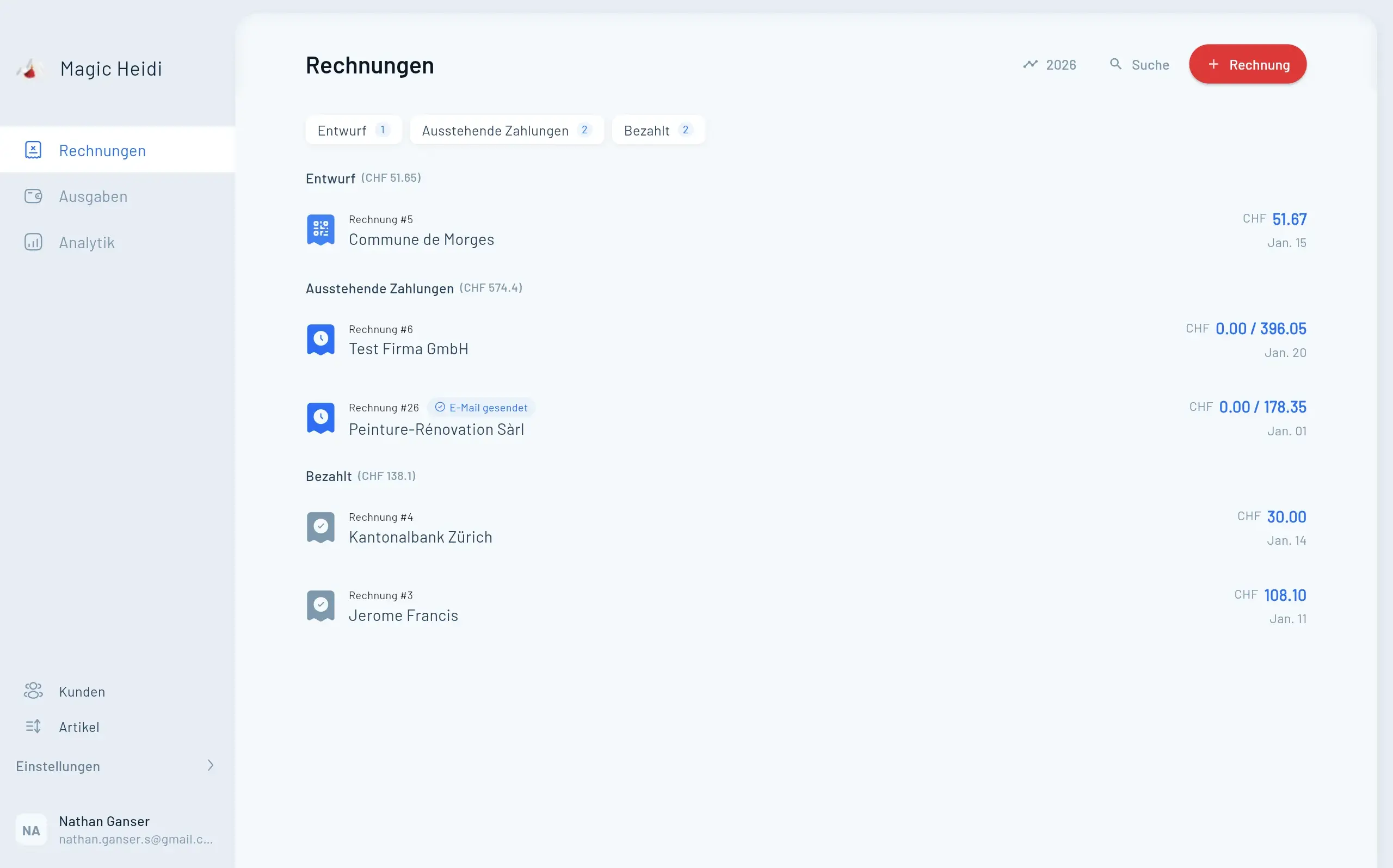

MWST-Management mit Software vereinfachen

Manuelle MWST-Erfassung funktioniert, verbraucht aber Stunden pro Quartal. Software eliminiert repetitive Arbeit und reduziert Fehler.

- 🧾Automatische Berechnungen

Korrekte MWST-Beträge auf Rechnungen, keine manuelle Rechnung nötig

- 📊Ausgabenverfolgung

Vorsteuerabzüge automatisch erfassen

- 🔔Grenzwert-Überwachung

Echtzeit-Tracking Ihrer CHF 100'000-Grenze

- 📁Digitale Aufbewahrung

Belege und Dokumente sicher 10 Jahre speichern

- ⏰Fristen-Erinnerungen

Nie wieder eine Einreichungsfrist verpassen

- 📄Abrechnungsvorbereitung

ePortal-kompatible Berichte sofort generieren

- Rechnung #3

Magic Heidi

CHF 500

Jan 29

- Rechnung #2

Webbiger LTD

CHF 2000

Jan 24

- Rechnung #1

John Doe

CHF 600

Jan 20

Magic Heidi erfüllt alle MWST-Anforderungen für Schweizer Freelancer

Erstellen Sie konforme Rechnungen in Sekunden, erfassen Sie Ausgaben mit automatischer MWST-Extraktion und generieren Sie Quartalsdaten ohne Tabellen. Mehr Zeit für Wertschöpfung. Weniger Zeit mit Steuerformularen.

Ihre nächsten Schritte

Handeln Sie basierend auf Ihrer aktuellen MWST-Situation.

Unter CHF 100'000

Monatlichen Umsatz verfolgen, rollierenden 12-Monats-Umsatz überwachen, freiwillige Registrierung prüfen, Registrierungszeitplan erstellen

Nahe CHF 100'000

Sofort registrieren bei Überschreitung, Rechnungssystem aktualisieren, MWST-Konto einrichten, Steuerberater-Beratung erwägen

Bereits registriert

MWST-Satz-Anwendung prüfen, Aufzeichnungen kontrollieren, automatische Erinnerungen einrichten, Abrechnungsfrequenz optimieren, Abzüge maximieren

Das Fazit

Die MWST-Registrierung verändert Ihre Rechnungsstellung und Ihr Cashflow-Management. Aber es ist keine Last, sobald Sie die Regeln verstehen:

- Innerhalb von 30 Tagen nach Überschreitung von CHF 100'000 registrieren

- 8,1% auf die meisten Dienstleistungen berechnen

- Quartalsabrechnungen innerhalb von 60 Tagen einreichen

- MWST auf Geschäftsausgaben abziehen

- Belege 10 Jahre aufbewahren

- Software zur Prozessautomatisierung nutzen

Tausende Schweizer Freelancer managen die MWST erfolgreich. Mit dem richtigen System verbringen Sie 30 Minuten pro Quartal mit Compliance statt Tage.

Schweizer MWST-Management vereinfachen

Testen Sie Magic Heidi 14 Tage kostenlos. Erstellen Sie konforme MWST-Rechnungen, erfassen Sie Ausgaben automatisch und bereiten Sie MWST-Abrechnungen ohne Kopfschmerzen vor.

Häufig gestellte Fragen

Muss ich mich sofort für die MWST registrieren, wenn ich als Freelancer starte?

Nein. Sie müssen sich erst registrieren, wenn Ihr Jahresumsatz CHF 100'000 überschreitet (auf rollierender 12-Monats-Basis berechnet). Unter diesem Schwellenwert ist die Registrierung freiwillig.

Was passiert, wenn ich mich nach Überschreitung von CHF 100'000 nicht registriere?

Sie haften rückwirkend für die MWST ab dem Zeitpunkt der Überschreitung, plus Strafen und 4,75% Jahreszins. Die ESTV wird die Nicht-Compliance irgendwann durch Kundenprüfungen oder andere Meldungen entdecken.

Kann ich Kunden MWST berechnen, bevor ich offiziell registriert bin?

Nein. Berechnen Sie MWST erst, wenn Sie Ihre offizielle MWST-Nummer von der ESTV erhalten haben. MWST ohne Registrierung zu berechnen ist illegal.

Wie lange dauert die MWST-Registrierung in der Schweiz?

Typischerweise 3-4 Wochen ab Einreichung Ihres vollständigen Antrags über das ePortal. Beantragen Sie so bald wie möglich nach Überschreitung der Grenze, um Compliance-Lücken zu vermeiden.

Berechne ich Kunden im Ausland MWST?

Grundsätzlich nein bei B2B-Kunden – verwenden Sie den 0%-Satz und vermerken Sie, dass die Leistung international erbracht wurde. Bei B2C-Kunden im Ausland kommt es darauf an, wo die Leistung konsumiert wird. Die Schweiz ist nicht in der EU, daher gelten EU-MWST-Regeln nicht.

Was, wenn ich CHF 100'000 nur ein Jahr überschreite und dann darunter falle?

Einmal registriert, müssen Sie registriert bleiben, bis Ihr Umsatz ein ganzes Kalenderjahr unter CHF 100'000 fällt. Dann können Sie die Abmeldung für das Folgejahr beantragen.

Kann ich von quartalsweiser auf jährliche Abrechnung wechseln?

Ja, wenn Sie für die jährliche Abrechnung qualifizieren (Umsatz unter CHF 5'005'000 und gute Compliance-Bilanz). Beantragen Sie über das ePortal vor Beginn des Jahres, in dem Sie wechseln möchten.

Was zählt als Geschäftsausgaben für den Vorsteuerabzug?

Jede Ausgabe, die direkt mit Ihren MWST-pflichtigen Geschäftsaktivitäten zusammenhängt: Ausrüstung, Software, Fachdienstleistungen, Marketing, Büromaterial, Geschäftsreisen und Arbeitsplatzkosten. Bewahren Sie alle Belege mit sichtbaren MWST-Beträgen auf.