IVA Svizzera per Freelancer: Guida Completa 2026

Tutto su registrazione MWST/TVA/IVA, aliquote, scadenze e conformità fiscale. Semplifica la complessità e resta in regola.

Hai acquisito il tuo primo cliente importante. L'attività cresce. Quest'anno raggiungerai i sei cifre.

Poi arriva la realtà: la registrazione IVA.

Se sei un freelancer in Svizzera che si avvicina o supera i CHF 100'000 di fatturato annuo, devi comprendere la Mehrwertsteuer (MWST), Taxe sur la valeur ajoutée (TVA), o Imposta sul valore aggiunto (IVA) – il sistema di imposta sul valore aggiunto svizzero.

Questa guida semplifica la complessità. Scoprirai esattamente quando registrarti, come applicare le aliquote corrette, cosa puoi dedurre e come restare conforme senza affogare nella burocrazia.

Devi Registrarti?

Comprendere la soglia di CHF 100'000 e cosa conta per raggiungerla.

La Soglia di CHF 100'000

La soglia è di CHF 100'000 di fatturato annuo. Una volta superato questo importo, hai 30 giorni per registrarti presso l'Amministrazione federale delle contribuzioni (AFC/ESTV/AFD).

Ecco cosa conta per i CHF 100'000:

- Tutti i ricavi da beni e servizi che fornisci

- Ricavi da clienti svizzeri e internazionali

- Reddito calcolato su base 12 mesi mobili (non solo l'anno solare)

Come Funziona il Calcolo sui 12 Mesi Mobili

Non aspetti il 31 dicembre per verificare i numeri. Monitora il fatturato continuamente.

Esempio: Sofia è una graphic designer. Il suo fatturato mensile nel 2025:

- Da gennaio ad agosto: CHF 7'000/mese = CHF 56'000

- Settembre: CHF 15'000 (ha acquisito un cliente importante)

- Da ottobre a novembre: CHF 8'000/mese = CHF 16'000

Entro il 30 novembre, il suo totale degli ultimi 12 mesi è CHF 103'000. Ha superato la soglia a novembre, quindi deve registrarsi entro il 30 dicembre.

Il termine di 30 giorni è tassativo. Se lo manchi, incorrerai in sanzioni.

L'Eccezione dei CHF 250'000

Le organizzazioni sportive e culturali senza scopo di lucro hanno una soglia più alta di CHF 250'000. Le attività commerciali standard restano a CHF 100'000.

Dovresti Registrarti Volontariamente?

Considera Questi Fattori.

Se sei sotto i CHF 100'000, la registrazione volontaria può avere senso finanziario in situazioni specifiche.

Quando Ha Senso

Acquisti aziendali importanti, clienti B2B, deduzioni significative dell'imposta precedenteQuando Evitarla

Clienti privati, spese minime, mercato sensibile al prezzoImpatto sul Cash Flow

Recuperi l'IVA sulle spese ma aggiungi l'8,1% ai tuoi prezziLe Aliquote IVA Svizzere nel 2026

La Svizzera utilizza tre aliquote diverse a seconda di cosa vendi o fornisci.

Aliquota Normale: 8,1%

La maggior parte dei servizi inclusi consulenza, IT, marketing e beni al dettaglio standard

Aliquota Ridotta: 2,6%

Beni essenziali: alimentari, libri, giornali, medicinali, prodotti agricoli

Aliquota Speciale: 3,8%

Servizi di alloggio inclusi hotel, B&B e colazione

Esente: 0%

Sanità, istruzione, assicurazioni, servizi finanziari, alcune attività culturali

Quale Aliquota per i Tuoi Servizi?

La maggior parte dei freelancer applica l'8,1%. A meno che tu non operi nell'editoria, produzione alimentare o ospitalità, userai l'aliquota normale.

I servizi misti richiedono attenzione. Se sei uno scrittore freelance che crea contenuti per un libro (2,6%) rispetto a testi di marketing (8,1%), traccia queste attività separatamente.

Errore comune: Applicare il 2,6% agli e-book perché i libri stampati ne beneficiano. Le pubblicazioni digitali rientrano nell'8,1% salvo esenzioni specifiche.

Servizi Esenti da IVA

Alcuni servizi sono completamente esenti da IVA:

- Servizi sanitari e medici

- Istruzione e formazione (con condizioni specifiche)

- Servizi assicurativi e finanziari

- Attività culturali (alcune)

Se i tuoi servizi sono esenti, non addebiti l'IVA. Lo svantaggio? Non puoi dedurre l'imposta precedente sulle tue spese aziendali.

Come Registrarsi per l'IVA Svizzera

La registrazione avviene tramite l'ePortal dell'AFC. La dichiarazione elettronica è obbligatoria da gennaio 2025.

Passaggi per la Registrazione

1. Raccogli le informazioni:

- Numero IDI (Numero d'identificazione delle imprese)

- Dettagli e struttura aziendale

- Fatturato annuo stimato

- Data di inizio dell'obbligo IVA

- Conto bancario per i pagamenti IVA

2. Invia la domanda online: Visita l'ePortal AFC e compila il modulo di registrazione. Il sistema ti guida in ogni sezione.

3. Attendi l'approvazione: L'elaborazione richiede tipicamente 3-4 settimane. Riceverai il tuo numero IVA (inizia con CHE, seguito da nove cifre e termina con MWST/TVA/IVA).

4. Aggiorna le tue fatture: Una volta registrato, tutte le fatture devono includere il tuo numero IVA e mostrare l'IVA separatamente.

La Regola dei 30 Giorni

Devi registrarti entro 30 giorni dal superamento della soglia. Non è un consiglio – è un obbligo legale.

L'obbligo IVA inizia quando superi i CHF 100'000, non quando completi la registrazione. Se ti registri in ritardo, dovrai l'IVA retroattivamente da quella data.

Creare Fatture Conformi all'IVA

Le tue fatture devono includere elementi specifici per soddisfare i requisiti AFC ed evitare sanzioni.

- 📋Informazioni Obbligatorie

Dati aziendali, numero IVA, dati cliente, numero e data fattura

- 💰Dettagli Finanziari

Importo netto, aliquota IVA, importo IVA, totale IVA inclusa, termini di pagamento

- 🌍Regole Internazionali

Regole diverse per clienti B2B vs B2C, 0% per clienti aziendali esteri

- ✓Terminologia Svizzera

Usa MWST/TVA/IVA sulle fatture, non "VAT"

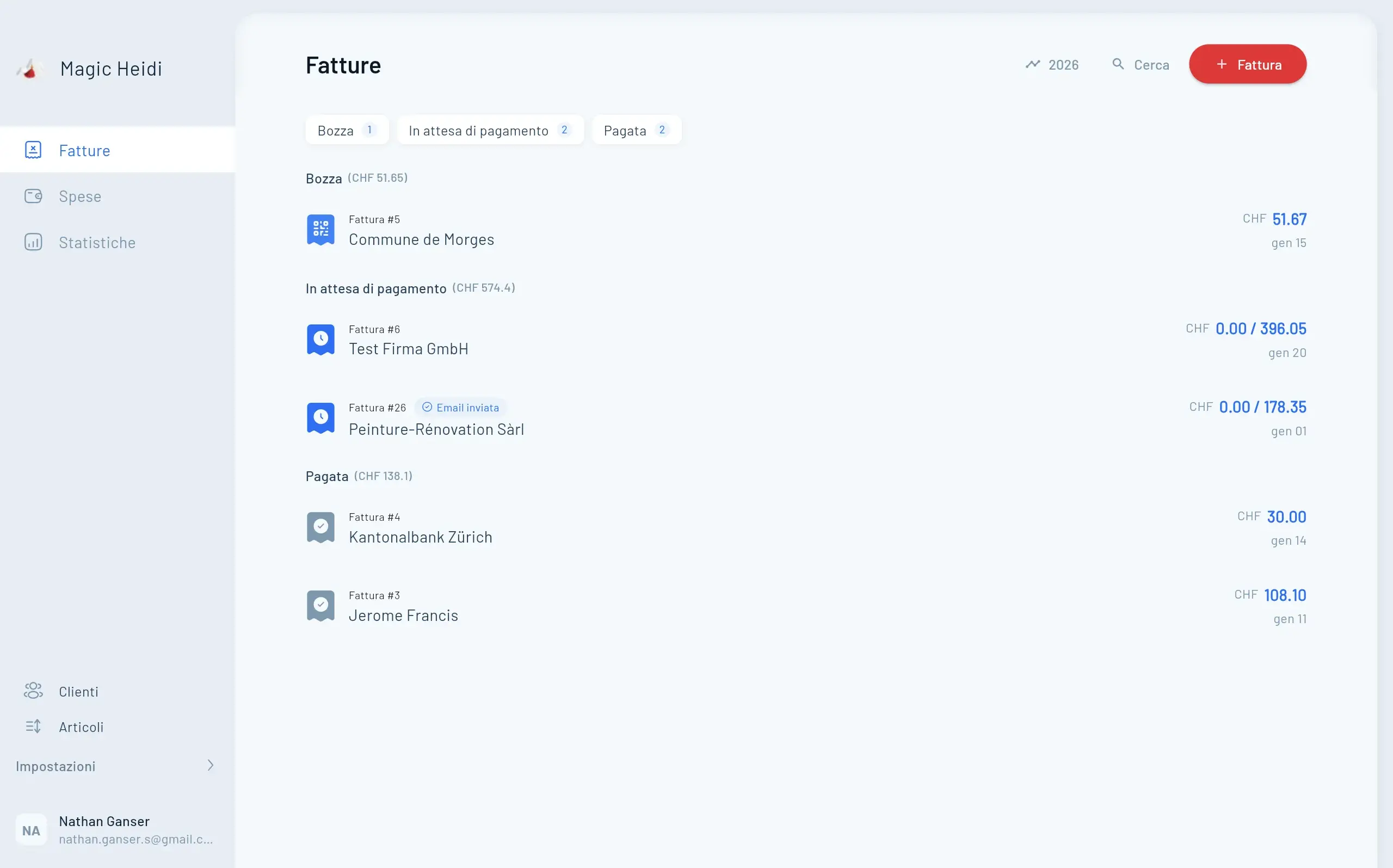

- Fattura #3

Magic Heidi

CHF 500

Jan 29

- Fattura #2

Webbiger LTD

CHF 2000

Jan 24

- Fattura #1

John Doe

CHF 600

Jan 20

Esempio di Layout Fattura

Fattura #2026-001

Data: 15 gennaio 2026

Da:

Marco Rossi Consulting

Via Principale 123

6900 Lugano

CHE-123.456.789 IVA

A:

ABC Company SA

Via della Stazione 45

6900 Lugano

Servizi forniti:

Consulenza strategia marketing CHF 5'000.00

Importo netto: CHF 5'000.00

IVA 8,1%: CHF 405.00

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

Totale dovuto: CHF 5'405.00

Pagamento entro: 14 febbraio 2026

Fatturare Clienti Internazionali

Per clienti aziendali esteri (B2B):

- Nessuna IVA svizzera addebitata (aliquota 0%)

- Nota in fattura: "Servizio fornito all'estero, IVA 0%"

- Conserva prova dello status aziendale e della sede del cliente

Per clienti privati esteri (B2C):

- Generalmente 0% se il servizio è utilizzato all'estero

- La presenza fisica conta – dove viene consumato il servizio?

La Svizzera non è nell'UE. Questo è fondamentale. Non segui le regole IVA dell'UE, nonostante la vicinanza geografica. Nessuna registrazione MOSS. Nessun meccanismo di reverse-charge con clienti UE.

Presentare le Dichiarazioni IVA

Una volta registrato, presenterai dichiarazioni IVA periodiche e pagherai quanto dovuto (o richiederai rimborsi se sei a credito).

Dichiarazione Trimestrale

Opzione predefinita. Dichiari ogni tre mesi coprendo gen-mar, apr-giu, lug-set, ott-dic.

Dichiarazione Mensile

Disponibile se ricevi regolarmente rimborsi IVA. Migliora il cash flow per attività con molte spese.

Dichiarazione Annuale

Per PMI sotto CHF 5'005'000 con buona conformità. Richiede pagamenti anticipati trimestrali.

Termine di 60 Giorni

Hai 60 giorni dopo ogni periodo per dichiarare e pagare. I ritardi comportano interessi del 4,75% annuo.

Come Calcolare Quanto Devi

Il metodo effettivo (approccio standard):

- Calcola l'imposta dovuta: Totale IVA incassata dai clienti

- Calcola l'imposta precedente: Totale IVA pagata sulle spese aziendali

- Sottrai l'imposta precedente da quella dovuta: La differenza è quanto devi (o ti è dovuto)

Esempio: Laura gestisce un'attività di consulenza.

Q1 2026:

- Fatturato ai clienti: CHF 32'400 (inclusi CHF 2'430 IVA all'8,1%)

- Spese aziendali: CHF 5'405 (inclusi CHF 405 IVA all'8,1%)

Imposta dovuta: CHF 2'430

Imposta precedente: CHF 405

Importo da pagare: CHF 2'025

Laura presenta la dichiarazione e paga CHF 2'025 all'AFC entro il 31 maggio.

L'Alternativa del Metodo Forfettario

Le attività idonee (fatturato sotto CHF 5'005'000) possono usare percentuali forfettarie semplificate invece di tracciare ogni transazione.

Applichi una percentuale fissa al tuo fatturato totale, basata sul tuo settore. Per la maggior parte delle attività di servizi, l'aliquota è tra 0,1% e 6,5%.

Vantaggio: Molta meno contabilità.

Svantaggio: Spesso comporta il pagamento di più IVA rispetto al metodo effettivo.

Cosa Puoi Dedurre:

L'Imposta Precedente Spiegata

Un grande vantaggio della registrazione IVA è recuperare l'IVA sulle spese aziendali.

Spese Deducibili

Richiedi l'imposta precedente su spese aziendali legittime utilizzate per attività soggette a IVA.

- Forniture e attrezzature d'ufficio

- Abbonamenti software e strumenti

- Servizi professionali (legali, contabili)

- Costi di marketing e pubblicità

- Viaggi di lavoro e alloggio

- Telecomunicazioni e internet

- Affitto ufficio e utenze

- Spese veicolo (uso aziendale)

Spese Non Deducibili

Queste spese non possono essere dedotte come imposta precedente.

- Spese personali di vita

- Intrattenimento (50% limitato sui pasti)

- Multe e sanzioni

- Spese senza ricevute IVA

- Quota uso privato di beni misti

- Spese per servizi esenti IVA

Conservazione Documenti

Mantieni documentazione adeguata a supporto delle deduzioni e per la conformità.

- Conserva tutti i documenti per almeno 10 anni

- Documenti digitali accettabili se organizzati

- Backup adeguati essenziali

- L'AFC può verificare durante questo periodo

Impatto sul Cash Flow: Cosa Significa Davvero l'IVA

La registrazione IVA cambia la tua realtà finanziaria. Comprenderne l'impatto ti aiuta a pianificare efficacemente.

Il Cambio di Mentalità

Prima della registrazione IVA:

Fatturi CHF 5'000. Tieni CHF 5'000.

Dopo la registrazione IVA:

Fatturi CHF 5'405 (CHF 5'000 + 8,1% IVA). Tieni CHF 5'000. I CHF 405 appartengono all'AFC.

Il tuo ricavo effettivo non cambia, ma le tue fatture aumentano dell'8,1%. I tuoi clienti pagano di più, ma tu non lo tieni.

Gestire i Pagamenti Trimestrali

Molti freelancer faticano con i pagamenti IVA perché il denaro sembra "loro" fino alla scadenza della dichiarazione.

Soluzione: Accantona l'IVA immediatamente quando fatturi. Apri un conto bancario separato o usa un software di contabilità che traccia l'obbligo IVA in tempo reale.

Scenario esempio:

Fatturi CHF 10'810 a gennaio (CHF 10'000 + CHF 810 IVA). Sposta subito CHF 810 sul tuo conto IVA. Quando presenti la dichiarazione a maggio, il denaro è già lì.

L'Imposta Precedente Aiuta il Tuo Cash Flow

La deduzione dell'imposta precedente riduce significativamente il tuo carico IVA.

Se fatturi CHF 10'000 (CHF 810 IVA) ma spendi CHF 2'000 in spese aziendali (CHF 162 IVA), devi solo CHF 648 all'AFC.

Alte spese aziendali migliorano effettivamente la tua posizione IVA. Ecco perché la registrazione volontaria ha senso per freelancer con costi significativi.

Errori Comuni che Attivano Controlli

Impara dagli errori altrui. Questi sbagli attirano l'attenzione dell'AFC e possono comportare sanzioni, interessi e problemi di conformità.

Scadenze Mancate

Registrazione tardiva, dichiarazione tardiva, responsabilità retroattiva e sanzioniAliquote IVA Sbagliate

Applicare aliquote errate crea problemi con AFC e clientiDocumentazione Carente

Fatture incomplete, ricevute mancanti, conservazione documenti inadeguataMescolare Aziendale e Personale

Usare conti aziendali per spese personali solleva sospettiNon Monitorare la Soglia

Non tracciare il fatturato su 12 mesi mobili porta a non conformitàDimenticare di Dichiarare

Mancare le scadenze trimestrali comporta interessi e sanzioniQuando Rivolgersi a un Professionista

La conformità IVA non è impossibilmente complessa, ma sapere quando farsi aiutare risparmia denaro e stress.

Considera un Consulente Fiscale Quando:

Ti stai avvicinando alla soglia di registrazione. Una consulenza di un'ora prima di raggiungere i CHF 100'000 previene errori costosi.

Hai clienti svizzeri e internazionali misti. Le regole sul luogo della prestazione si complicano con servizi transfrontalieri.

Sei sottoposto a controllo. Non affrontare l'AFC da solo. La rappresentanza professionale si ripaga da sola.

La struttura della tua attività cambia. Passare da ditta individuale a Sagl influisce sugli obblighi IVA.

Sei costantemente a credito IVA. Un consulente può aiutarti a ottimizzare la frequenza delle dichiarazioni e migliorare il cash flow.

Il Fai-da-Te Ha Senso Quando:

La tua attività è semplice: clienti svizzeri, un'unica aliquota IVA, servizi standard. I moderni software di contabilità gestiscono automaticamente calcoli e preparazione delle dichiarazioni.

Semplificare la Gestione IVA con il Software

Il tracciamento IVA manuale funziona ma consuma ore ogni trimestre. Il software elimina il lavoro ripetitivo e riduce gli errori.

- 🧾Calcoli Automatici

Importi IVA corretti sulle fatture, niente calcoli manuali

- 📊Tracciamento Spese

Traccia le deduzioni dell'imposta precedente automaticamente

- 🔔Monitoraggio Soglia

Tracciamento in tempo reale della soglia di CHF 100'000

- 📁Documenti Digitali

Archivia ricevute e documenti per 10 anni in sicurezza

- ⏰Promemoria Scadenze

Non perdere mai più una scadenza di dichiarazione

- 📄Preparazione Dichiarazione

Genera report compatibili con l'ePortal istantaneamente

- Fattura #3

Magic Heidi

CHF 500

Jan 29

- Fattura #2

Webbiger LTD

CHF 2000

Jan 24

- Fattura #1

John Doe

CHF 600

Jan 20

Magic Heidi gestisce tutti i requisiti IVA per i freelancer svizzeri

Crea fatture conformi in pochi secondi, traccia le spese con estrazione automatica dell'IVA e genera i dati per la dichiarazione trimestrale senza fogli di calcolo. Più tempo per creare valore per i clienti. Meno tempo a lottare con i moduli fiscali.

I Tuoi Prossimi Passi

Agisci in base a dove ti trovi nel tuo percorso IVA.

Sotto CHF 100'000

Traccia il fatturato mensile, monitora il totale su 12 mesi mobili, decidi sulla registrazione volontaria, crea un piano di registrazione

Vicino a CHF 100'000

Registrati subito se hai superato, aggiorna il sistema di fatturazione, apri un conto IVA, considera una consulenza fiscale

Già Registrato

Rivedi l'applicazione delle aliquote IVA, verifica la conservazione documenti, imposta promemoria automatici, ottimizza la frequenza di dichiarazione, massimizza le deduzioni

In Conclusione

La registrazione IVA svizzera cambia come fatturi e gestisci il cash flow. Ma non è un peso una volta comprese le regole:

- Registrati entro 30 giorni dal superamento di CHF 100'000

- Applica l'8,1% sulla maggior parte dei servizi

- Presenta dichiarazioni trimestrali entro 60 giorni

- Deduci l'IVA sulle spese aziendali

- Conserva i documenti per 10 anni

- Usa un software per automatizzare il processo

Migliaia di freelancer svizzeri gestiscono l'IVA con successo. Con il sistema giusto, dedicherai 30 minuti a trimestre alla conformità invece di giorni.

Semplifica la Gestione dell'IVA Svizzera

Prova Magic Heidi gratis per 14 giorni. Crea fatture MWST/TVA/IVA conformi, traccia le spese automaticamente e prepara le dichiarazioni IVA senza mal di testa.

Domande Frequenti

Devo registrarmi all'IVA subito quando inizio come freelancer?

No. Devi registrarti solo quando il tuo fatturato annuo supera CHF 100'000 (calcolato su base 12 mesi mobili). Sotto questa soglia, la registrazione è facoltativa.

Cosa succede se non mi registro dopo aver superato CHF 100'000?

Affronti una responsabilità IVA retroattiva da quando hai superato la soglia, più sanzioni e interessi annui del 4,75%. L'AFC alla fine scoprirà la non conformità tramite controlli sui clienti o altre segnalazioni.

Posso addebitare l'IVA ai clienti prima di essere ufficialmente registrato?

No. Addebita l'IVA solo dopo aver ricevuto il tuo numero MWST/TVA/IVA ufficiale dall'AFC. Addebitare l'IVA senza registrazione è illegale.

Quanto tempo richiede la registrazione IVA in Svizzera?

Tipicamente 3-4 settimane dall'invio della domanda completa tramite l'ePortal. Fai domanda appena superi la soglia per evitare lacune di conformità.

Devo addebitare l'IVA a clienti in altri paesi?

Generalmente no per clienti B2B – usa l'aliquota 0% e indica che il servizio è fornito all'estero. Per clienti B2C all'estero, dipende da dove viene consumato il servizio. La Svizzera non è nell'UE, quindi le regole IVA UE non si applicano.

E se supero CHF 100'000 solo per un anno, poi scendo sotto?

Una volta registrato, devi restare registrato finché il tuo fatturato non scende sotto CHF 100'000 per un intero anno solare. Puoi quindi richiedere la cancellazione per l'anno successivo.

Posso passare dalla dichiarazione trimestrale a quella annuale?

Sì, se hai i requisiti per l'opzione di dichiarazione annuale (fatturato sotto CHF 5'005'000 e buon record di conformità). Fai domanda tramite l'ePortal prima dell'inizio dell'anno in cui vuoi cambiare.

Cosa conta come spese aziendali per la deduzione dell'imposta precedente?

Qualsiasi spesa direttamente correlata alle tue attività aziendali soggette a IVA: attrezzature, software, servizi professionali, marketing, forniture d'ufficio, viaggi di lavoro e costi dello spazio di lavoro. Conserva tutte le ricevute con importi IVA visibili.