Calcolo approssimativo per confrontare:

Costo annuo Aliquota Saldo: Fatturato × La tua aliquota saldo

Costo annuo Effettivo: (Fatturato × 8.1%) - (Costi × 8.1%)

Se il costo Effettivo è inferiore E stai facendo investimenti, passa al Metodo Effettivo.

Dal 2025, le aziende con attività diversificate possono usare aliquote saldo multiple—se ogni attività rappresenta più del 10% del fatturato.

Esempio: Un negozio sportivo con:

- Vendita al dettaglio (60%): 2.1% aliquota saldo

- Noleggio attrezzature (25%): 3.0% aliquota saldo

- Servizi di riparazione (15%): 5.3% aliquota saldo

Ogni attività ha la propria aliquota, calcolata separatamente.

Entrambi i metodi ora qualificano per la dichiarazione annuale se:

- Fatturato annuo sotto CHF 5'024'000

- Lo richiedi all'AFC

Questo riduce l'onere amministrativo da 4-6 dichiarazioni all'anno a una sola.

Critico per gli esportatori: Dal 2025, le aziende che usano l'Aliquota Saldo non possono più recuperare l'IVA sulle spese legate all'export. Se le esportazioni superano il 20% del fatturato, il Metodo Effettivo è ora obbligatorio per ottimizzare.

Le aziende non residenti non possono più usare l'Aliquota Saldo da gennaio 2025. Solo le aziende registrate in Svizzera si qualificano.

Questo fa inciampare molte aziende che usano l'Aliquota Saldo.

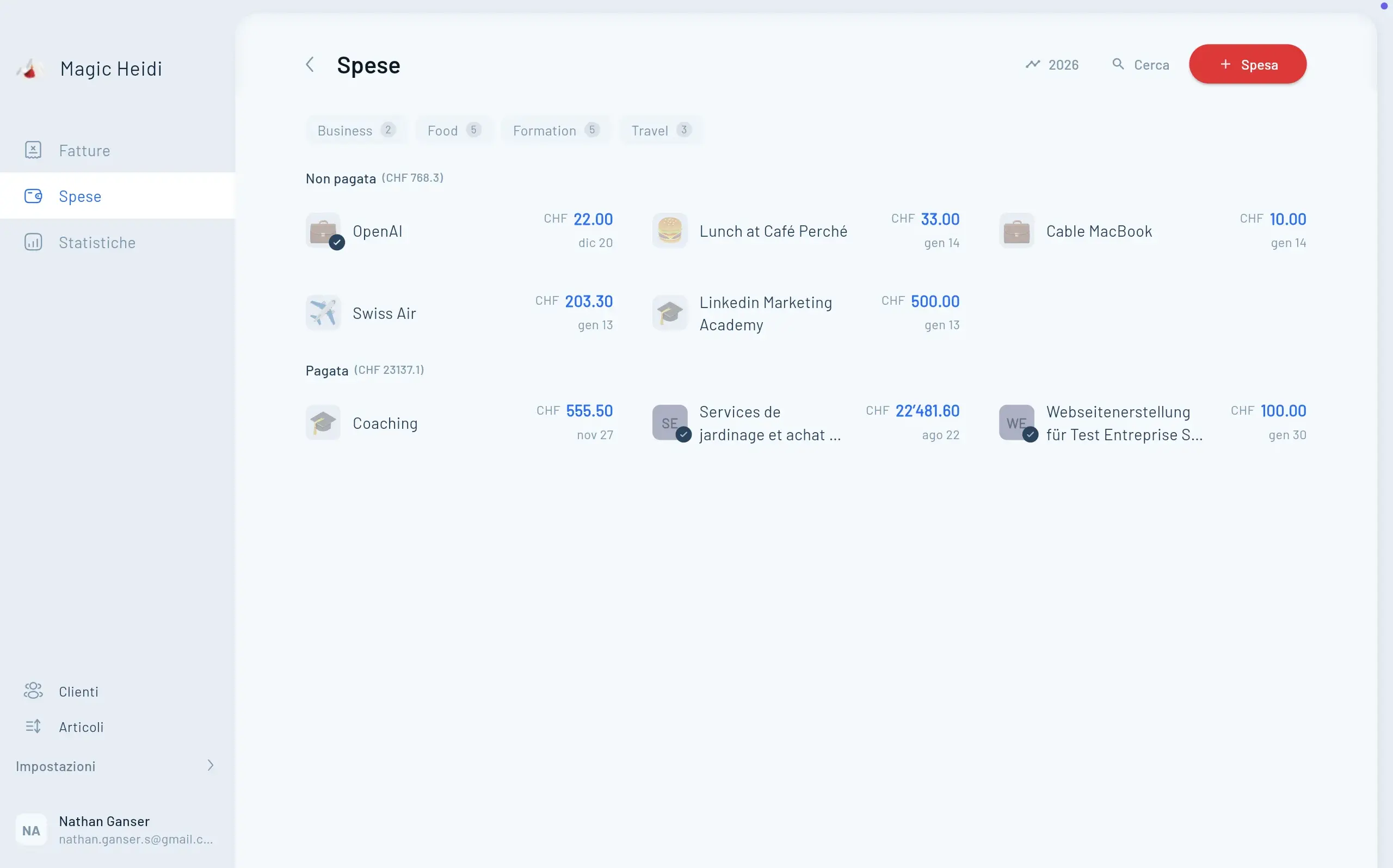

Quando acquisti servizi da aziende estere (fuori dalla Svizzera), devi l'imposta sull'acquisto (Bezugssteuer) all'8.1%. Esempi:

- Google Ads

- Pubblicità Facebook

- Hosting cloud AWS

- Abbonamenti Microsoft 365

- Licenze Zoom

Con il Metodo Effettivo: Paghi l'8.1% ma lo deduci immediatamente come imposta precedente (effetto netto: zero)

Con l'Aliquota Saldo: Paghi l'8.1% senza detrazione (costo netto: 8.1% di tutti i servizi esteri)

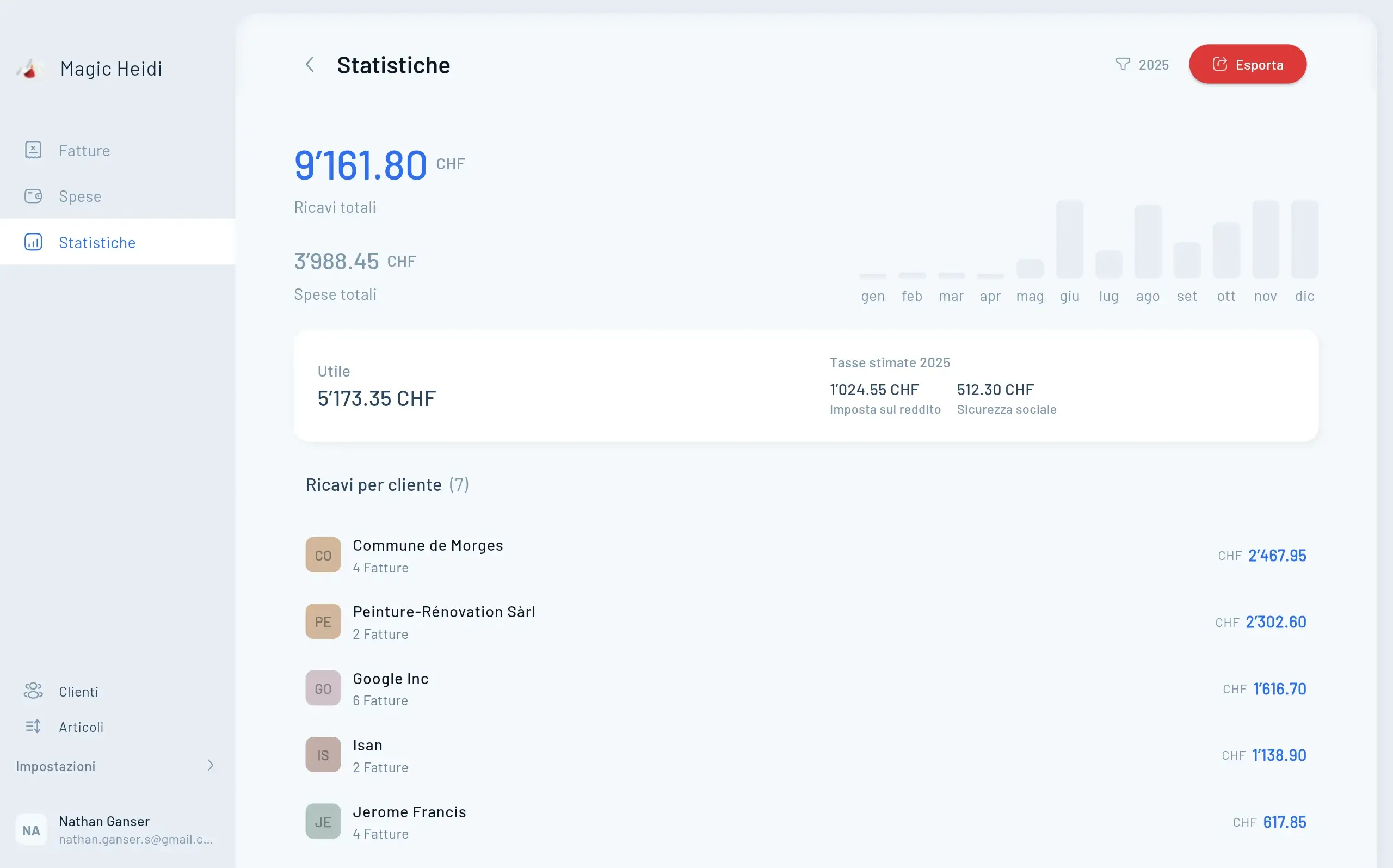

Un consulente freelance che spende CHF 10'000/anno in Google Ads paga CHF 810 in più con l'Aliquota Saldo.