Déductions fiscales pour indépendants suisses en 2026 (Suisse)

Checklist, exemples, justificatifs requis, max 3e pilier, et un système simple pour récupérer chaque franc—légalement.

Maximiser les déductions fiscales pour indépendants suisses en 2025 : guide pratique

Les impôts ne doivent pas être une punition pour être indépendant. En Suisse, les freelances et indépendants (raison individuelle / Einzelfirma) peuvent réduire significativement leur revenu imposable—à condition de connaître les dépenses déductibles, d'appliquer les bonnes conditions et de garder des justificatifs propres.

Ce guide est conçu pour la réalité 2025 : administration plus numérique, exigences plus strictes en matière de documentation, et leviers à fort impact comme les cotisations AVS/AI/APG et la planification du 3e pilier.

Avertissement : Ceci constitue des informations générales pour la Suisse. Les règles et forfaits varient selon les cantons et situations individuelles. En cas de doute—notamment pour les éléments à usage mixte (voiture, téléphone, bureau à domicile)—consultez votre office cantonal des impôts ou un fiduciaire.

Où les indépendants suisses perdent des déductions

sans s'en rendre compte

La plupart des déductions manquées surviennent parce que les dépenses ne sont pas saisies, catégorisées ou documentées correctement—surtout pour les éléments à usage mixte comme le bureau à domicile, la voiture, le téléphone et les frais de représentation.

Reçus manquants

Les achats sont faits, mais les preuves sont perduesConfusion usage mixte

Bureau/téléphone/voiture nécessitent logique + documentationRush de fin d'année

Déductions oubliées ou mal justifiéesChecklist rapide : 15 déductions fiscales souvent oubliées par les indépendants suisses

Utilisez cette liste comme référence rapide pour les recherches déductions fiscales indépendant Suisse—et comme checklist de capture tout au long de l'année.

- Abonnements logiciels (outils design, dev, CRM, comptabilité)

- Domaine + hébergement et email professionnel

- Téléphone + internet (au prorata) pour usage professionnel

- Fournitures de bureau (encre imprimante, papier, affranchissement)

- Services professionnels (comptable, avocat, fiduciaire)

- Formation continue liée à vos services (cours, conférences)

- Abonnements coworking ou bureau loué

- Bureau à domicile (si éligible) : loyer + charges au prorata (règles cantonales)

- Déplacements professionnels (transports publics, taxi, parking) pour clients

- Kilomètres (avec carnet de bord) pour trajets professionnels (tarif cantonal)

- Frais de représentation (uniquement avec documentation appropriée ; généralement limités)

- Assurances professionnelles (RC, protection juridique, cyber—si liées à l'activité)

- Cotisations AVS/AI/APG (généralement déductibles)

- Cotisations 3e pilier (levier majeur 2025 pour indépendants sans caisse de pension)

- Amortissements d'équipement (laptop, appareil photo, mobilier) sur la durée d'utilisation

Transformons maintenant cette liste en un système applicable—sans déclencher de questions d'audit évitables.

Les 5 catégories clés de dépenses déductibles

Principe suisse : les dépenses déductibles sont liées à l'activité, nécessaires et documentées. Catégorisez tout dans ces groupes pour saisir davantage—proprement.

Les 5 catégories clés de dépenses déductibles (avec conditions + preuves)

Le principe suisse est simple : les dépenses déductibles sont liées à l'activité, nécessaires et documentées. En pratique, la façon la plus simple de tout capturer est de catégoriser chaque coût dans l'une de ces catégories.

1) Frais courants et développement des compétences

Ce qui est généralement déductible

- Fournitures de bureau : papier, stylos, imprimante, toner, emballages

- Exploitation numérique : noms de domaine, hébergement, polices payantes, templates, stockage cloud

- Logiciels : Adobe, Figma, JetBrains, Notion, outils CRM, suivi du temps

- Marketing : site web, outils SEO, publicités, impression portfolio

- Honoraires professionnels : comptable, fiduciaire, conseils juridiques, modèles de contrats

- Formation : cours, certifications, conférences, revues professionnelles—quand ils soutiennent ou améliorent les services que vous vendez

Justificatifs à conserver

- Reçu/facture avec nom du fournisseur et date

- Preuve de paiement (relevé bancaire/carte)

- Pour la formation : une note brève comme « Cours Python pour livrer les projets clients plus vite » (garder le programme si possible)

Pièges courants

- Dépenses vagues de « développement personnel » sans lien avec votre activité

- Abonnements à usage mixte (ex. streaming) étiquetés « recherche » sans contexte professionnel crédible

Note mots-clés : Cette section correspond à déductions fiscales indépendant Suisse, frais professionnels raison individuelle, et Steuerabzüge Selbständigerwerbende Schweiz.

2) Espace de travail et charges (bureau, coworking ou domicile)

Deux voies claires existent :

- Coworking / bureau loué : généralement simple—déduisez la facture.

- Bureau à domicile : potentiellement intéressant, mais plus de contrôle et conditions plus strictes.

Dépenses souvent applicables (selon configuration et canton)

- Loyer et charges (Nebenkosten / charges) : part au prorata pour l'espace utilisé professionnellement

- Charges : chauffage, électricité, internet (part professionnelle)

- Nettoyage et petites réparations liées à l'espace de travail

Justificatifs à conserver

- Contrat de bail, décompte de loyer annuel

- Factures de charges (ou attestations du propriétaire)

- Un calcul simple (m² bureau ÷ m² total) et une brève explication d'usage

Ce qui peut mal tourner

- Déclarer un « bureau à domicile » qui est en fait votre table de salon

- Déduire tout le loyer parce que vous travaillez de chez vous « la plupart du temps »

- Aucune preuve du calcul au prorata

Nous approfondirons les règles du bureau à domicile plus bas.

3) Mobilité, déplacements et travail chez le client

Frais de déplacement généralement déductibles

- Billets de transports publics et abonnements pour trajets professionnels

- Taxis quand liés à l'activité

- Frais de parking pour rendez-vous clients

- Vélos en libre-service / mobilité pour trajets professionnels

- Kilomètres voiture pour trajets professionnels (tarif et traitement peuvent varier selon le canton)

Justificatifs à conserver

- Reçus ou relevés de transactions

- Entrées d'agenda ou confirmations de rendez-vous aident à justifier l'objectif professionnel

- Pour les kilomètres : un carnet de bord (plus de détails ci-dessous)

Piège à éviter

- Estimer les kilomètres en fin d'année sans documentation. Si vous utilisez aussi la voiture à titre privé, un carnet de bord devient encore plus important.

4) Frais de représentation (règles strictes, attention accrue lors des contrôles)

C'est l'un des domaines où l'on réclame le plus facilement trop—et l'un des moyens les plus rapides d'attirer des questions.

Ce qui peut être déductible

- Repas ou cafés d'affaires avec un objectif client/professionnel clair (pitch, réunion projet, négociation)

- Petits cadeaux clients (souvent acceptables quand modestes—ex. environ CHF 100 ou moins—selon canton/pratique)

Ce qui n'est généralement pas déductible

- Votre déjeuner quotidien habituel

- Sorties sociales sans objectif professionnel

- Frais de « networking » sans documentation crédible de qui/pourquoi

Documentation à ajouter sur le reçu Notez (numériquement ou sur le scan) :

- Noms des participants / entreprise

- Date et lieu

- Objectif professionnel (« lancement projet avec Client X »)

À propos des pourcentages Beaucoup d'indépendants entendent « 50% des repas sont déductibles ». En réalité, les limites de déduction et leur interprétation peuvent varier selon le canton et les circonstances. Traitez cette catégorie comme « réclamable avec preuves solides, mais conservateur » sauf si votre fiduciaire confirme le traitement exact pour votre canton.

5) Protection, sécurité sociale et prévoyance (souvent les plus gros gains)

C'est dans cette catégorie que de nombreux indépendants suisses laissent le plus d'argent sur la table.

Assurances professionnelles (souvent déductibles)

- Assurance responsabilité civile professionnelle

- Protection juridique (si liée à l'activité)

- Assurance cyber (surtout pour consultants/développeurs gérant des données clients)

Généralement non déductible comme charge professionnelle

- Primes d'assurance maladie personnelle standard (généralement traitées comme personnelles, pas professionnelles)

Cotisations AVS/AI/APG (ne les oubliez pas)

Les cotisations sociales des indépendants sont généralement un poste déductible majeur. Assurez-vous qu'elles soient clairement saisies dans vos registres pour ne pas se perdre entre « personnel » et « professionnel ».

3e pilier (Säule 3a / pilier 3a) : maximum 2025 pour indépendants

Si vous êtes indépendant sans caisse de pension (LPP/BVG), le 3e pilier peut être un levier puissant.

- Le maximum est généralement indiqué comme jusqu'à 20% du revenu net, plafonné à CHF 36'288 pour 2025 (pour indépendants éligibles sans caisse de pension).

Source : moneyland.ch (aperçu des limites 2025) : https://www.moneyland.ch/fr/pilier-3a-montant-maximal

Pourquoi c'est important Ce n'est pas une « dépense » au sens habituel—c'est un outil de planification de fin d'année qui peut réduire significativement le revenu imposable.

Justificatifs à conserver

- Attestation de cotisation 3e pilier de fin d'année de votre prestataire

- Une note simple montrant comment vous avez respecté le plafond applicable

Actifs et amortissements (Abschreibungen)

Si l'équipement dure plus d'un an, vous le déduisez généralement sur la durée. Tenez une liste d'actifs et une méthode cohérente.

Actifs et amortissements : la déduction « cachée » sous-utilisée par beaucoup

Si vous achetez de l'équipement qui dure plus d'un an—comme un laptop, appareil photo, téléphone principalement professionnel, mobilier de bureau—vous ne déduisez généralement pas tout d'un coup. Vous l'amortissez sur sa durée d'utilisation.

Actifs amortissables courants

- Équipement informatique (laptops, écrans)

- Appareils photo et équipement audio

- Mobilier de bureau

- Achats logiciels importants (selon structure)

Comment ça fonctionne (conceptuellement)

- Vous enregistrez l'actif puis déduisez une partie chaque année selon les durées/taux acceptés (directives fédérales/cantonales et pratique standard).

- Restez cohérent et documentez votre méthode.

Justificatifs à conserver

- Facture d'achat

- Liste d'actifs avec date d'achat, prix et plan d'amortissement

- Si usage mixte (téléphone, laptop) : une part d'usage professionnel raisonnable et brève explication

Piège Deviner les périodes d'amortissement ou mélanger des gadgets personnels dans les actifs professionnels sans justification crédible d'usage professionnel.

Déduction bureau à domicile en Suisse : éligibilité + calcul

Potentiellement intéressant, mais nécessite un espace dédié, une méthode au prorata claire, et une prudence spécifique au canton.

Déduction bureau à domicile en Suisse (indépendant) : éligibilité + calcul

Le bureau à domicile est l'un des sujets les plus recherchés : déduction bureau à domicile indépendant Suisse / Homeoffice Abzug Selbständigkeit Schweiz / home office deduction Switzerland self-employed.

Quand un bureau à domicile est plus susceptible d'être accepté

Bien que les détails varient selon le canton, les attentes typiques incluent :

- Un espace de travail clairement défini

- Utilisé principalement/exclusivement pour l'activité

- Pas facilement décrit comme espace de vie général

- Votre travail nécessite raisonnablement un bureau (admin, appels, travail projet)

Comment le calculer (méthode simple au prorata)

- Mesurez l'espace bureau (m²) utilisé professionnellement

- Divisez par la surface totale appartement/maison (m²)

- Appliquez ce pourcentage aux coûts éligibles (souvent loyer + charges ; parfois utilités)

Exemple

- Appartement total : 80 m²

- Pièce bureau : 12 m²

- Part professionnelle : 12/80 = 15%

- Loyer annuel + charges : CHF 30'000

- Part potentiellement déductible : CHF 4'500 (selon pratique cantonale et votre éligibilité)

À propos des « forfaits » (ex. CHF par m²)

Certains cantons peuvent permettre des approches forfaitaires simplifiées pour certains frais de bureau à domicile. Comme ces forfaits diffèrent et les conditions peuvent être strictes, traitez tout chiffre générique comme « vérifiez votre canton » plutôt qu'un droit garanti.

Bonne pratique Si les directives eTax/eFiling de votre canton ou un fiduciaire suggèrent un forfait, sauvegardez une capture d'écran ou référence officielle avec votre dossier fiscal.

Déduction kilométrique : utilisez un carnet de bord

Évitez les estimations de fin d'année. Un carnet de bord simple et cohérent est votre meilleure preuve pour les kilomètres professionnels.

Déduction kilométrique en pratique : modèle de carnet de bord à copier

Si vous conduisez pour le travail client et réclamez des kilomètres professionnels, votre meilleur allié est un carnet de bord.

Ce que votre carnet de bord doit inclure

Pour chaque trajet :

- Date

- Lieu de départ → destination

- Kilomètres

- Client / projet

- Objectif professionnel (rendez-vous, livraison, travail sur site)

Exemple de calcul (tarif cantonal variable)

Si vous avez parcouru 8'000 kilomètres professionnels et que le tarif cantonal est de CHF 0.70/km, votre déduction pourrait être :

- 8'000 × 0.70 = CHF 5'600

Même si la voiture est aussi utilisée à titre privé, un carnet de bord crédible aide à séparer usage professionnel et personnel.

Ce qui n'est pas déductible (et déclenche vite des questions)

Pour maximiser les déductions, il est utile de savoir ce qu'il faut éviter de réclamer.

Signaux d'alerte courants :

- Divertissement personnel (ex. Netflix) étiqueté « recherche »

- Frais vestimentaires non clairement requis par votre profession

- « Bureau à domicile » sans espace dédié

- Déjeuner quotidien et trajets domicile-travail habituels (souvent traités comme personnels)

- Gros montants « arrondis » sans reçus

- Kilomètres importants sans carnet de bord

L'objectif n'est pas de réclamer moins—c'est de réclamer proprement.

Archivage en 2025 : le numérique gagne

Reçus, conservation et séparation claire des dépenses professionnelles facilitent les déductions—et rendent les contrôles moins stressants.

Archivage en 2025 : reçus, conservation et pourquoi le « numérique d'abord » gagne

Les autorités suisses peuvent demander des preuves. Et la Suisse a des attentes claires concernant la conservation.

Conservez les documents comptables pendant 10 ans

Les indépendants sont généralement tenus de conserver les documents comptables pendant dix ans (y compris reçus et documentation clé).

Référence officielle : Portail PME (kmu.admin.ch) aperçu comptabilité/conservation :

https://www.kmu.admin.ch/kmu/fr/home/savoir-pratique/finances/comptabilite-et-revision/obligation-de-tenir-une-comptabilite.html

Les reçus numériques valent le coup (si c'est bien fait)

Un workflow numérique est plus rapide et plus sûr que le papier :

- Scannez ou photographiez les reçus immédiatement

- Stockez dans un système structuré par année et catégorie

- Assurez-vous que les fichiers sont lisibles et récupérables (testez la restauration des sauvegardes)

Convention de nommage simple2025-03-18_rdv-client_dejeuner-zh_chf48.50.pdf

Séparez les flux d'argent (ce seul changement sauve des déductions)

Utilisez une carte/compte dédié pour les dépenses professionnelles. Mélanger achats personnels et professionnels est l'un des moyens les plus rapides de :

- manquer des éléments déductibles

- perdre du temps pendant la préparation fiscale

- créer du doute lors d'un contrôle

TVA en 2025 : le changement ePortal

Dès le 1er janvier 2025, les obligations TVA en ligne passent par le portail fédéral ePortal. Une comptabilité propre et catégorisée devient encore plus précieuse.

TVA en 2025 : le changement ePortal à ne pas ignorer

Même si vous n'êtes pas assujetti à la TVA aujourd'hui, l'administration numérique devient la norme.

À partir du 1er janvier 2025, les processus TVA requièrent l'utilisation du ePortal fédéral pour les obligations TVA en ligne (le papier est progressivement abandonné).

Référence officielle (AFC/ESTV) : https://www.estv.admin.ch/estv/fr/accueil/taxe-sur-la-valeur-ajoutee/assujettissement-tva/obligation-dutilisation-en-ligne.html

Pourquoi c'est important pour les déductions Plus vos obligations TVA et comptables deviennent numériques, plus un workflow de comptabilité propre, catégorisé et appuyé par des reçus est précieux—surtout si vous prévoyez de dépasser le seuil TVA plus tard.

Un workflow simple pour capturer plus de déductions (sans vivre dans les tableurs)

Maximiser les dépenses déductibles indépendant suisse n'est pas une question d'être « bon en impôts ». C'est construire un système de capture qui rend les déductions inévitables.

La routine hebdomadaire de 10 minutes

- Scannez/transférez les reçus (ou prenez des photos)

- Catégorisez chaque dépense dans l'une des 5 catégories

- Ajoutez des notes pour représentation + éléments à usage mixte

- Réconciliez avec les transactions bancaires (pour ne rien manquer)

Revue trimestrielle (l'étape « déductions supplémentaires »)

Une fois par trimestre, vérifiez :

- Compte de résultat : Des catégories de dépenses manquent-elles (logiciels, déplacements, assurances) ?

- Actifs : Avez-vous acheté de l'équipement à amortir ?

- Planification fin d'année : Êtes-vous en bonne voie pour les cotisations maximum 3e pilier ?

Des outils qui facilitent tout ça

Vous pouvez le faire manuellement, mais la plupart des déductions manquées viennent d'une capture ratée. Utilisez un workflow (et des outils) que vous suivrez vraiment.

Facturation

Créez des factures professionnelles et suivez vos revenus proprement.

Scan de dépenses IA

Capturez les reçus rapidement et extrayez les champs clés automatiquement.

Comptabilité

Gardez des catégories cohérentes et prêtes pour l'audit toute l'année.

Gestion TVA

Restez prêt pour les workflows TVA et obligations numériques.

Quelques options adaptées à la Suisse :

- bexio : comptabilité PME robuste, import bancaire, support TVA (bien si vous voulez une comptabilité complète).

- CashCtrl : option solide avec offre gratuite ; positionnement hébergé en Suisse.

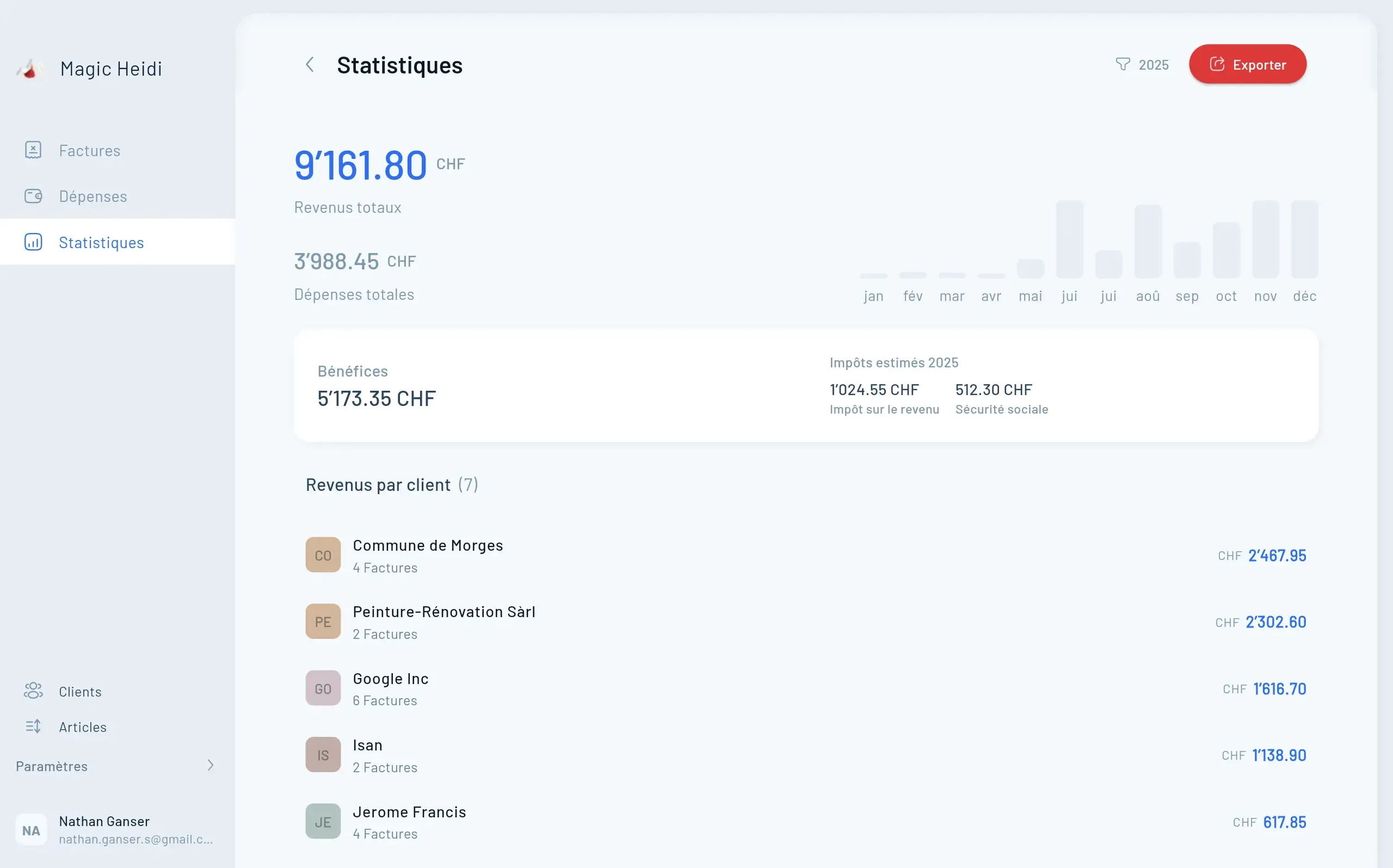

- Magic Heidi : conçu pour les freelances—facturation rapide + dépenses, pensé pour faciliter la capture des reçus et la catégorisation (incluant les workflows QR-facture).

Si vous voulez la voie la plus simple vers « de meilleurs registres avec moins d'efforts », commencez par un workflow de dépenses que vous suivrez vraiment.

Déductions fiscales indépendant suisse (2025)

Quelles dépenses sont déductibles en tant qu'indépendant suisse ?

Généralement, les dépenses nécessaires pour générer votre revenu d'indépendant et qui sont documentées : logiciels, honoraires professionnels, déplacements professionnels, formation liée à vos services, frais d'espace de travail éligibles, assurances et amortissement d'équipement.

Puis-je déduire un bureau à domicile en Suisse en tant qu'indépendant ?

Souvent oui si vous avez un espace dédié utilisé principalement/exclusivement pour l'activité et que vous le calculez raisonnablement (généralement au prorata par m²). La pratique cantonale varie—gardez des preuves et un calcul clair.

Puis-je déduire mon déjeuner quotidien ?

Généralement non. Les repas clients avec un objectif professionnel clair peuvent être partiellement déductibles, mais votre déjeuner habituel est généralement personnel.

Comment déduire les frais de téléphone et internet ?

S'ils sont à usage mixte, réclamez un pourcentage d'usage professionnel raisonnable et gardez une logique justificative (ex. appels clients, hotspot travail, abonnements professionnels).

Quels documents dois-je garder pour les déductions kilométriques ?

Un carnet de bord avec date, trajet, kilomètres, client et objectif professionnel. Évitez les estimations de fin d'année sans preuves.

Quel est le montant maximum de cotisation 3e pilier en 2025 pour les indépendants ?

Souvent cité pour les indépendants éligibles sans caisse de pension : jusqu'à 20% du revenu net, plafonné à CHF 36'288 (2025). Confirmez votre éligibilité et conservez l'attestation de cotisation. Référence : https://www.moneyland.ch/fr/pilier-3a-montant-maximal

Les cotisations AVS/AI/APG sont-elles déductibles ?

Elles sont généralement déductibles et constituent un poste majeur pour beaucoup d'indépendants. Saisissez-les clairement dans votre système.

Combien de temps dois-je conserver les reçus en Suisse ?

Généralement 10 ans, incluant reçus et documents comptables (l'archivage électronique est acceptable s'il est fait correctement). Référence : https://www.kmu.admin.ch/kmu/fr/home/savoir-pratique/finances/comptabilite-et-revision/obligation-de-tenir-une-comptabilite.html

Qu'est-ce qui a changé pour la TVA en 2025 ?

Les obligations TVA en ligne sont passées au portail fédéral ePortal à partir du 1er janvier 2025. Référence : https://www.estv.admin.ch/estv/fr/accueil/taxe-sur-la-valeur-ajoutee/assujettissement-tva/obligation-dutilisation-en-ligne.html

Quand devrais-je engager un fiduciaire ?

Envisagez-le si vous avez une complexité TVA, des clients étrangers, de grandes variations de revenus, des actifs/amortissements significatifs, ou si vous n'êtes pas sûr des déductions à usage mixte (voiture, bureau à domicile, téléphone). Un bon fiduciaire se rentabilise souvent par des impôts réduits et moins de risques.

Conclusion : récupérez chaque franc—légalement, sereinement et sans stress

Maximiser les déductions fiscales en Suisse n'est pas une question de « trouver des failles ». C'est capturer les coûts professionnels légitimes, les documenter correctement, et utiliser les plus gros leviers (comme le 3e pilier et les amortissements) intentionnellement.

Si vous faites trois choses, vous serez déjà en avance sur la plupart des indépendants :

- Catégorisez chaque dépense dans la bonne catégorie

- Gardez les reçus (numériquement) et séparez les dépenses professionnelles

- Faites une revue trimestrielle pour que les déductions de fin d'année ne soient pas précipitées ou oubliées

Prêt à rendre les déductions automatiques plutôt que stressantes ?

Rendez les déductions automatiques—pas stressantes

Capturez les reçus au fil de l'eau, gardez les dépenses catégorisées, et arrivez à la saison fiscale avec des preuves propres déjà organisées.