Deduzioni fiscali per freelancer in Svizzera nel 2026 (Svizzera)

Checklist, esempi, requisiti di prova, massimale pilastro 3a e un sistema semplice per dedurre ogni franco—legalmente.

Massimizzare le deduzioni fiscali per freelancer in Svizzera nel 2025: guida pratica

Le tasse non devono sembrare una penalità per essere lavoratori autonomi. In Svizzera, freelancer e indipendenti (Einzelfirma / raison individuelle) possono ridurre significativamente il reddito imponibile—se sanno cosa conta come spesa aziendale deducibile, applicano le condizioni corrette e mantengono prove adeguate.

Questa guida è costruita per la realtà del 2025: più amministrazione digitale, aspettative più rigorose sulla documentazione e leve ad alto impatto come le deduzioni AVS/AI/IPG e la pianificazione del pilastro 3a.

Avvertenza: Queste sono informazioni generali per la Svizzera. Le regole e gli importi forfettari variano per cantone e situazione individuale. In caso di dubbio—specialmente per elementi a uso misto (auto, telefono, home office)—chiedi al tuo ufficio fiscale cantonale o a un fiduciario.

Dove i freelancer svizzeri perdono deduzioni

senza accorgersene

La maggior parte delle deduzioni perse avviene perché le spese non vengono registrate, categorizzate o documentate adeguatamente—soprattutto per elementi a uso misto come home office, auto, telefono e ospitalità.

Ricevute mancanti

Gli acquisti avvengono, ma le prove si perdonoConfusione uso misto

Home office/telefono/auto richiedono logica + documentazioneCorsa di fine anno

Le deduzioni vengono dimenticate o mal supportateChecklist rapida: 15 deduzioni fiscali che i freelancer svizzeri spesso dimenticano

Usa questa come lista di controllo rapida per le ricerche su deduzioni fiscali freelancer Svizzera—e come checklist per tutto l'anno.

- Abbonamenti software (strumenti di design, sviluppo, CRM, contabilità)

- Domini + hosting e email aziendale

- Telefono + internet (pro-rata) per uso professionale

- Materiale d'ufficio (inchiostro stampante, carta, spedizioni)

- Servizi professionali (commercialista, avvocato, fiduciario)

- Formazione e aggiornamento legati ai tuoi servizi (corsi, conferenze)

- Abbonamenti coworking o ufficio in affitto

- Home office (se idoneo): quota proporzionale affitto + spese accessorie (regole cantonali)

- Viaggi di lavoro (trasporto pubblico, taxi, parcheggio) per lavoro con clienti

- Chilometraggio (con registro) per chilometri aziendali (tariffa cantonale)

- Ospitalità clienti / rappresentanza (solo con documentazione adeguata; tipicamente limitata)

- Assicurazioni professionali (responsabilità civile, protezione giuridica, cyber—se aziendali)

- Contributi AVS/AI/IPG (generalmente deducibili)

- Contributi pilastro 3a (grande leva 2025 per autonomi senza cassa pensione)

- Ammortamento (Abschreibungen) di attrezzature (laptop, fotocamera, mobili) sulla vita utile

Ora trasformiamo questa lista in un sistema applicabile—senza generare domande di verifica evitabili.

Le 5 categorie principali di spese deducibili

Principio svizzero: le spese deducibili sono aziendali, necessarie e documentate. Categorizza tutto in queste categorie per dedurre di più—in modo pulito.

Le 5 categorie principali di spese deducibili (con condizioni + prove)

Il principio svizzero è semplice: le spese deducibili sono aziendali, necessarie e documentate. In pratica, il modo più semplice per registrare tutto è categorizzare ogni costo in una di queste categorie.

1) Costi operativi quotidiani e formazione

Cosa generalmente si qualifica

- Materiale d'ufficio: carta, penne, stampante, toner, materiale di spedizione

- Operazioni digitali: nomi di dominio, hosting, font a pagamento, template, cloud storage

- Software: Adobe, Figma, JetBrains, Notion, strumenti CRM, time tracking

- Marketing: sito web, strumenti SEO, pubblicità, stampa portfolio

- Onorari professionali: commercialista, fiduciario, consulenza legale, modelli di contratto

- Formazione: corsi, certificazioni, conferenze, riviste di settore—quando supportano o migliorano i servizi che vendi

Prove da conservare

- Ricevuta/fattura con nome fornitore e data

- Prova di pagamento (estratto conto bancario/carta di credito)

- Per la formazione: una breve nota come "Corso Python per consegnare progetti clienti più velocemente" (conserva il programma del corso se possibile)

Errori comuni

- Spese vaghe di "auto-miglioramento" senza collegamento al tuo business

- Abbonamenti a uso misto (es. streaming) etichettati come "ricerca" senza contesto aziendale credibile

Nota keyword (DE/FR): Questa sezione corrisponde a Steuerabzüge Selbständigerwerbende Schweiz, Geschäftsaufwand Abzüge Einzelfirma e déductions fiscales indépendant Suisse.

2) Spazio di lavoro e utenze (ufficio, coworking o home office)

Esistono due percorsi chiari:

- Coworking / ufficio in affitto: generalmente semplice—deduci la fattura.

- Home office: potenzialmente vantaggioso, ma più controlli e condizioni più stringenti.

Spese che spesso si applicano (a seconda della configurazione e del cantone)

- Affitto e spese accessorie (Nebenkosten / charges): quota proporzionale per lo spazio usato per lavoro

- Utenze: riscaldamento, elettricità, internet (quota aziendale)

- Pulizia e piccole riparazioni relative allo spazio di lavoro

Prove da conservare

- Contratto di locazione, rendiconto annuale affitto

- Bollette utenze (o dichiarazioni del proprietario)

- Un calcolo semplice (m² ufficio ÷ m² totali) e una breve spiegazione dell'uso

Cosa può andare storto

- Dichiarare un "home office" che è in realtà il tavolo del soggiorno

- Dichiarare l'intero affitto perché lavori da casa "la maggior parte dei giorni"

- Nessuna evidenza di come è stato calcolato il pro-rata

Approfondiremo le regole dell'home office più avanti.

3) Mobilità, viaggi e lavoro con clienti in movimento

Tipiche spese di viaggio deducibili

- Biglietti trasporto pubblico e abbonamenti usati per viaggi di lavoro

- Taxi quando legati al lavoro

- Parcheggi per incontri con clienti

- Costi bike-share / mobilità per tragitti aziendali

- Chilometraggio auto per chilometri aziendali (tariffa e gestione possono essere specifiche per cantone)

Prove da conservare

- Ricevute o registrazioni transazioni

- Voci di calendario o conferme di riunioni aiutano a supportare lo scopo aziendale

- Per il chilometraggio: un registro (più dettagli sotto)

Errore da evitare

- Stimare i chilometri a fine anno senza documentazione. Se usi l'auto anche privatamente, un registro diventa ancora più importante.

4) Ospitalità clienti e rappresentanza (regole rigide, alta attenzione in verifica)

Questa è una delle aree più facili dove esagerare—e uno dei modi più rapidi per attirare domande.

Cosa può essere deducibile

- Pranzi o caffè di lavoro con chiaro scopo aziendale/cliente (presentazione, riunione progetto, negoziazione)

- Piccoli regali ai clienti (spesso accettabili se modesti—es. circa CHF 100 o meno—a seconda del cantone/pratica)

Cosa non è generalmente deducibile

- Il tuo pranzo quotidiano normale

- Uscite sociali senza scopo aziendale

- Costi di "networking" senza documentazione credibile di chi/perché

Documentazione da aggiungere alla ricevuta Scrivi (digitalmente o sulla scansione):

- Nomi dei partecipanti / azienda

- Data e luogo

- Scopo aziendale ("kickoff progetto con Cliente X")

Sulle percentuali Molti freelancer sentono "il 50% dei pasti è deducibile". In realtà, i limiti di deduzione e l'interpretazione possono variare per cantone e circostanze. Tratta questa categoria come "rivendicabile con prove solide, ma conservativo" a meno che il tuo fiduciario non confermi la gestione esatta per il tuo cantone.

5) Protezione, previdenza sociale e sicurezza futura (spesso i maggiori vantaggi)

Questa categoria è dove molti freelancer svizzeri lasciano più soldi sul tavolo.

Assicurazioni aziendali (spesso deducibili)

- Assicurazione responsabilità civile professionale

- Assicurazione spese legali (se aziendale)

- Assicurazione cyber (specialmente per consulenti/sviluppatori che gestiscono dati clienti)

Generalmente non deducibili come spese aziendali

- Premi assicurazione malattia standard (tipicamente trattati come personali, non aziendali)

Contributi AVS/AI/IPG (non dimenticarli)

I contributi previdenziali per i lavoratori autonomi sono generalmente una voce deducibile importante. Assicurati che siano registrati chiaramente nei tuoi documenti così non si perdono tra il pensiero "personale" e "aziendale".

Pilastro 3a (Säule 3a / 3e pilier): massimale 2025 per autonomi

Se sei lavoratore autonomo senza cassa pensione (LPP), il pilastro 3a può essere una leva potente.

- Il massimale è comunemente indicato come fino al 20% del reddito netto, con un tetto di CHF 36'288 per il 2025 (per autonomi idonei senza cassa pensione).

Fonte: moneyland.ch (panoramica limiti 2025): https://www.moneyland.ch/en/pillar-3a-maximum-contributions

Perché è importante Non è una "spesa" nel senso usuale—è uno strumento di pianificazione di fine anno che può ridurre materialmente il reddito imponibile.

Prove da conservare

- Certificato di contribuzione pilastro 3a di fine anno dal tuo fornitore

- Una nota semplice che mostra come hai verificato di rimanere entro il tetto applicabile

Beni e ammortamento (Abschreibungen)

Se le attrezzature durano oltre un anno, tipicamente le deduci nel tempo. Mantieni un elenco beni e un metodo coerente.

Beni e ammortamento (Abschreibungen): la deduzione "nascosta" che molti freelancer sottoutilizzano

Se acquisti attrezzature che durano oltre un anno—come laptop, fotocamera, telefono usato principalmente per lavoro, mobili d'ufficio—tipicamente non le deduci tutte in una volta. Invece, le ammortizzi sulla loro vita utile.

Beni ammortizzabili comuni

- Attrezzature IT (laptop, monitor)

- Fotocamere e attrezzature audio

- Mobili d'ufficio

- Acquisti software più grandi (a seconda della struttura)

Come funziona (concettualmente)

- Registri il bene e poi deduci una parte ogni anno secondo la vita utile/tassi accettati (linee guida federali/cantonali e pratica standard).

- Mantieni coerenza e documenta il tuo metodo.

Prove da conservare

- Fattura d'acquisto

- Elenco beni con data acquisto, prezzo e piano di ammortamento

- Se uso misto (telefono, laptop): una quota ragionevole di uso aziendale e breve spiegazione

Errore Indovinare i periodi di ammortamento o mischiare gadget personali nei beni aziendali senza una logica credibile di uso aziendale.

Deduzione home office in Svizzera: idoneità + calcolo

Potenzialmente vantaggioso, ma richiede uno spazio dedicato, un metodo pro-rata chiaro e cautela specifica per cantone.

Deduzione home office in Svizzera (autonomi): idoneità + calcolo

L'home office è uno degli argomenti più cercati: deduzione home office Svizzera lavoratore autonomo / Homeoffice Abzug Selbständigkeit Schweiz / bureau à domicile déduction.

Quando un home office è più probabile che venga accettato

Mentre i dettagli variano per cantone, le aspettative tipiche includono:

- Uno spazio di lavoro chiaramente definito

- Usato principalmente/esclusivamente per lavoro

- Non facilmente descrivibile come spazio abitativo generale

- Il tuo lavoro richiede ragionevolmente una configurazione ufficio (admin, chiamate, lavoro su progetti)

Come calcolarlo (metodo pro-rata semplice)

- Misura lo spazio ufficio (m²) usato per lavoro

- Dividi per lo spazio totale appartamento/casa (m²)

- Applica quella percentuale ai costi idonei (spesso affitto + spese accessorie; a volte utenze)

Esempio

- Appartamento totale: 80 m²

- Stanza ufficio: 12 m²

- Quota aziendale: 12/80 = 15%

- Affitto annuale + spese accessorie: CHF 30'000

- Porzione potenzialmente deducibile: CHF 4'500 (soggetto a pratica cantonale e tua idoneità)

Sulle "tariffe forfettarie" (es. CHF per m²)

Alcuni cantoni possono permettere approcci forfettari semplificati per certi costi home office. Poiché questi forfait differiscono e le condizioni possono essere rigide, tratta qualsiasi numero generico come "verifica il tuo cantone" piuttosto che un diritto garantito.

Best practice Se la guida eTax/eFiling del tuo cantone o un fiduciario suggerisce una tariffa forfettaria, salva uno screenshot o riferimento alla guida ufficiale con il tuo fascicolo fiscale.

Deduzione chilometrica: usa un registro

Evita stime di fine anno. Un registro semplice e coerente è la tua prova più forte per i chilometri aziendali.

Deduzione chilometrica in pratica: template registro da copiare

Se guidi per lavoro con clienti e richiedi il chilometraggio aziendale, il tuo miglior alleato è un registro.

Cosa dovrebbe includere il tuo registro chilometrico

Per ogni viaggio:

- Data

- Luogo partenza → destinazione

- Chilometri

- Cliente / progetto

- Scopo aziendale (riunione, consegna, lavoro in loco)

Esempio di calcolo (tariffa cantonale varia)

Se hai guidato 8'000 chilometri aziendali e la tua tariffa cantonale è CHF 0.70/km, la tua deduzione potrebbe essere:

- 8'000 × 0.70 = CHF 5'600

Anche se l'auto è usata anche privatamente, un registro credibile aiuta a separare l'uso aziendale da quello personale.

Cosa non è deducibile (e genera domande velocemente)

Se vuoi massimizzare le deduzioni, aiuta sapere cosa evitare di dichiarare.

Segnali d'allarme comuni:

- Intrattenimento personale (es. Netflix) etichettato come "ricerca"

- Spese guardaroba non chiaramente richieste per la tua professione

- "Home office" senza spazio di lavoro dedicato

- Pranzo quotidiano e pendolarismo di routine (spesso trattati come personali)

- Grandi numeri di spesa "arrotondati" senza ricevute

- Grandi richieste chilometriche senza registro

L'obiettivo non è dichiarare meno—è dichiarare in modo pulito.

Documentazione nel 2025: il digitale vince

Ricevute, conservazione e separazione pulita delle spese aziendali rendono le deduzioni più facili—e le verifiche meno stressanti.

Documentazione nel 2025: ricevute, conservazione e perché il "digital-first" vince

Le autorità svizzere possono richiedere prove. E la Svizzera ha aspettative chiare sulla conservazione.

Conserva i documenti contabili per 10 anni

I lavoratori autonomi sono generalmente tenuti a conservare i documenti contabili per dieci anni (incluse ricevute e documentazione chiave).

Riferimento autorevole: Portale PMI svizzero (kmu.admin.ch) panoramica su contabilità/conservazione:

https://www.kmu.admin.ch/kmu/en/home/concrete-know-how/finances/accounting-and-auditing/compulsory-accounting.html

Le ricevute digitali valgono la pena (se fatte bene)

Un flusso di lavoro digitale è più veloce e sicuro della carta:

- Scansiona o fotografa le ricevute immediatamente

- Conserva in un sistema strutturato per anno e categoria

- Assicurati che i file siano leggibili e recuperabili (testa il ripristino dei backup)

Convenzione di denominazione semplice2025-03-18_riunione-cliente_pranzo-zh_chf48.50.pdf

Separa i flussi di denaro (questo singolo cambiamento salva deduzioni)

Usa una carta/conto dedicato per le spese aziendali. Mischiare acquisti personali e aziendali è uno dei modi più rapidi per:

- perdere voci deducibili

- perdere tempo durante la preparazione fiscale

- creare dubbi durante una revisione di verifica

IVA nel 2025: il cambio ePortal

Dal 1° gennaio 2025, gli obblighi online relativi all'IVA passano all'ePortal federale. Una contabilità pulita e categorizzata diventa ancora più preziosa.

IVA nel 2025: il cambio ePortal che non puoi ignorare

Anche se non sei registrato IVA oggi, l'amministrazione digitale sta diventando la norma.

Dal 1° gennaio 2025, i processi IVA richiedono l'uso dell'ePortal federale per gli obblighi online relativi all'IVA (la carta sta venendo eliminata).

Riferimento ufficiale (AFC): https://www.estv.admin.ch/estv/en/home/value-added-tax/vat-tax-liability/online-obligation.html

Perché conta per le deduzioni Più i tuoi obblighi IVA e contabili diventano digitali, più prezioso diventa un flusso di lavoro contabile pulito, categorizzato e supportato da ricevute—specialmente se prevedi di superare la soglia IVA in futuro.

Un flusso di lavoro semplice per catturare più deduzioni (senza vivere nei fogli di calcolo)

Massimizzare le spese deducibili per autonomi svizzeri non riguarda l'essere "bravi con le tasse". Riguarda costruire un sistema di cattura che rende le deduzioni inevitabili.

La routine settimanale di 10 minuti

- Scansiona/inoltra ricevute (o scatta foto)

- Categorizza ogni spesa in una delle 5 categorie

- Aggiungi note per ospitalità + elementi a uso misto

- Riconcilia con le transazioni bancarie (così nulla viene perso)

Revisione trimestrale (il passo "deduzioni extra")

Una volta a trimestre, rivedi:

- Conto economico: Mancano categorie di spesa (software, viaggi, assicurazioni)?

- Beni: Hai acquistato attrezzature che dovrebbero essere ammortizzate?

- Pianificazione fine anno: Sei in linea per i contributi massimi al pilastro 3a?

Strumenti che rendono tutto più facile

Puoi farlo manualmente, ma la maggior parte delle deduzioni perse deriva da catture mancate. Usa un flusso di lavoro (e strumenti) che seguirai davvero.

Fatturazione

Crea fatture professionali e tieni traccia dei ricavi in modo pulito.

Scansione spese AI

Cattura ricevute velocemente ed estrai i campi chiave automaticamente.

Contabilità

Mantieni categorie coerenti e pronte per le verifiche tutto l'anno.

Gestione IVA

Resta pronto per i flussi di lavoro IVA e gli obblighi digitali.

Alcune opzioni adatte alla Svizzera:

- bexio: contabilità PMI robusta, import banca, supporto IVA (ottimo se vuoi una contabilità completa).

- CashCtrl: opzione solida con piano gratuito; posizionamento Swiss-hosted.

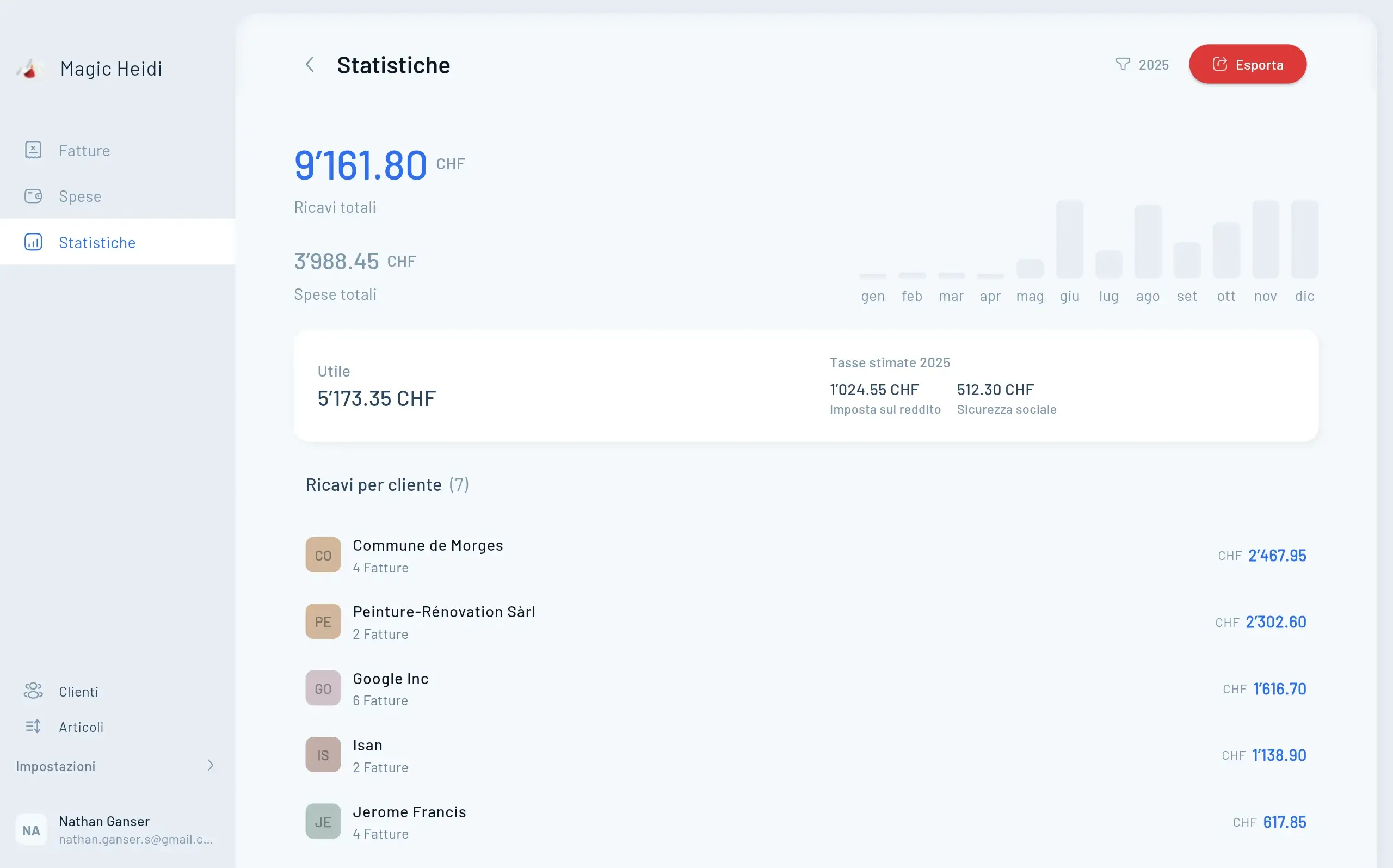

- Magic Heidi: costruito per freelancer—fatturazione veloce + spese, progettato per rendere più facile la cattura ricevute e la categorizzazione (inclusi i flussi QR-fattura).

Se vuoi il percorso più semplice verso "documenti migliori con meno sforzo", inizia con un flusso di lavoro spese che seguirai davvero.

Deduzioni fiscali freelancer svizzeri (2025)

Quali spese sono deducibili come freelancer svizzero?

Generalmente, le spese necessarie per guadagnare il tuo reddito da lavoro autonomo e che sono documentate: software, onorari professionali, viaggi di lavoro, formazione legata ai tuoi servizi, costi spazio di lavoro idonei, assicurazioni e ammortamento delle attrezzature.

Posso dedurre l'home office in Svizzera come autonomo?

Spesso sì, se hai uno spazio dedicato usato principalmente/esclusivamente per lavoro e lo calcoli ragionevolmente (tipicamente pro-rata per m²). La pratica cantonale varia—conserva prove e un calcolo chiaro.

Posso dedurre il mio pranzo quotidiano?

Di solito no. I pasti con clienti con chiaro scopo aziendale possono essere parzialmente deducibili, ma il tuo pranzo normale è generalmente personale.

Come deduco i costi di telefono e internet?

Se sono a uso misto, dichiara una percentuale ragionevole di uso aziendale e conserva la logica di supporto (es. chiamate clienti, uso hotspot lavoro, abbonamenti aziendali).

Quali documenti servono per le deduzioni chilometriche?

Un registro con data, percorso, chilometri, cliente e scopo aziendale. Evita stime di fine anno senza evidenze.

Qual è il contributo massimo al pilastro 3a nel 2025 per autonomi?

Spesso citato per autonomi idonei senza cassa pensione: fino al 20% del reddito netto, con tetto di CHF 36'288 (2025). Conferma la tua idoneità e conserva il certificato di contribuzione. Riferimento: https://www.moneyland.ch/en/pillar-3a-maximum-contributions

I contributi AVS/AI/IPG sono deducibili?

Sono comunemente deducibili e sono una voce importante per molti freelancer. Registrali chiaramente nel tuo sistema.

Per quanto tempo devo conservare le ricevute in Svizzera?

Comunemente 10 anni, incluse ricevute e documenti contabili (l'archiviazione elettronica è accettabile quando fatta correttamente). Riferimento: https://www.kmu.admin.ch/kmu/en/home/concrete-know-how/finances/accounting-and-auditing/compulsory-accounting.html

Cosa è cambiato per l'IVA nel 2025?

Gli obblighi online relativi all'IVA sono passati all'ePortal federale dal 1° gennaio 2025. Riferimento: https://www.estv.admin.ch/estv/en/home/value-added-tax/vat-tax-liability/online-obligation.html

Quando dovrei assumere un fiduciario?

Consideralo se hai complessità IVA, clienti esteri, forti oscillazioni di reddito, beni/ammortamenti significativi, o se non sei sicuro delle deduzioni a uso misto (auto, home office, telefono). Un buon fiduciario spesso si ripaga in tasse ridotte e rischio ridotto.

Conclusione: dichiara ogni franco—legalmente, con sicurezza e meno stress

Massimizzare le deduzioni fiscali in Svizzera non riguarda "trovare scappatoie". Riguarda catturare costi aziendali legittimi, documentarli correttamente e usare le leve più grandi (come il pilastro 3a e l'ammortamento) intenzionalmente.

Se fai tre cose, sarai già avanti rispetto alla maggior parte dei freelancer:

- Categorizza ogni spesa nella giusta categoria

- Conserva ricevute (digitalmente) e separa le spese aziendali

- Rivedi trimestralmente così le deduzioni di fine anno non sono affrettate o dimenticate

Pronto a rendere le deduzioni automatiche invece che stressanti?

Rendi le deduzioni automatiche—non stressanti

Cattura ricevute mentre procedi, mantieni le spese categorizzate e arriva alla stagione fiscale con prove pulite già organizzate.