Peut-on Facturer Sans Être Indépendant ?

Gagnez jusqu'à CHF 2'500 par an sans inscription formelle. Mais attention aux pièges—une erreur peut entraîner des cotisations rétroactives et des pénalités.

Vous avez gagné CHF 1'800 en donnant des cours particuliers le week-end. Un ancien collègue veut vous engager pour un projet de conseil à CHF 3'000. Votre passion pour la photographie génère des revenus occasionnels.

La question qui vous empêche de dormir : Devez-vous vous inscrire comme indépendant ?

La réponse courte : Si vos revenus d'activité indépendante accessoire restent sous CHF 2'500 par an et que vous remplissez certaines conditions, vous pouvez facturer en tant que particulier sans inscription formelle.

Mais les règles ont évolué en 2025, et ce guide détaille exactement quand vous pouvez facturer sans statut d'indépendant—et quand l'inscription devient obligatoire.

Le Seuil de CHF 2'500.

Ce Qu'il Faut Savoir.

Comprendre quand vous pouvez facturer en tant que particulier—et quand l'inscription devient obligatoire.

Moins de CHF 2'500

Facturez en tant que particulier si vous êtes déjà salarié ou bénéficiaire de prestationsPlus de CHF 2'500

Inscription obligatoire auprès de la caisse de compensation et cotisations AVSCHF 100'000+

Assujettissement TVA et inscription au Registre du commerce obligatoiresRésumé : Les Règles 2025

Vous pouvez facturer sans vous inscrire si :

- Votre activité indépendante est accessoire (pas votre source de revenus principale)

- Vos revenus annuels d'indépendant restent à CHF 2'500 ou moins

- Vous êtes déjà salarié, au chômage, OU votre conjoint verse des cotisations AVS suffisantes

Vous devez vous inscrire comme indépendant si :

- Vos revenus d'activité accessoire dépassent CHF 2'500 par an

- L'activité indépendante devient votre activité principale (quel que soit le montant)

- Vous remplissez plusieurs critères indiquant un véritable statut d'indépendant

Le cap des CHF 100'000 déclenche :

- L'assujettissement obligatoire à la TVA

- L'inscription au Registre du commerce

- Des exigences de conformité supplémentaires

Comment la Suisse Classe les Travailleurs

Le système suisse de sécurité sociale distingue clairement salariés et indépendants—mais beaucoup de personnes exercent simultanément les deux activités.

Salariés

L'employeur déduit automatiquement AVS/AI/APG, LPP et cotisations paritaires. Vous ne voyez jamais cet argent—il est prélevé avant que le salaire n'arrive sur votre compte.

Indépendants

Versent les cotisations directement à la caisse de compensation sur la base du revenu déclaré pour l'impôt fédéral direct. Pas de cotisation patronale—vous payez la totalité trimestriellement ou annuellement.

Statut Mixte

Vous pouvez être salarié pour une activité et indépendant pour une autre. Sarah travaille à plein temps dans le marketing tout en faisant du graphisme freelance le week-end—parfaitement légal.

Quand l'Activité Accessoire Reste Exonérée

Le seuil s'applique spécifiquement à l'activité indépendante accessoire—pas à votre source de revenus principale. Si vous avez un emploi salarié, percevez des indemnités chômage, ou si votre conjoint verse suffisamment de cotisations AVS, vous pouvez gagner jusqu'à CHF 2'500 sans inscription.

Exemples Concrets : Sous le Seuil de CHF 2'500

Baby-sitter occasionnelle : Lisa est enseignante et garde des enfants pour trois familles le week-end. Revenu annuel du baby-sitting : CHF 2'200. Comme elle est déjà salariée et gagne moins de CHF 2'500 du baby-sitting, elle n'a pas besoin de s'inscrire comme indépendante. Elle rédige de simples factures en tant que particulière.

Musicien du week-end : Marc joue lors de mariages et événements, gagnant CHF 1'800 par an. Il travaille à plein temps comme comptable. Ses revenus musicaux restent sous le seuil et sont accessoires à son emploi principal. Aucune inscription comme indépendant requise.

Petite apicultrice : Anna vend le miel de ses ruches de jardin, générant CHF 900 par an. Elle est employée à temps partiel dans une pharmacie. Les ventes de miel restent bien sous CHF 2'500, elle facture donc ses clients en tant que particulière sans s'inscrire comme indépendante.

Quand le Seuil Ne S'applique Pas

L'exonération de CHF 2'500 disparaît si :

Votre activité indépendante devient principale : Si vous quittez votre emploi pour vous consacrer à votre activité secondaire, vous devez vous inscrire immédiatement—même si les revenus restent sous CHF 2'500.

Vous n'avez pas d'autre couverture AVS : Si vous n'êtes pas salarié, ne percevez pas de prestations, et que votre conjoint ne verse pas de cotisations AVS, le seuil ne s'applique pas. Vous devez vous inscrire quel que soit le niveau de revenus.

Vous remplissez plusieurs critères d'indépendant : Les caisses de compensation regardent au-delà des revenus. Si vous fonctionnez comme une véritable entreprise (plusieurs clients, locaux professionnels, employés), l'inscription devient obligatoire.

Comment Facturer en Tant que Particulier

Quand vos revenus restent sous le seuil, vous pouvez émettre des factures en tant que particulier—mais des règles spécifiques s'appliquent pour assurer la conformité.

Ce Que Votre Facture Doit Contenir

Une facture valide d'un particulier doit inclure :

- Votre nom complet et adresse

- Nom et adresse du client

- Date de facturation et numéro de facture unique

- Description claire des services ou produits

- Montant total dû en CHF

- Conditions de paiement et coordonnées bancaires

Important : Ce qu'il NE FAUT PAS inclure :

- ❌ Pas de TVA (vous n'êtes pas assujetti)

- ❌ Pas de nom commercial ou raison sociale

- ❌ Pas de numéro AVS (sauf demande expresse)

- ❌ Pas de logo ou branding d'entreprise (optionnel, mais suggère une activité commerciale)

Modèle de Facture Type

[Votre Nom Complet]

[Votre Adresse]

[Code Postal] [Ville]

Facture N°2025-001

Date : [Date du jour]

Facturé à :

[Nom du Client]

[Adresse du Client]

Description des services :

- Cours particuliers (5 heures à CHF 60/heure)

Montant total dû : CHF 300.00

Conditions de paiement : Payable sous 30 jours

Coordonnées bancaires : IBAN CH00 0000 0000 0000 0000 0

Conservation des documents : Même sous le seuil, conservez copies de toutes les factures, confirmations de paiement, justificatifs de dépenses et un récapitulatif annuel des revenus. Ces documents prouvent votre niveau de revenus si la caisse de compensation questionne votre statut.

Quand Vous Devez Vous Inscrire comme Indépendant

Une fois le seuil de CHF 2'500 dépassé ou certains critères remplis, l'inscription devient obligatoire.

Le Déclencheur CHF 2'500+

Thomas gagne CHF 2'800 en développement web freelance tout en travaillant à temps partiel. Il a dépassé le seuil et doit s'inscrire auprès de sa caisse de compensation cantonale dans les premiers mois de l'année civile. L'inscription s'applique rétroactivement au 1er janvier.

- S'inscrire auprès de la caisse cantonale

- S'applique rétroactivement au 1er janvier

- Requis même pour activité accessoire

- Suivre ses revenus tout au long de l'année

Les Neuf Critères d'Évaluation

Les caisses de compensation évaluent le statut d'indépendant au-delà des seuils de revenus. Vous n'avez pas besoin de tous les critères—remplir 4-5 indicateurs mène généralement à la classification.

- Travailler sous son propre nom

- Assumer le risque économique et les investissements

- Organisation et planning indépendants

- Plusieurs clients (pas un seul)

- Employer du personnel ou sous-traitants

- Infrastructure et locaux propres

- Marketing et publicité actifs

- Qualifications ou certifications professionnelles

- Durée et continuité de l'activité

Inscription Étape par Étape

L'inscription prend généralement 4-8 semaines. Commencez tôt—les cotisations rétroactives s'appliquent dès le 1er janvier de votre année de début.

- Rassembler factures et documentation clients

- Contacter votre caisse de compensation cantonale

- Remplir les formulaires avec estimations

- Recevoir la décision formelle confirmant le statut

- Mettre en place le calendrier de paiement

Comprendre les Taux de Cotisation des Indépendants

Les cotisations des indépendants diffèrent significativement des déductions salariales. La Suisse utilise une structure de taux progressive.

Jusqu'à CHF 60'500

Taux dégressifs entre 5,371% et 9,321%. Les revenus plus bas paient des pourcentages plus faibles, augmentant progressivement.

CHF 60'500 et Plus

Taux fixe de 10% sur tous les revenus. Simplifie le calcul pour les revenus élevés.

Moins de CHF 10'100

Cotisation minimale de CHF 530 quel que soit le niveau de revenu réel.

Calendrier de Paiement

Acomptes trimestriels ou semestriels basés sur des estimations, avec régularisation annuelle après la déclaration fiscale.

Exemples de Calcul des Cotisations

Exemple 1 : Indépendant à temps partiel

- Revenu annuel : CHF 25'000

- Taux approximatif : ~7,5%

- Cotisation annuelle : ~CHF 1'875

Exemple 2 : Plein temps sous le seuil

- Revenu annuel : CHF 55'000

- Taux approximatif : ~9%

- Cotisation annuelle : ~CHF 4'950

Exemple 3 : Plein temps au-dessus du seuil

- Revenu annuel : CHF 80'000

- Taux : 10%

- Cotisation annuelle : CHF 8'000

Exemple 4 : Très faible revenu

- Revenu annuel : CHF 8'000

- Cotisation minimale : CHF 530

Date limite critique : Estimez prudemment. Sous-estimer ses revenus entraîne des factures surprises plus tard—potentiellement des milliers de francs non budgétés.

Les Seuils de CHF 100'000.

TVA et Registre du Commerce.

Quand le chiffre d'affaires annuel atteint CHF 100'000, deux nouvelles obligations se déclenchent simultanément—changeant votre façon d'exercer.

TVA Obligatoire

Inscription auprès de l'AFC, ajout de 8,1% de TVA sur les factures, déclarations trimestriellesRegistre du Commerce

Inscription publique, frais annuels CHF 200-600, crédibilité renforcéeCompte Bancaire Pro

Accès aux cartes de crédit entreprise et produits d'assuranceLe Parcours de Maria : Franchir les Deux Seuils

Année 1 : CHF 45'000 de chiffre d'affaires

- Pas d'inscription TVA nécessaire

- Pas d'inscription au Registre du commerce requise

- Simple facturation en tant que particulière

Année 2 : CHF 85'000 de chiffre d'affaires

- Toujours sous les deux seuils

- Surveillance continue de la croissance

Année 3 : CHF 115'000 de chiffre d'affaires

- Inscrite auprès de l'AFC pour la TVA en janvier

- A commencé à facturer 8,1% de TVA sur toutes les factures

- Déclarations TVA trimestrielles

- Entreprise individuelle inscrite au Registre du commerce

- Ajustement des prix pour tenir compte de la TVA

Inscription volontaire anticipée : Vous pouvez vous inscrire à la TVA sous CHF 100'000 si c'est avantageux—pertinent quand vous avez des charges professionnelles déductibles importantes.

Questions Fréquentes et Cas Spéciaux

Ressortissants étrangers, retraités, étudiants et travailleurs à temps partiel font face à des considérations spécifiques.

Ressortissants Étrangers

Les ressortissants UE/AELE avec permis B peuvent s'inscrire comme indépendants. Les non-UE ont généralement besoin du permis C. Les frontaliers (permis G) font face à des obstacles administratifs supplémentaires.

Retraités Après l'Âge de Référence

Après l'âge de référence, les cotisations AVS ne sont pas obligatoires sur les revenus jusqu'à CHF 16'800 par an. Au-dessus, des taux de cotisation de solidarité différents s'appliquent.

Étudiants

Peuvent exercer une activité indépendante pendant leurs études. Les revenus sous CHF 2'500 d'activité accessoire ne nécessitent pas d'inscription si les parents paient l'AVS ou si l'étudiant a un emploi à temps partiel.

Travailleurs à Temps Partiel

Scénario hybride le plus courant. Suivez les deux sources de revenus séparément. Inscription comme indépendant requise quand les revenus accessoires dépassent CHF 2'500 par an.

Résumé : Niveaux de Revenus et Obligations

Guide de référence rapide des seuils d'activité indépendante en Suisse en 2025.

| Niveau de Revenu/Chiffre d'Affaires | Obligations |

|---|---|

| Jusqu'à CHF 2'500/an (accessoire) | Pas d'inscription AVS requise (si conditions remplies) ; à déclarer aux impôts |

| Plus de CHF 2'500/an | Inscription obligatoire auprès de la caisse de compensation ; payer les cotisations AVS |

| CHF 10'100/an | Cotisation AVS minimale de CHF 530 applicable |

| CHF 60'500/an | Taux AVS maximum de 10% déclenché |

| CHF 100'000/an | Assujettissement TVA et inscription au Registre du commerce obligatoires |

Erreurs Courantes à Éviter

Erreur 1 : Croire que l'année civile égale l'année fiscale Le statut d'indépendant s'applique dès le 1er janvier de l'année de début, même si vous commencez en novembre. Prévoyez d'éventuelles cotisations rétroactives.

Erreur 2 : Attendre que la caisse de compensation vous contacte C'est à vous d'initier l'inscription. La caisse ne vous trouvera pas automatiquement. Une inscription tardive peut entraîner des pénalités et des demandes de cotisations rétroactives.

Erreur 3 : Mélanger finances personnelles et professionnelles Même sous le seuil de CHF 2'500, maintenez un suivi séparé. Un compte dédié à l'activité simplifie la tenue des comptes et la déclaration fiscale.

Erreur 4 : Oublier les obligations fiscales Le seuil AVS n'affecte pas l'impôt sur le revenu. Tous les revenus d'indépendant, même CHF 500, doivent figurer sur votre déclaration d'impôts.

Erreur 5 : Sous-estimer les revenus de la première année "Je vais probablement gagner CHF 2'000" devient souvent CHF 5'000 en fin d'année. Inscrivez-vous préventivement en cas de doute—c'est plus simple qu'une mise en conformité rétroactive.

Erreur 6 : Ignorer les restrictions de permis Ressortissants étrangers : Vérifiez que votre permis autorise l'activité indépendante avant de facturer. Travailler sans autorisation peut compromettre votre permis de séjour.

Questions Fréquentes

Puis-je facturer des clients en tant que particulier ?

Oui, si vos revenus d'activité indépendante accessoire restent à CHF 2'500 ou moins par an et que vous êtes déjà salarié, percevez des prestations, ou que votre conjoint verse des cotisations AVS. Vous devez tout de même déclarer ces revenus sur votre déclaration d'impôts.

Que se passe-t-il si je dépasse CHF 2'500 en cours d'année ?

Vous devez vous inscrire auprès de votre caisse de compensation cantonale dans les premiers mois suivant le dépassement du seuil. L'inscription s'applique rétroactivement au 1er janvier de cette année, et vous devrez payer des cotisations sur tous les revenus perçus.

Dois-je enregistrer un nom commercial ?

Pas avant d'atteindre CHF 100'000 de chiffre d'affaires annuel, ce qui déclenche l'inscription obligatoire au Registre du commerce. Sous ce seuil, vous pouvez exercer sous votre nom personnel en tant qu'entreprise individuelle.

Comment savoir quelle caisse de compensation contacter ?

Chaque canton a sa propre caisse. Trouvez la vôtre sur ahv-iv.ch. Contactez-la par téléphone ou en personne pour initier l'inscription et recevoir des conseils adaptés à votre situation.

Puis-je m'inscrire volontairement à la TVA sous CHF 100'000 ?

Oui, l'inscription volontaire à la TVA est pertinente quand vous avez des charges professionnelles déductibles importantes. Cela vous permet de récupérer l'impôt préalable, réduisant potentiellement votre charge fiscale globale.

Et si je suis à la fois salarié et indépendant ?

Cette configuration mixte est parfaitement légale et de plus en plus courante. Votre caisse de compensation évalue chaque activité séparément. Tant que votre activité indépendante reste accessoire et sous CHF 2'500, aucune inscription séparée n'est requise.

Votre Plan d'Action

Que vous restiez sous le seuil ou soyez prêt à vous inscrire, voici ce qu'il faut faire.

Sous CHF 2'500

Suivez vos revenus mensuellement, créez des alertes à CHF 2'000, conservez votre documentation, envisagez de reporter des projets à l'année fiscale suivante si vous approchez du seuil.

Dépassement de CHF 2'500

Semaine 1 : Rassemblez la documentation. Semaine 2 : Contactez la caisse de compensation. Semaine 3 : Complétez l'inscription. Semaine 4 : Organisez vos finances pour les paiements trimestriels.

Approche des CHF 100'000

Trois mois avant : Renseignez-vous sur la TVA. Au seuil : Inscrivez-vous auprès de l'AFC et au Registre du commerce, mettez à jour vos modèles de factures, informez vos clients.

Conseil Professionnel

Consultez une fiduciaire ou un conseiller fiscal pour revenus fluctuants, plusieurs cantons, clients internationaux ou situations complexes. Coût : CHF 150-300 pour une première consultation.

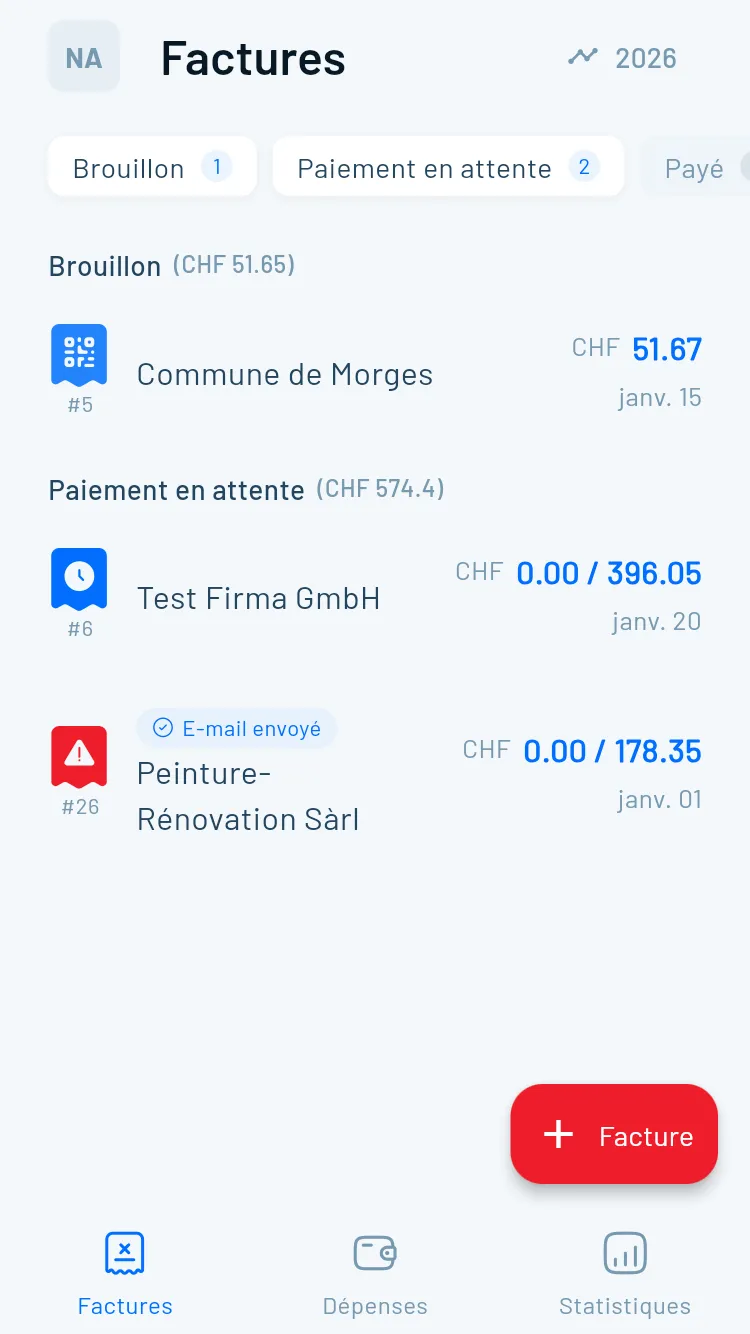

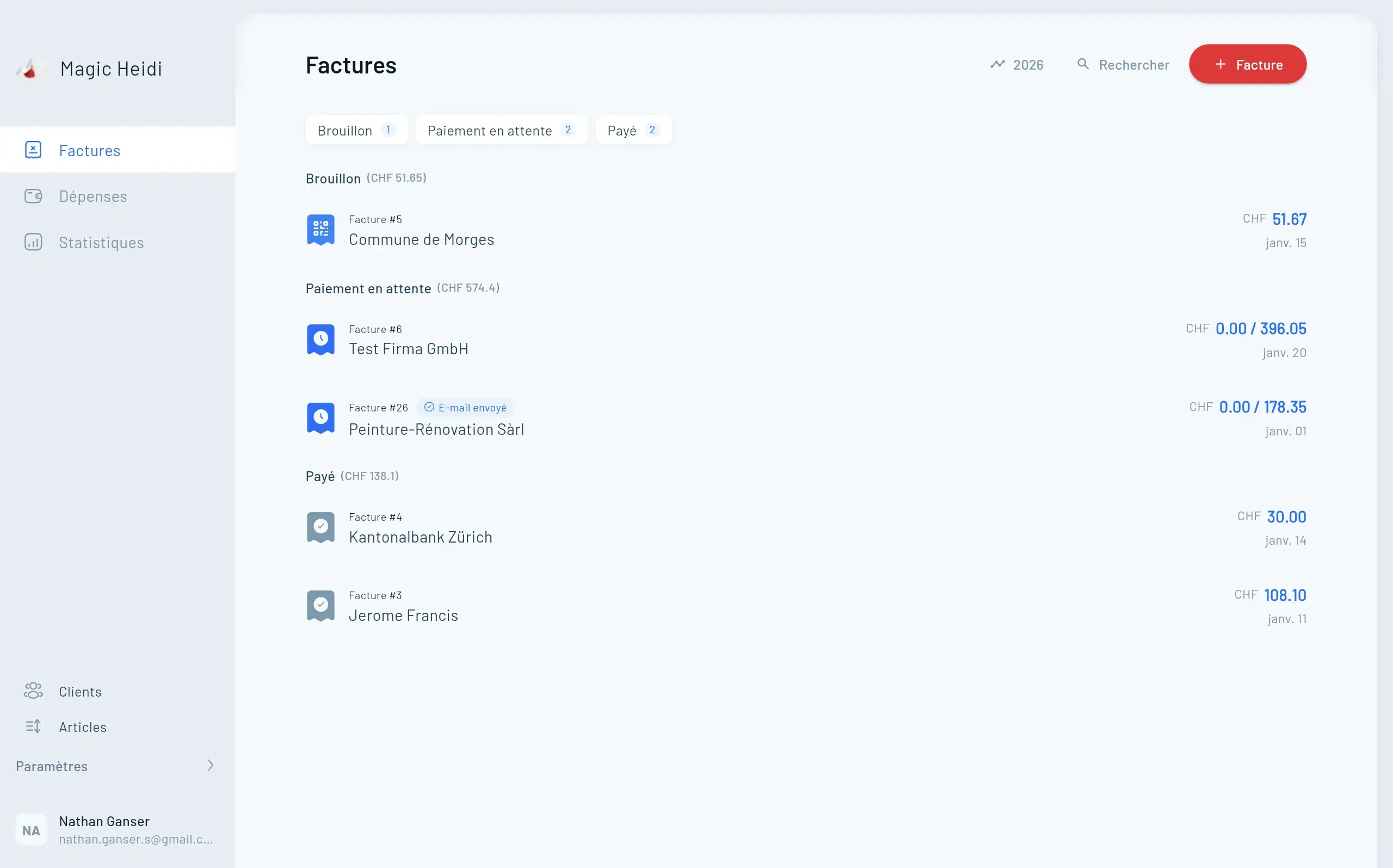

Laissez Magic Heidi Gérer les Détails

Gérer les seuils, factures et cotisations sociales n'a pas à être compliqué. Créez des factures conformes en quelques secondes, suivez automatiquement vos revenus par rapport aux seuils AVS, et soyez prêt pour la période fiscale.

Conçu pour les Freelances Suisses

Que vous facturiez vos premiers CHF 500 ou gériez CHF 500'000 de chiffre d'affaires annuel, Magic Heidi s'adapte à vos besoins—de la facturation en tant que particulier à la comptabilité d'entreprise assujettie à la TVA.

- 🧾Facturation Conforme

Créez des factures conformes aux normes suisses en quelques secondes avec génération automatique de QR-facture

- 📊Suivi des Seuils

Surveillez automatiquement vos revenus par rapport aux seuils de CHF 2'500 et CHF 100'000

- 💰Gestion des Dépenses

Suivez les charges déductibles avec scan des reçus assisté par IA

- 🌍Support Multilingue

Support complet en allemand, français, italien et anglais

- Facture #3

Magic Heidi

CHF 500

Jan 29

- Facture #2

Webbiger LTD

CHF 2000

Jan 24

- Facture #1

John Doe

CHF 600

Jan 20

Gérez Votre Activité Indépendante en Suisse Dès Aujourd'hui

Essai gratuit. Sans carte de crédit. Toutes les fonctionnalités débloquées.

Dernière mise à jour : Janvier 2025 | Prochaine révision : Janvier 2026

Ce guide reflète les taux et seuils de cotisation AVS 2025. Bien que nous nous efforcions d'être précis, la réglementation suisse de sécurité sociale évolue régulièrement. Pour des conseils personnalisés concernant votre situation spécifique, consultez votre caisse de compensation cantonale ou un conseiller fiscal agréé en Suisse.