Numéro TVA Suisse : Quand les Indépendants Doivent S'inscrire

Le guide complet 2026 sur l'inscription TVA suisse, la conformité et le seuil de CHF 100'000 que tout indépendant doit comprendre.

Si vous êtes indépendant en Suisse et que vous approchez des CHF 100'000 de chiffre d'affaires annuel, vous devez comprendre le numéro TVA—avant que le fisc ne frappe à votre porte.

Voici ce que la plupart des indépendants ignorent : le seuil de CHF 100'000 n'est pas calculé par année civile. C'est une période glissante de 12 mois. Atteignez ce montant aujourd'hui, et vous n'avez que 30 jours pour vous inscrire. Ratez ce délai, et vous risquez des obligations TVA rétroactives sur cinq ans.

Ce guide couvre tout : quand l'inscription devient obligatoire, comment faire la demande, quels taux facturer et comment rester conforme sans crouler sous la paperasse.

Qu'est-ce que le Numéro TVA ?

Le numéro TVA est votre numéro d'identification à la taxe sur la valeur ajoutée en Suisse. TVA signifie « Taxe sur la Valeur Ajoutée ». Une fois inscrit, vous êtes autorisé à facturer la TVA sur vos prestations et à récupérer la TVA sur vos dépenses professionnelles.

Le numéro TVA s'appuie sur votre IDE (Numéro d'Identification des Entreprises)—un identifiant universel attribué à chaque entité commerciale suisse. Lors de votre inscription à la TVA, votre IDE reçoit le suffixe « TVA » :

CHE-123.456.789 TVA

IDE vs. Numéro TVA : La Différence Clé

- IDE : Votre numéro d'identification d'entreprise, utilisé par toutes les administrations

- Numéro TVA : Votre IDE + suffixe « TVA », prouvant votre assujettissement

Considérez votre IDE comme le passeport de votre entreprise. Le numéro TVA est le tampon douanier qui vous permet de participer aux activités imposables.

Note linguistique : Utilisez « TVA » (français), « MWST » (allemand) ou « IVA » (italien) sur vos factures. N'utilisez jamais « VAT »—ce n'est pas reconnu légalement en Suisse.

Quand les Indépendants Doivent S'inscrire à la TVA

Comprendre le seuil d'inscription est crucial. Une erreur peut entraîner des pénalités, des paiements rétroactifs et des années de tracas administratifs.

Seuil de CHF 100'000

Inscription obligatoire dès que le chiffre d'affaires annuel dépasse CHF 100'000 de prestations imposablesDélai de 30 Jours

Une fois le seuil franchi, vous n'avez que 30 jours pour soumettre votre demandeChiffre d'Affaires Mondial

Depuis 2018, vos revenus mondiaux comptent—pas seulement vos revenus suissesSeuil d'Inscription Obligatoire

Vous devez vous inscrire à la TVA lorsque votre chiffre d'affaires annuel de prestations imposables dépasse :

- CHF 100'000 pour la plupart des indépendants

- CHF 150'000 pour les associations à but non lucratif et clubs sportifs

Détail crucial : Ce calcul se fait sur une période glissante de 12 mois, pas par année civile.

Imaginons que vous ayez lancé votre activité d'indépendant en mars 2025. En janvier 2026, vous avez gagné CHF 105'000 sur les 10 derniers mois. Vous avez franchi le seuil. Le compte à rebours commence—vous avez 30 jours pour vous inscrire.

La Règle des 30 Jours que la Plupart Ignorent

Dès que vous dépassez CHF 100'000, vous devez soumettre votre inscription TVA dans les 30 jours. Le traitement prend environ 2 à 4 semaines. Intégrez ce délai dans votre planning.

Que se passe-t-il si vous ratez le délai ?

L'Administration fédérale des contributions peut :

- Imposer des pénalités pour non-conformité

- Exiger des paiements TVA rétroactifs jusqu'à 5 ans

- Facturer des intérêts sur les montants impayés

Règle du Chiffre d'Affaires Mondial (Important pour les Indépendants Internationaux)

Depuis 2018, le seuil considère votre chiffre d'affaires annuel mondial, pas seulement vos revenus suisses.

Exemple : Vous êtes consultant allemand avec €300'000 de revenus annuels mondiaux. Vous décrochez votre premier client suisse pour CHF 5'000. Vous êtes assujetti à la TVA dès le premier franc suisse, car votre chiffre d'affaires mondial dépasse CHF 100'000.

Beaucoup d'indépendants internationaux se font surprendre par cette règle.

Faut-il S'inscrire Sous CHF 100'000 ?

Les indépendants sous le seuil peuvent s'inscrire volontairement. Mais la charge administrative en vaut-elle la peine ?

Déduction de l'Impôt Préalable

Récupérez 8.1% de TVA sur vos dépenses professionnelles comme l'équipement, les logiciels et les services

Crédibilité Professionnelle

De nombreux clients entreprises attendent des fournisseurs assujettis pour les gros projets

Anticipation

Évitez la précipitation quand vous atteignez CHF 100'000 en plein projet avec un client majeur

Positionnement Concurrentiel

Les clients B2B peuvent récupérer votre TVA, rendant vos prix compétitifs

Inconvénients à Considérer

1. Charge Administrative

- Déclarations TVA trimestrielles (ou semestrielles si dette fiscale sous CHF 4'000)

- Conservation des documents pendant 10 ans

- Suivi séparé de l'impôt préalable et de l'impôt dû

2. Gestion de la Trésorerie

Vous collectez la TVA des clients mais devez la reverser trimestriellement aux autorités. Si un client paie en retard, vous devez quand même la TVA à temps.

3. Engagement Minimum

L'inscription volontaire doit être maintenue au moins une année civile complète. Vous ne pouvez pas vous désinscrire prématurément parce que c'est devenu contraignant.

Guide de Décision : Quand l'Inscription Volontaire est Pertinente

Inscrivez-vous volontairement si :

- Vos dépenses professionnelles dépassent CHF 15'000 par an

- La plupart de vos clients sont des entreprises assujetties (ils récupèrent votre TVA)

- Vous prévoyez d'atteindre CHF 100'000 dans les 12-18 mois

Évitez l'inscription volontaire si :

- Vos dépenses sont minimales (moins de CHF 10'000)

- Vous servez principalement des particuliers (B2C)

- La complexité administrative dépasse les avantages fiscaux

Comment Obtenir Votre Numéro TVA

Le processus d'inscription est simple si vous avez les bons documents préparés. Voici exactement ce que vous devez faire.

Étape 1 : Obtenir Votre IDE

Avant de demander l'inscription TVA, vous avez besoin d'un IDE. Inscrivez-vous auprès du registre du commerce cantonal lors de la création de votre entreprise.

Format : CHE-123.456.789

Étape 2 : Rassembler les Informations Requises

Préparez ces éléments :

- Votre numéro IDE

- Pièce d'identité (passeport ou carte d'identité)

- Description de votre activité

- Chiffre d'affaires annuel estimé

- Adresse professionnelle

- Coordonnées bancaires

Étape 3 : Soumettre Votre Demande

Option 1 : En ligne (Recommandé)

Inscrivez-vous via le portail ESTV SuisseTax. La demande en ligne est plus rapide et fournit une confirmation immédiate.

Option 2 : Par Courrier

Téléchargez le formulaire d'inscription sur le site de l'Administration fédérale des contributions et envoyez-le à :

Administration fédérale des contributions AFC

Division principale TVA

Schwarztorstrasse 50

3003 Berne

Étape 4 : Attendre le Traitement

Délai : 2-4 semaines si votre demande est complète. Les dossiers incomplets prennent plus de temps.

Vous recevrez :

- Une lettre de confirmation officielle

- Votre numéro TVA (IDE + suffixe TVA)

- Les instructions pour les déclarations

Étape 5 : Mettre à Jour Vos Systèmes

Une fois inscrit :

- Ajoutez votre numéro TVA à tous vos modèles de factures

- Mettez à jour votre site web et signature email

- Informez vos clients existants des changements de tarifs

- Ajustez votre logiciel de comptabilité

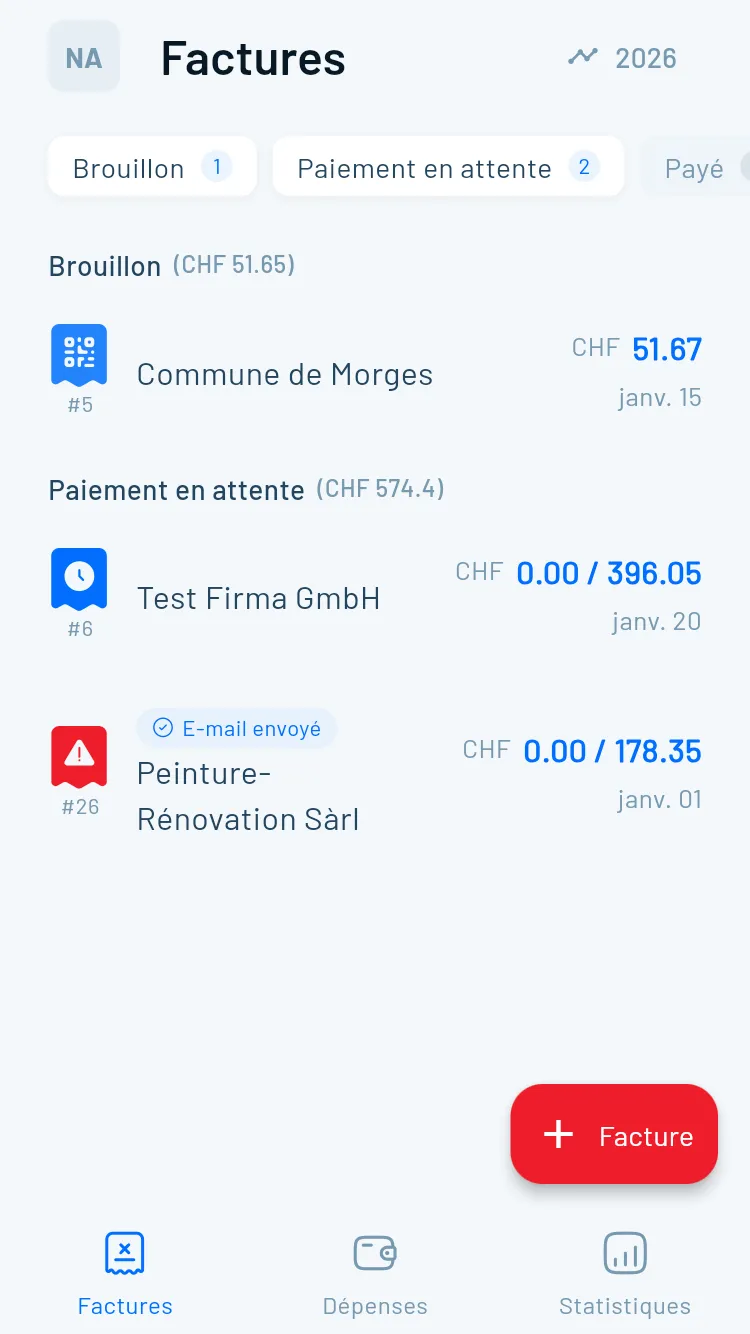

Conseil pro : Utilisez la facturation conforme TVA de Magic Heidi pour calculer et afficher automatiquement la TVA correctement sur chaque facture.

Taux de TVA Suisse 2026

La Suisse applique différents taux de TVA selon le type de biens ou services. Comprendre quel taux s'applique à vos prestations est essentiel pour la conformité.

La plupart des prestations d'indépendants : conseil, design, développement, marketing

Biens essentiels : alimentation, boissons non alcoolisées, livres, journaux, médicaments

Hébergement uniquement : hôtels, chambres d'hôtes, locations de vacances

Exportations hors Suisse et services internationaux aux entreprises non suisses

Taux Normal : 8.1% (Le Plus Courant)

S'applique à la plupart des prestations d'indépendants :

- Conseil et services professionnels

- Design et travail créatif

- Développement de logiciels

- Services marketing

- Cours en ligne et produits numériques

- Honoraires : CHF 5'000

- TVA (8.1%) : CHF 405

- Total : CHF 5'405

Exonérations (Pas de TVA Facturée)

Certaines prestations sont exonérées de TVA :

- Soins de santé et services médicaux

- Cours et formations

- Assurances et services financiers

- Locations immobilières (résidentielles)

Important : Si vos prestations sont exonérées, vous ne pouvez pas vous inscrire à la TVA ni récupérer l'impôt préalable.

Changements à Venir : Hausse des Taux en 2028

Le taux normal devrait passer de 8.1% à 8.8% en 2028, sous réserve d'approbation parlementaire. Cette augmentation, initialement prévue pour 2026, a été reportée. Restez informé via l'Administration fédérale des contributions.

Comment Facturer la TVA à Vos Clients

Chaque facture TVA doit respecter des exigences strictes en Suisse. Un élément manquant peut invalider votre facture et compliquer votre déclaration TVA.

Exigences de Facturation

Chaque facture TVA doit inclure :

- Raison sociale et adresse complètes

- Nom et adresse du client

- Numéro de facture unique (séquentiel)

- Date de facture

- Description détaillée des prestations

- Montant net (hors TVA)

- Taux de TVA applicable (8.1%)

- Montant TVA en CHF

- Montant total TVA comprise

- Votre numéro TVA : CHE-XXX.XXX.XXX TVA

- Conditions et délai de paiement

Formats d'Affichage du Numéro TVA

Utilisez le format correspondant à la langue de votre activité :

- Français : CHE-123.456.789 TVA

- Allemand : CHE-123.456.789 MWST

- Italien : CHE-123.456.789 IVA

N'utilisez jamais « VAT » comme suffixe—ce n'est pas reconnu légalement.

B2B vs. B2C : Des Règles Différentes

B2B (Entre Entreprises) en Suisse :

- Facturez toujours 8.1% de TVA

- Indiquez clairement la TVA sur la facture

B2C (Aux Particuliers) en Suisse :

- Facturez 8.1% de TVA

- Les particuliers ne peuvent pas récupérer cette TVA

B2B International (Autoliquidation) :

- Pas de TVA suisse facturée

- La TVA du pays du client s'applique (mécanisme d'autoliquidation)

- Note sur la facture : « Exonéré de TVA - autoliquidation applicable »

- Obtenez le numéro de TVA du client pour la documentation

B2C International :

- Règles complexes selon le type de service et la localisation du client

- Les services numériques peuvent déclencher des obligations TVA locales

- Consultez un fiscaliste pour les ventes B2C internationales récurrentes

Prix : TTC vs. HT

Prix hors taxes (recommandé pour le B2B) :

- Prestation : CHF 2'000

- TVA 8.1% : CHF 162

- Total : CHF 2'162

Prix TTC (parfois utilisé pour le B2C) :

- Total : CHF 2'162 (dont CHF 162 de TVA)

Clarifiez votre structure tarifaire dans vos devis et contrats pour éviter toute confusion.

Déclarer et Payer Votre TVA

Comprendre vos obligations déclaratives et les échéances de paiement est essentiel pour éviter pénalités et intérêts.

Déclaration Trimestrielle

Calendrier standard pour la plupart des indépendants avec quatre périodes par an

Déclaration Semestrielle

Disponible si la dette fiscale annuelle reste sous CHF 4'000

Méthode Effective

Calcul basé sur les transactions et dépenses réelles pour un maximum de déductions

Taux de la Dette Fiscale Nette

Appliquez un taux forfaitaire sectoriel au chiffre d'affaires pour des calculs simplifiés

Fréquence de Déclaration

Choisissez votre calendrier de déclaration :

Trimestriel (le plus courant) :

- T1 : Janvier - Mars (échéance 31 mai)

- T2 : Avril - Juin (échéance 31 août)

- T3 : Juillet - Septembre (échéance 30 novembre)

- T4 : Octobre - Décembre (échéance 28 février)

Semestriel :

- Disponible si dette fiscale annuelle sous CHF 4'000

- S1 : Janvier - Juin (échéance 31 août)

- S2 : Juillet - Décembre (échéance 28 février)

Deux Méthodes Comptables

1. Méthode Effective

Calculez la TVA sur les transactions réelles :

- Impôt dû : TVA collectée auprès des clients

- Impôt préalable : TVA payée sur les dépenses

- TVA nette due : Impôt dû moins impôt préalable

Exemple :

- Revenus T1 : CHF 30'000

- Impôt dû (8.1%) : CHF 2'430

- Dépenses professionnelles : CHF 8'000

- Impôt préalable (8.1%) : CHF 648

- TVA à payer : CHF 1'782

Idéal pour : Les indépendants avec des dépenses professionnelles importantes.

2. Méthode des Taux de la Dette Fiscale Nette

Appliquez un taux forfaitaire à votre chiffre d'affaires selon votre secteur. Ce taux intègre déjà les déductions d'impôt préalable typiques.

Exemple de taux pour consultants : 5.7% du chiffre d'affaires total (TVA comprise)

Avantages :

- Calculs plus simples

- Moins de paperasse

Inconvénients :

- Peut coûter plus si vous avez beaucoup de dépenses

- Moins flexible

Idéal pour : Les indépendants avec peu de dépenses et un modèle d'affaires simple.

Échéances de Paiement

Le paiement est dû 60 jours après la fin de chaque période déclarative.

Conséquences d'un retard de paiement :

- 5% de frais de rappel sur le montant dû

- Intérêts moratoires (actuellement 4.5% par an)

- Actions légales potentielles

Programmez des rappels ou des paiements automatiques pour éviter les pénalités.

Conformité TVA et Conservation des Documents

L'Administration fédérale des contributions exige une documentation méticuleuse. Voici ce que vous devez conserver pour être prêt en cas de contrôle.

Conservation 10 Ans

Conservez tous les documents TVA pendant une décennie complète. L'AFC peut contrôler n'importe quelle période dans ces 10 ans.

- Toutes les factures émises et reçues

- Relevés bancaires et confirmations de paiement

- Reçus de dépenses et documentation TVA

- Contrats, accords et correspondance

Règles de Déduction de l'Impôt Préalable

Comprenez exactement ce qui ouvre droit à récupération de TVA pour maximiser vos déductions légitimes.

- Équipement et mobilier de bureau

- Abonnements logiciels et outils

- Services professionnels (comptabilité, juridique)

- Voyages d'affaires et repas documentés

Déclencheurs de Contrôle Courants

Certains schémas augmentent votre risque de contrôle. Soyez conscient de ce qui attire l'attention de l'AFC.

- Déductions d'impôt préalable anormalement élevées

- Fluctuations importantes du chiffre d'affaires

- Déclarations TVA tardives ou manquantes

- Facteurs de risque sectoriels

Qu'est-ce qui Ouvre Droit à Déduction de l'Impôt Préalable ?

Vous pouvez récupérer la TVA sur :

Dépenses professionnelles éligibles :

- Équipement et mobilier

- Logiciels et abonnements

- Services professionnels (comptabilité, juridique)

- Marketing et publicité

- Repas d'affaires (avec documentation appropriée)

- Espace de coworking ou loyer de bureau

- Voyages d'affaires en Suisse

Non éligibles :

- Part d'usage privé des biens mixtes

- Frais de représentation

- Cadeaux au-delà de certains seuils

- Achats de véhicules (règles spéciales)

Règle de l'usage mixte : Si vous utilisez quelque chose à la fois pour le travail et le privé (comme un bureau à domicile), vous ne pouvez déduire que la part professionnelle. Conservez des justificatifs détaillés prouvant le pourcentage d'usage professionnel.

Rester Conforme Sans Prise de Tête

Le suivi manuel de la TVA est fastidieux et source d'erreurs. Une seule erreur de calcul peut déclencher un contrôle. Magic Heidi automatise la conformité TVA suisse pour les indépendants.

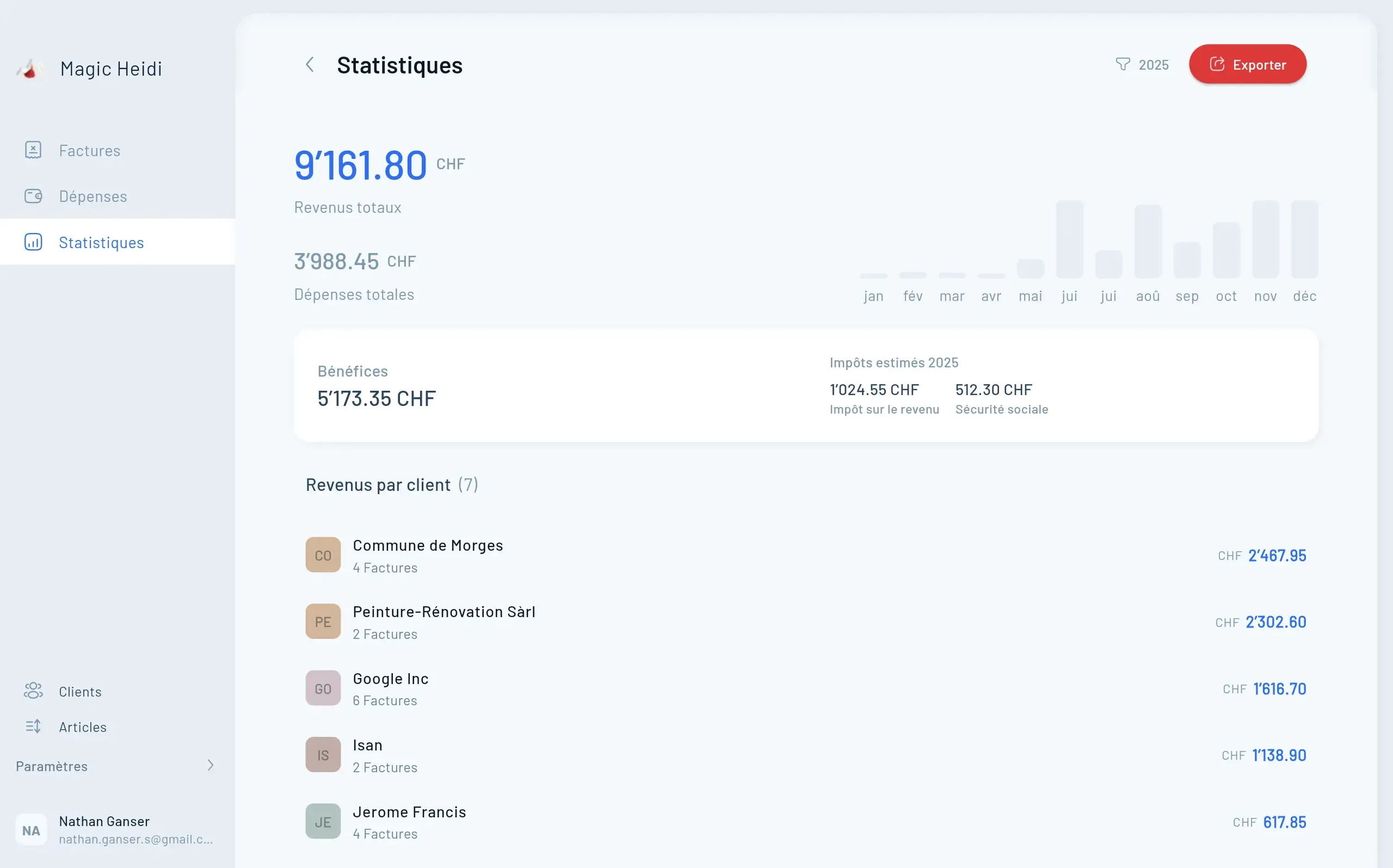

Magic Heidi Simplifie la TVA pour les Indépendants

Automatisez votre conformité TVA suisse avec une facturation prête pour la TVA, un suivi des dépenses par IA et des rapports en temps réel sur tous vos appareils.

- 🧾Facturation Conforme TVA

Ajoute automatiquement 8.1% de TVA avec votre numéro sur les factures QR

- 📸Scan des Dépenses par IA

Scannez vos reçus et extrayez les montants TVA automatiquement avec l'IA mobile

- 📊Rapports TVA en Temps Réel

Consultez votre situation TVA à tout moment avec des résumés trimestriels

- 🏦Intégration Bancaire

Importez vos transactions et associez automatiquement les paiements aux factures

- Facture #3

Magic Heidi

CHF 500

Jan 29

- Facture #2

Webbiger LTD

CHF 2000

Jan 24

- Facture #1

John Doe

CHF 600

Jan 20

Pourquoi les Indépendants Choisissent Magic Heidi pour la TVA

Magic Heidi élimine les tracas de la TVA :

- Facturation Conforme TVA : Ajoute automatiquement 8.1% de TVA aux factures avec votre numéro correctement affiché

- Modèles Multilingues : Générez des factures en allemand, français, italien ou anglais

- Suivi des Dépenses par IA : Scannez vos reçus et extrayez instantanément les montants TVA avec l'IA mobile

- Reconnaissance de l'Impôt Préalable : Catégorise automatiquement les dépenses déductibles et non déductibles

- Rapports TVA en Temps Réel : Consultez la répartition impôt dû vs. impôt préalable à tout moment

- Résumés Trimestriels : Exportez des rapports prêts à soumettre à l'AFC ou à votre comptable

- Intégration des Relevés Bancaires : Importez vos transactions et rapprochez automatiquement les paiements TVA

- Multi-Plateforme : iPhone, Android, Mac, Windows et web—tout synchronisé

Les indépendants suisses utilisant Magic Heidi complètent leur déclaration TVA trimestrielle en moins de 15 minutes.

Les indépendants utilisant Magic Heidi passent 75% moins de temps sur la paperasse TVA et réduisent les erreurs de 95%.

Activité Internationale : Règles TVA Spéciales

L'activité internationale complexifie la TVA. Voici ce qu'il faut savoir quand vous travaillez avec des clients UE et mondiaux.

Ventes B2B UE

Pas de TVA suisse. L'autoliquidation s'applique—vérifiez le numéro TVA UE du client

Ventes B2C UE

Pas de TVA suisse, mais peut déclencher des obligations TVA dans le pays de l'acheteur pour les services numériques

International Hors UE

Généralement pas de TVA suisse. Documentez la nature commerciale et le lieu de prestation

Import de Services

Auto-évaluez la TVA suisse si le prestataire étranger n'est pas assujetti en Suisse

Vendre à des Entreprises UE

Ventes B2B à des entreprises UE :

- Pas de TVA suisse facturée

- L'autoliquidation s'applique (le client paie la TVA dans son pays)

- Vérifiez le numéro TVA UE du client

- Conservez la preuve du lieu de prestation

Requis sur la facture :

- Numéro TVA UE du client

- Mention : « Exonéré de TVA - mécanisme d'autoliquidation »

Vendre à des Particuliers UE

Ventes B2C à des particuliers UE :

- Pas de TVA suisse facturée

- Peut déclencher des obligations TVA dans le pays de l'acheteur

- Les seuils TVA UE s'appliquent pour les services numériques

- Envisagez l'inscription au guichet unique UE (OSS) si vous avez des ventes B2C UE significatives

Vendre Hors UE

B2B international :

- Généralement pas de TVA suisse

- Documentez la nature commerciale du client

B2C international :

- Pas de TVA suisse sur la plupart des services

- Documentation d'exportation requise pour les biens

Acheter à l'Étranger

Import de services de l'étranger :

- Vous devrez peut-être auto-évaluer la TVA suisse

- S'applique si le prestataire étranger n'est pas assujetti en Suisse

- Déclarez dans votre déclaration TVA

Questions Fréquentes sur le Numéro TVA

Combien de temps faut-il pour recevoir mon numéro TVA ?

Le traitement prend 2-4 semaines après soumission d'une demande complète. Les dossiers incomplets retardent le processus. Faites votre demande bien avant d'émettre votre première facture avec TVA.

Puis-je déduire la TVA sur des dépenses antérieures à l'inscription ?

Oui, mais avec des limites. Vous pouvez récupérer l'impôt préalable sur les dépenses effectuées jusqu'à 6 mois avant votre date d'inscription TVA, à condition d'avoir conservé la documentation appropriée.

Que se passe-t-il si je repasse temporairement sous CHF 100'000 ?

Une fois inscrit, vous ne pouvez pas vous désinscrire immédiatement. Vous devez rester inscrit toute l'année civile. Ensuite, vous pouvez demander la radiation si votre chiffre d'affaires reste sous CHF 100'000.

Dois-je facturer la TVA à des clients étrangers ?

Clients étrangers B2B : généralement pas de TVA suisse (autoliquidation). Clients étrangers B2C : dépend du type de service et de la localisation. Documentez toujours le pays et le statut commercial du client.

Que se passe-t-il si j'oublie de facturer la TVA ?

Vous restez redevable du montant de TVA envers les autorités. Vous ne pouvez pas ajouter rétroactivement la TVA à une facture sans accord explicite du client. Beaucoup d'indépendants absorbent ce coût—une erreur coûteuse.

Puis-je passer du trimestriel au semestriel ?

Oui, mais le timing compte. Vous devez demander le changement à la fin d'une période déclarative. La déclaration semestrielle n'est disponible que si votre dette fiscale annuelle reste sous CHF 4'000.

Maîtrisez Votre TVA, Sans Stress

Rejoignez plus de 15'000 indépendants suisses qui ont automatisé leur gestion TVA avec Magic Heidi. Commencez votre essai gratuit aujourd'hui.

Vos Prochaines Étapes

Voici votre plan d'action selon votre situation :

Si vous approchez des CHF 100'000 :

- Suivez mensuellement votre chiffre d'affaires glissant sur 12 mois

- Programmez un rappel 3 mois avant de franchir CHF 100'000

- Préparez vos documents d'inscription dès maintenant

- Passez à Magic Heidi pour un suivi TVA automatique

Si vous envisagez l'inscription volontaire :

- Calculez vos dépenses professionnelles annuelles

- Estimez la déduction potentielle d'impôt préalable (8.1% des dépenses)

- Comparez avec l'effort administratif

- Consultez un fiscaliste suisse en cas de doute

- Utilisez Magic Heidi pour minimiser la charge administrative

Si vous êtes déjà inscrit :

- Examinez votre processus actuel de déclaration TVA

- Vérifiez que toutes vos factures affichent correctement votre numéro TVA

- Assurez-vous de réclamer toutes les déductions d'impôt préalable éligibles

- Programmez des rappels pour les échéances trimestrielles

- Automatisez avec Magic Heidi pour réduire les erreurs

Le numéro TVA n'est pas qu'une simple formalité fiscale—c'est un outil pour des déductions légitimes et une crédibilité professionnelle. Maîtrisez-le, et vous économiserez des milliers de francs en impôts tout en restant parfaitement conforme.

Prêt à simplifier votre gestion TVA suisse ? Commencez votre essai gratuit Magic Heidi aujourd'hui et rejoignez plus de 15'000 indépendants suisses qui ont automatisé leur workflow TVA.