Swiss VAT for Freelancers: The Complete 2025 Guide

Missed the CHF 100,000 threshold? You have 30 days to register with the AFC before penalties kick in. Swiss VAT rules changed significantly in January 2025—this guide covers everything you need to know.

What Changed in January 2025

Paper declarations are gone. The ePortal is now mandatory. And new platform taxation rules affect anyone selling through marketplaces. Ignore these changes at your peril.

Mandatory ePortal

Paper VAT forms no longer existAnnual Filing Option

New option for businesses under CHF 5MPlatform Taxation

Marketplaces may handle your VATVAT Rates in Switzerland (2025-2026)

Switzerland uses three VAT rates. Here's what you'll charge clients:

| Rate | Percentage | What it covers |

|---|---|---|

| Standard | 8.1% | Most goods and services (cars, watches, alcohol, consulting) |

| Reduced | 2.6% | Food, medicine, books, newspapers |

| Special | 3.8% | Hotel accommodation (including breakfast) |

Important: The Federal Council has proposed raising VAT by 0.7 percentage points to fund the 13th AVS pension. If approved, expect rates to jump to 8.8% (standard), 2.8% (reduced), and 4.2% (special). No implementation date is confirmed yet.

Do You Need to Register for VAT?

The main threshold is straightforward: CHF 100,000 in annual revenue triggers mandatory registration. But several exceptions catch independents off guard.

CHF 100,000 annual taxable revenue

CHF 10,000+ from abroad triggers VAT

CHF 250,000 for sports/cultural orgs

Register when threshold is foreseeable

The 30-Day Deadline

Once you anticipate crossing the threshold, you have 30 days to register with the AFC. Not 30 days after crossing it—30 days after it becomes foreseeable.

Miss this deadline and you'll face back-taxes plus interest on all revenue that should have been taxed.

Starting Mid-Year?

Calculate pro-rata. If you launch in July and expect CHF 60,000 by December, you're on track for CHF 120,000 annually. That means registering now.

The Foreign Purchases Rule

Buy more than CHF 10,000 in goods or services from abroad annually? You're subject to VAT—even if your domestic revenue stays below the threshold.

This catches consultants using foreign software subscriptions, designers buying stock assets, and anyone with significant international suppliers.

Voluntary Registration: When It Makes Sense

Below CHF 100,000? You can still register voluntarily. Here's why some independents choose to—and why others don't.

Weighing Your Options

Voluntary VAT Registration

Registration typically benefits B2B service providers with significant business expenses. It rarely helps freelancers serving private clients.

Advantages

Benefits that make voluntary registration attractive for certain business types.

- Input tax recovery on all business expenses

- Professional credibility with B2B clients

- Future-proofing as you approach threshold

- Recover 8.1% on equipment purchases

Disadvantages

Drawbacks to consider before opting into the VAT system voluntarily.

- Quarterly or semi-annual filing burden

- 8.1% price increase vs non-registered competitors

- Minimum 3-year commitment period

- Complex invoice and record requirements

Best For

Voluntary registration works best in specific situations.

- B2B service providers

- High business expense ratios

- Equipment-heavy businesses

- Approaching CHF 100K threshold

Effective vs. TDFN: Choose Wisely

Switzerland offers two ways to calculate your VAT liability. You're locked in for three years.

| Factor | Effective Method | TDFN Method |

|---|---|---|

| Complexity | High | Low |

| Filing Frequency | Quarterly | Semi-annually |

| Input Tax Tracking | ✓ Required | ✗ Not required |

| Best When Expenses Are | High (>30% of revenue) | Low |

| Calculation | VAT collected − VAT paid | Flat industry rate × revenue |

Effective Method Example

You invoice CHF 10,810 (CHF 10,000 + 8.1% VAT) and pay CHF 2,162 in VAT on business expenses.

You owe: CHF 810 − CHF 162 = CHF 648 to the AFC

TDFN Method Example

A web consultant uses the 6.1% TDFN rate. On CHF 100,000 revenue:

They simply pay: CHF 100,000 × 6.1% = CHF 6,100 in VAT. Done.

TDFN Eligibility Requirements:

- Annual taxable revenue under CHF 5,024,000

- Annual VAT liability under CHF 108,000

New for 2025: The AFC updated TDFN rates by industry effective January 1, 2025. Check your specific rate at the AFC portal before filing.

How to File Your VAT Declaration

With the ePortal now mandatory, here's the complete step-by-step process for submitting your VAT declarations electronically.

The 4-Step Declaration Process

Follow this process for smooth, compliant VAT filing

Filing Deadlines (Quarterly Filer)

| Period | Covers | Due Date |

|---|---|---|

| Q1 | January - March | May 31 |

| Q2 | April - June | August 31 |

| Q3 | July - September | November 30 |

| Q4 | October - December | February 28 |

Coming May 2026: The "VAT-declaration easy" simplified service will be discontinued. Only "VAT-declaration pro" will remain available.

7 VAT Mistakes That Trigger Problems

These common errors lead to audits, penalties, and retroactive tax assessments. Avoid them at all costs.

Charging Without Registration

Invoicing VAT unregistered = fraudMissing Registration Deadline

Retroactive taxes plus interestGross vs Net Confusion

Threshold is revenue excluding VATAll 7 Critical Mistakes

1. Charging VAT Without Registration

You invoice clients with VAT listed, but you're not registered. The AFC considers this fraud. Register first, then charge.

2. Not Registering When Required

The opposite problem. You cross CHF 100,000 but keep invoicing without VAT. The AFC will eventually notice—and bill you retroactively with interest.

3. Confusing Gross and Net Revenue

The CHF 100,000 threshold refers to taxable revenue excluding VAT. Some independents incorrectly include VAT in their threshold calculations.

4. Missing the Foreign Purchase Rule

That CHF 10,000 foreign services threshold surprises many. Track your international subscriptions, contractor payments, and imported goods.

5. Wrong Rate Application

- Hotel stays: 3.8%

- Food: 2.6%

- Most services: 8.1%

Applying the wrong rate means either overcharging clients or underpaying the AFC.

6. Poor Documentation

No invoice? No deduction. The AFC requires proper documentation for every input tax claim. "I remember buying it" doesn't count.

7. Late Declarations

The 60-day window isn't flexible. Late filing triggers automatic interest charges and potential penalties for repeat offenders.

Smart VAT Strategies for Independents

Legal ways to optimize your VAT position

Bundle Transport Costs

If product is 70%+ of invoice, apply product VAT rate to shipping too

Claim Agricultural TVA

Claim 2.6% fictitious input tax on purchases from non-registered farmers

Time Your Registration

Consider invoice timing as you approach the threshold

Review TDFN Rates

Industry rates changed January 2025—check yours annually

Frequently Asked Questions

What's the VAT registration threshold in Switzerland?

CHF 100,000 in annual taxable revenue. Cross this amount, and you must register within 30 days of when it becomes foreseeable.

Can I file VAT declarations on paper in 2025?

No. As of January 1, 2025, all VAT declarations must be submitted electronically through the AFC ePortal.

What's the difference between effective and TDFN methods?

The effective method calculates actual VAT collected minus VAT paid on expenses. TDFN applies a flat industry rate to total revenue without tracking individual input tax.

How often do I need to file VAT declarations?

Quarterly for the effective method, semi-annually for TDFN. New in 2025: businesses under CHF 5,005,000 revenue can request annual filing.

Do I need to register if I only sell to foreign clients?

Export sales are zero-rated but can still count toward the CHF 100,000 threshold. However, you may recover input tax on your Swiss business expenses if registered.

What happens if I miss the registration deadline?

The AFC will assess back-taxes on all revenue that should have been taxed, plus interest. Penalties may apply for willful non-compliance.

Take Control of Your VAT

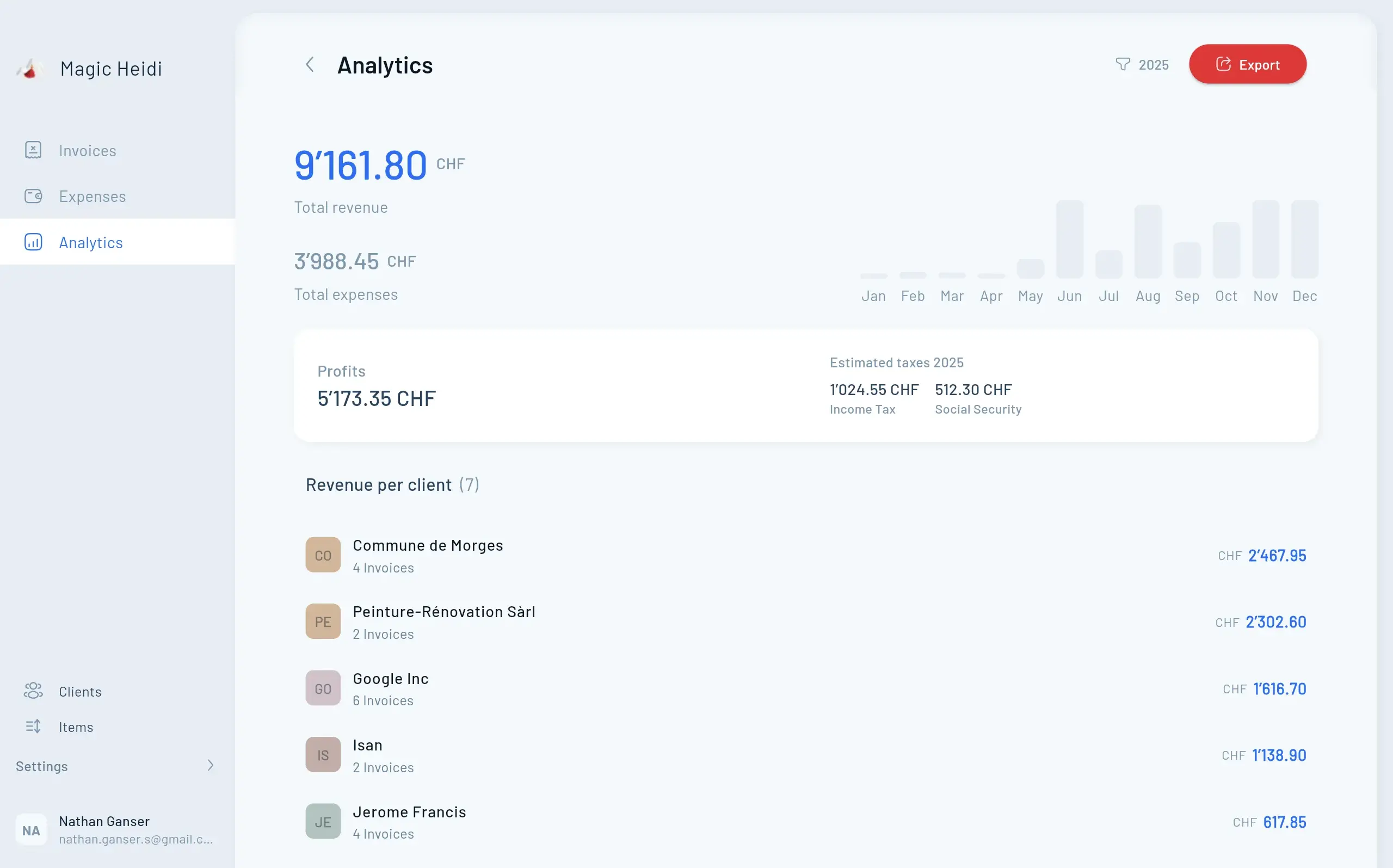

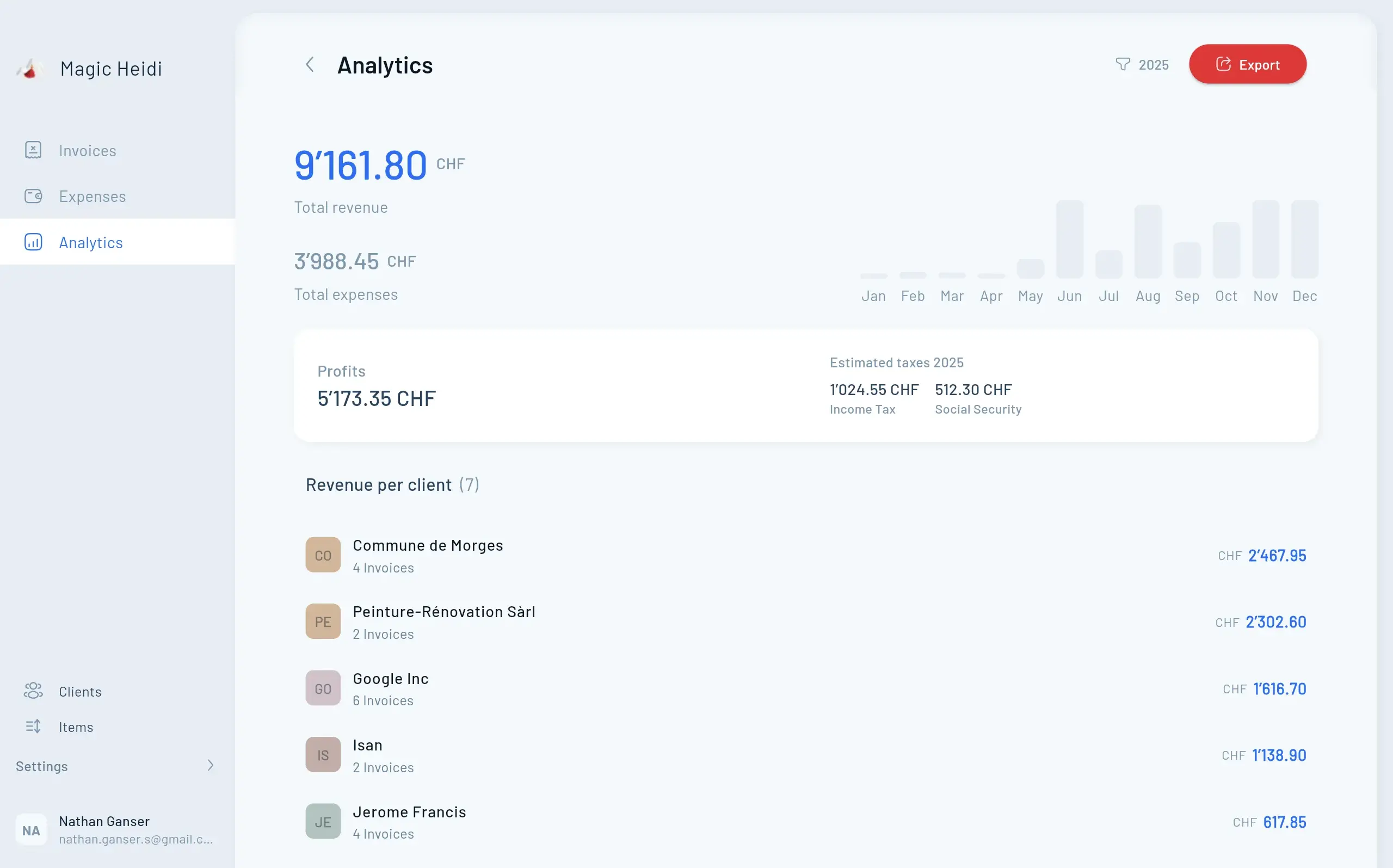

VAT compliance doesn't have to consume your weekends. The right system tracks expenses automatically, flags threshold warnings, and generates declaration-ready reports.

VAT Management That Does Itself

Magic Heidi's VAT management handles the complexity so you can focus on your actual work. Every invoice and expense feeds directly into your VAT calculations—no spreadsheet gymnastics required.