Salaires et avantages

Tous les coûts liés à vos employés sont déductibles

- Salaires bruts

- Allocations et primes

- Bonus et gratifications

- Prestations en nature et cadeaux

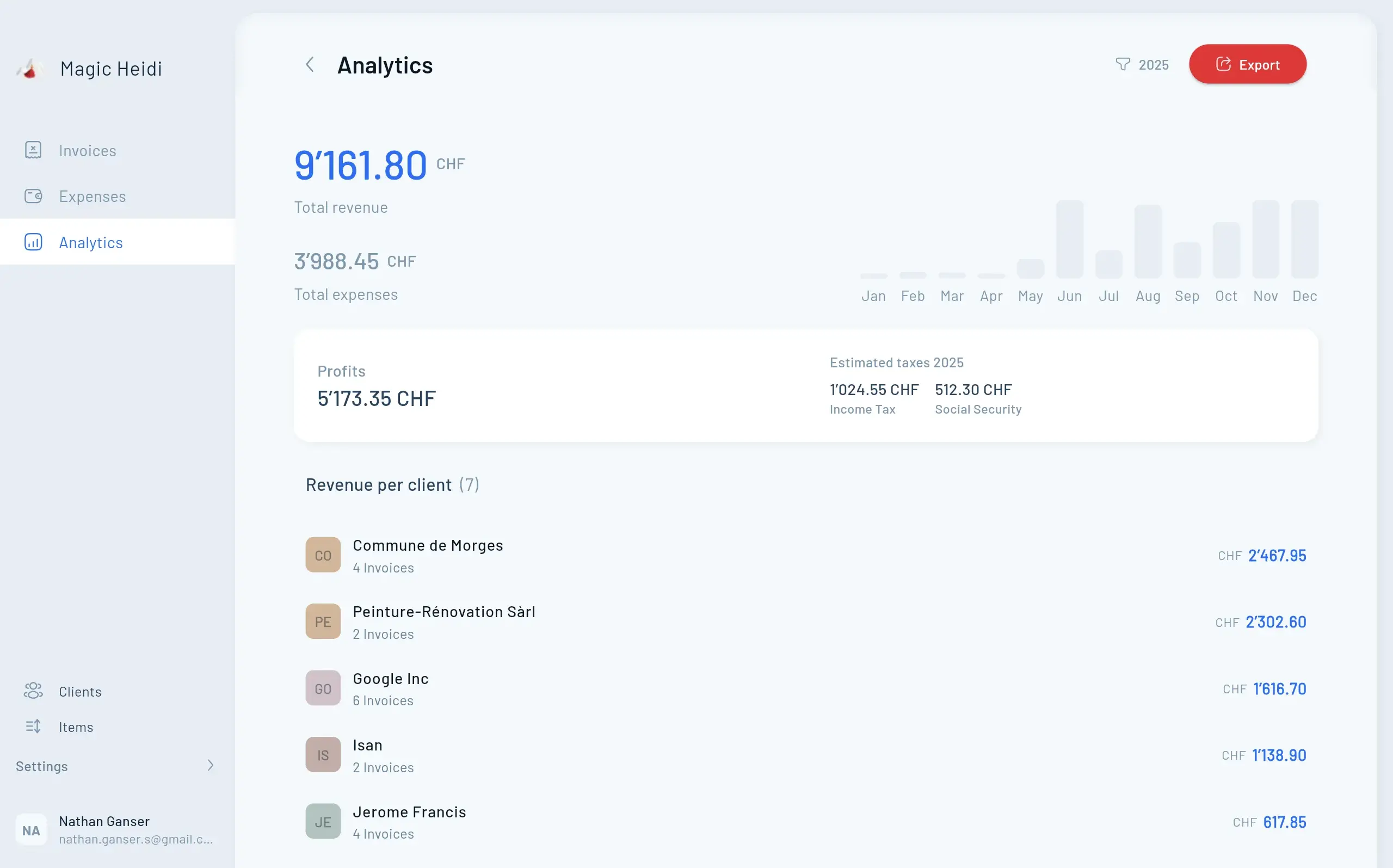

Les impôts représentent 35% à 40% de votre revenu net. Chaque déduction oubliée vous coûte de l'argent. Ce guide liste toutes les charges déductibles pour les travailleurs indépendants en Suisse.

Avant d'entrer dans les détails, voici les montants essentiels à retenir pour optimiser vos déductions fiscales cette année.

Vous pourrez rattraper vos versements pilier 3a non effectués sur les 10 dernières années. Un rachat de CHF 7'258 par an sera autorisé en plus de la cotisation ordinaire.

Tout ce que vous achetez pour produire ou revendre est déductible

Si vous employez du personnel, même à temps partiel

Tous les coûts liés à vos employés sont déductibles

Parts patronales obligatoires

Ces postes réduisent significativement votre charge fiscale. Voici les taux officiels de l'AFC.

| Actif | Taux annuel |

|---|---|

| Matériel informatique | 40% |

| Véhicules à moteur | 40% |

| Mobilier professionnel | 25% |

| Machines de production | 30% |

| Outillage | 45% |

| Brevets et licences | 40% |

Exemple : Un ordinateur à CHF 2'000 s'amortit ainsi :

Charges à payer : Vous avez reçu une prestation mais pas encore la facture. Créez une provision du montant estimé.

Charges payées d'avance : Vous avez payé une facture pour une prestation 2026. Reportez le montant sur l'année suivante.

Créances douteuses : Un client ne paie pas depuis plus d'un an. Provisionnez le montant de la facture.

Intérêts de dettes : Les intérêts sur emprunts professionnels sont déductibles. Le capital remboursé ne l'est pas.

Toutes les dépenses courantes liées à votre activité professionnelle

Loyer, coworking, charges, entretien. Pour le bureau à domicile : pièce séparée et dédiée obligatoire.

Tenez un carnet de bord pour justifier la répartition privé/professionnel.

Toutes vos dépenses pour promouvoir votre activité.

L'infrastructure de votre activité quotidienne.

C'est votre outil le plus puissant pour réduire vos impôts. Ne manquez pas cette opportunité chaque année.

| Situation | Montant maximum |

|---|---|

| Affilié à une caisse de pension (LPP) | CHF 7'258 par an |

| Non affilié à une caisse de pension | CHF 36'288 (20% du revenu net) |

Dès 2026, vous pourrez rattraper les années où vous n'avez pas cotisé le maximum. Cette nouveauté permet de déduire jusqu'à CHF 7'258 supplémentaires par an, en plus de votre cotisation normale.

Exemple : Vous avez versé seulement CHF 3'000 en 2025 au lieu du maximum ? En 2026, vous pourrez verser :

Ce mécanisme s'applique sur 10 ans. Profitez-en !

Certaines dépenses servent à la fois votre activité et votre vie personnelle. Vous ne pouvez déduire que la part professionnelle.

Ces erreurs déclenchent des contrôles et des pénalités. Soyez vigilant sur ces points.

| Canton | Délai standard | Extension possible |

|---|---|---|

| Genève | 31 mars | Sur demande |

| Vaud | 28 février | Jusqu'au 30 septembre (via fiduciaire) |

| Zurich | 31 mars | Sur demande |

| Fribourg | 31 mars | Sur demande |

Pénalité de retard : CHF 100 à 150 + intérêts moratoires.

Avant de soumettre votre déclaration, vérifiez ces points essentiels pour maximiser vos déductions.

Tous les achats professionnels

Avec les taux AFC

Au 31 décembre

Avant le 31 décembre

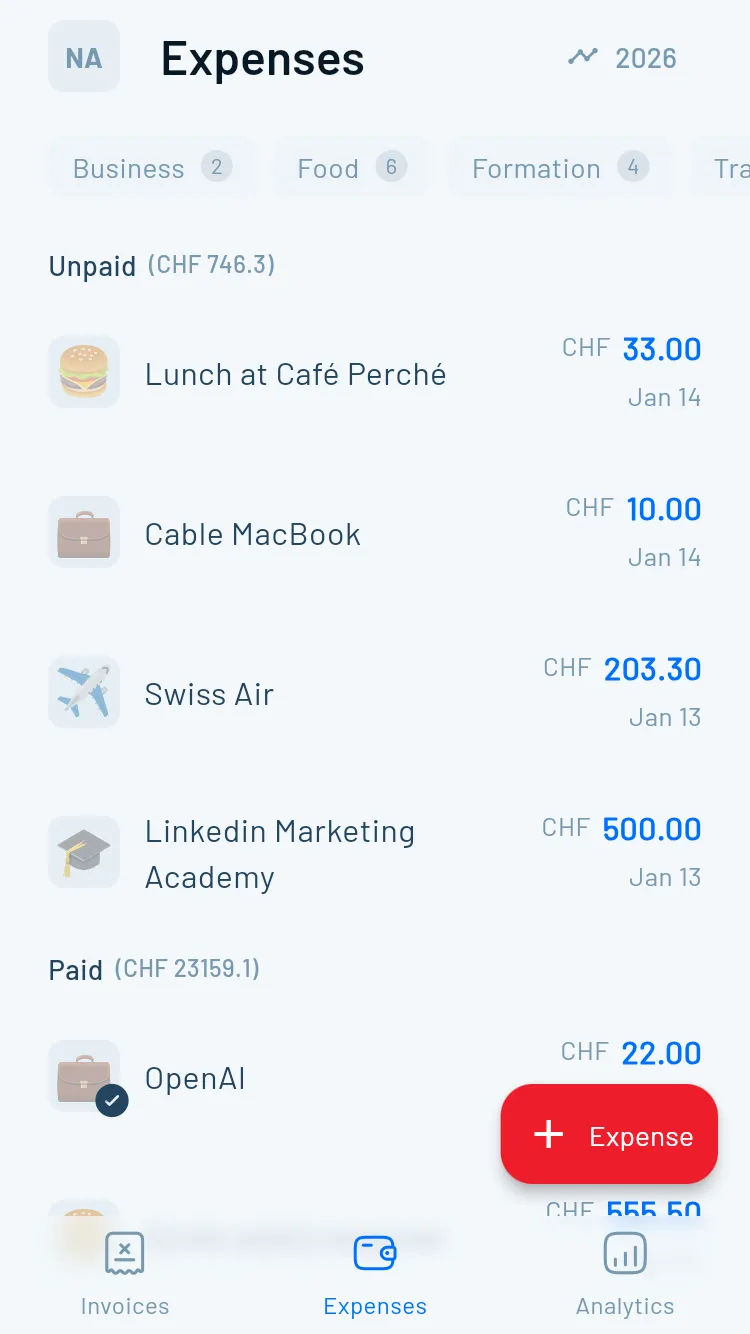

Suivre toutes ces déductions demande de l'organisation. Magic Heidi vous permet de scanner vos factures, catégoriser vos dépenses et exporter votre comptabilité en quelques clics.

Non, sauf si vous êtes coach sportif et que c'est directement lié à votre activité professionnelle.

10 ans minimum. C'est la durée de prescription fiscale en Suisse.

Oui, mais avec un contrat de travail formel et des cotisations sociales déclarées.

Partiellement, si vous pouvez justifier l'usage professionnel. Gardez les tickets avec une note sur l'objet du travail effectué.

Non, seulement si votre chiffre d'affaires dépasse CHF 100'000 par an. En dessous, l'inscription est optionnelle.

Surface bureau ÷ surface totale × loyer hors charges. Par exemple, 15m² dans 75m² = 20% de votre loyer est déductible.

Essayez Magic Heidi gratuitement et simplifiez votre comptabilité d'indépendant