Frais de voyage professionnels en Suisse : ce que vous pouvez vraiment déduire en 2025

Vous êtes indépendant et vos déplacements professionnels s'accumulent. Prospection à Zurich, formation à Genève, fournisseur à Paris. Chaque voyage génère des dépenses — et chaque dépense pourrait réduire vos impôts.

Entre déductible et non-déductible,

la frontière reste floue

Contrairement aux salariés plafonnés à CHF 3'300 en déduction fédérale, les indépendants peuvent déduire l'intégralité de leurs frais de voyage professionnels justifiés. Encore faut-il savoir ce qui est vraiment déductible.

Déplacements professionnels

Transport, hébergement, repasJustification rigoureuse

Aucun plafond fixe mais des preuvesÉconomies d'impôts

Réduisez votre revenu imposableCe que dit la loi suisse sur les frais de voyage

L'article 27 de la Loi fédérale sur l'impôt fédéral direct (LIFD) est clair : toutes les dépenses justifiées par l'usage commercial ou professionnel sont déductibles du revenu imposable.

Pour les indépendants, cela inclut :

- Les frais de déplacement professionnels

- L'hébergement lors de voyages d'affaires

- Les repas et frais accessoires

- Les cadeaux clients (sous conditions)

La différence clé avec les salariés ? Aucun plafond fixe — mais une obligation de justification rigoureuse.

Les taux de déduction en vigueur

Montants reconnus par l'administration fiscale suisse pour vos frais de voyage professionnels.

Voiture personnelle

70–76 centimes par kilomètre selon le TCS et la Conférence suisse des impôts.

Moto

40 centimes par kilomètre pour les déplacements professionnels.

Repas de midi

CHF 15 par repas pris hors domicile pour cause professionnelle.

Repas du soir

CHF 30 lors d'un déplacement avec nuitée.

Petits frais

CHF 20 par jour pour les frais accessoires.

Transports publics

Déductibles à 100% avec justificatif professionnel.

Déductible vs. Non déductible

Voici exactement ce que vous pouvez déduire de vos impôts — et ce qui ne passe pas.

| Catégorie | Déductible ✅ | Non déductible ❌ |

|---|---|---|

| Transport | Avion, train, taxi, location voiture, parking, péages | Trajets personnels déguisés |

| Hébergement | Hôtel, Airbnb, résidence courte durée | Prolongation séjour privé |

| Restauration | Repas déplacements, dîners clients | Alcool, divertissements personnels |

| Autres | Bagages pro, internet, cadeaux clients | Vêtements, loisirs, achats perso |

Un voyage d'affaires à Paris

Imaginons que vous êtes consultante en marketing digital. Un client potentiel vous invite à Paris pour présenter votre offre. Voici comment calculer vos déductions.

Votre planning

| Jour | Activité |

|---|---|

| Mardi | Voyage Genève → Paris (train), arrivée 18h, hôtel |

| Mercredi | Rendez-vous client 10h-17h, dîner d'affaires |

| Jeudi | Signature du contrat, déjeuner offert au client |

| Vendredi | Retour Genève |

Dépenses engagées

| Poste | Montant | Déductible ? |

|---|---|---|

| Train aller-retour | CHF 180 | ✅ Oui |

| 3 nuits d'hôtel | CHF 450 | ✅ Oui |

| Repas professionnels | CHF 120 | ✅ Oui |

| Dîner offert au client | CHF 85 | ✅ Oui |

| Taxi aéroport → hôtel | CHF 45 | ✅ Oui |

| Chaussures achetées en solde | CHF 150 | ❌ Non |

| Visite musée (après-midi libre) | CHF 20 | ❌ Non |

Déduction totale : CHF 880 sur CHF 1'050 dépensés.

La zone grise :

voyages mi-pro, mi-privés

Peut-on déduire un week-end entre deux semaines de travail chez un client ? La règle d'or : seule la partie strictement professionnelle est déductible.

Séparez clairement

Journées travail vs. privéesCalculez au prorata

Hébergement, transport, repasDocumentez tout

Agenda, emails, contratsExemple de calcul pour un voyage mixte

Vous passez 5 jours à Berlin : 3 jours de travail + 2 jours de tourisme personnel.

| Poste | Total | Part déductible (3/5) |

|---|---|---|

| Vol | CHF 200 | CHF 200 (nécessaire au déplacement) |

| Hôtel (5 nuits) | CHF 500 | CHF 300 |

| Repas | CHF 150 | CHF 90 |

Attention : Si le voyage est majoritairement privé avec un prétexte professionnel, l'administration fiscale rejettera la déduction.

Les documents à conserver

impérativement

Sans preuve, pas de déduction. Voici ce que vous devez garder pendant 10 ans.

Transport

Tous les justificatifs de déplacement avec montants détaillés.

- Factures de billets d'avion/train

- Tickets de taxi ou historique app

- Factures de location de voiture

- Tickets de parking et péages

Hébergement

Documents prouvant vos nuitées professionnelles.

- Facture d'hôtel à vos coordonnées pro

- Confirmation Airbnb avec dates

- Reçus de résidences courte durée

- Justificatifs de paiement

Restauration

Tickets détaillés, pas juste le reçu carte.

- Tickets avec détail des consommations

- Note du restaurant avec convives

- Repas d'affaires : nom des clients

- Factures au nom de l'entreprise

Cadeaux clients

Documentation du lien commercial.

- Facture d'achat

- Liste des bénéficiaires

- Justification du lien commercial

- Montants raisonnables

Récupérez la TVA sur vos frais de voyage

Si votre chiffre d'affaires dépasse CHF 100'000 par an, vous êtes assujetti à la TVA et pouvez récupérer la TVA payée.

Conditions requises

Factures conformes avec numéro TVA du fournisseur et lien direct avec votre activité.

Système effectif

Déclaration dans le système effectif (pas forfaitaire) pour récupérer la TVA.

Exemple concret

Sur CHF 1'000 TTC de frais, récupérez jusqu'à CHF 77 de TVA.

Gérez votre TVA facilement

Magic Heidi simplifie la gestion de votre TVA suisse.

Les risques réels en cas de déductions abusives

Contrairement à une idée répandue, les conséquences d'une fraude fiscale en Suisse sont sérieuses.

Sanctions prévues

| Situation | Conséquence |

|---|---|

| Erreur de bonne foi | Rappel d'impôt + intérêts |

| Soustraction fiscale intentionnelle | Amende égale à l'impôt éludé |

| Cas graves | Amende jusqu'à 3x l'impôt dû |

| Fraude avec faux documents | Peine privative de liberté jusqu'à 3 ans |

Ce que vérifie l'administration

L'autorité fiscale compare vos déductions avec celles d'entreprises similaires. Si vos frais de voyage représentent 30% de votre chiffre d'affaires alors que la moyenne du secteur est de 5%, attendez-vous à des questions.

Point positif : une dénonciation spontanée réduit les pénalités. Si vous réalisez avoir fait des erreurs, corrigez-les proactivement.

Vos questions fréquentes

Est-ce que les billets d'avion sont toujours déductibles ?

Oui, à condition que le voyage soit motivé par un objectif professionnel. Un vol pour rencontrer un client, participer à un salon ou visiter un fournisseur est déductible. Un vol pour vos vacances, même si vous consultez vos emails, ne l'est pas.

Combien puis-je déduire par repas ?

CHF 15 par repas de midi pris hors domicile pour cause professionnelle. CHF 30 pour le souper lors d'un déplacement avec nuitée. Les repas d'affaires avec clients peuvent dépasser ces montants s'ils sont justifiés.

Faut-il garder les originaux des reçus ?

Oui, pendant 10 ans. Les copies numériques sont acceptées si elles sont complètes et lisibles, mais conservez les originaux si possible — surtout pour les montants importants.

Puis-je déduire un abonnement demi-tarif ou AG ?

Si vous l'utilisez majoritairement pour vos déplacements professionnels, vous pouvez déduire la part professionnelle. Tenez un journal de vos trajets pour justifier le pourcentage.

Que faire si je perds un justificatif ?

Demandez un duplicata au fournisseur. À défaut, notez les détails (date, montant, motif) et conservez tout document de substitution (relevé bancaire, confirmation email). L'administration peut accepter ces preuves secondaires.

Avant de déduire un voyage

Vérifiez ces points avant d'inclure un voyage dans vos frais professionnels.

Objectif commercial clair

Le voyage a un but professionnel documenté.

Preuves disponibles

Email, contrat, invitation client.

Justificatifs originaux

Tous les reçus et factures conservés.

Factures au nom pro

Documents au nom de votre entreprise.

Part privée séparée

Distinction claire pro/perso.

Montants raisonnables

Cohérents avec votre secteur.

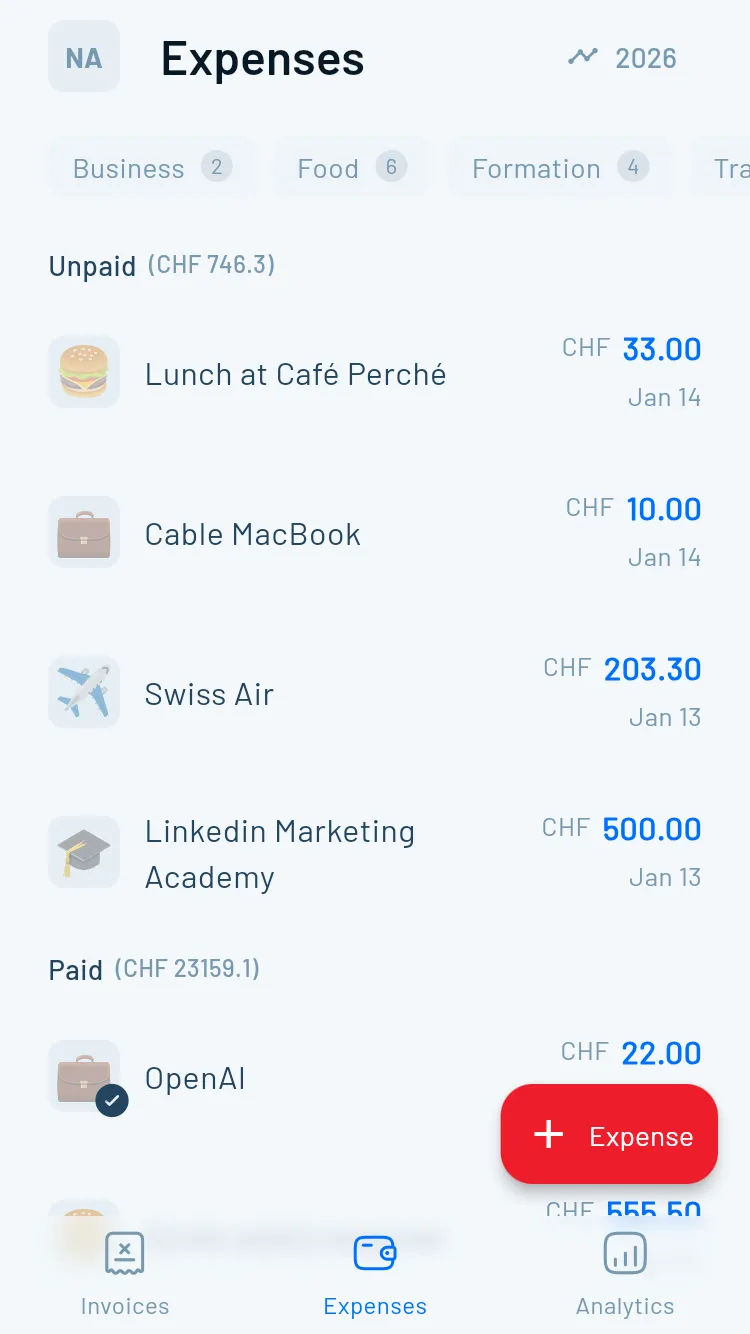

Simplifiez la gestion de vos frais de voyage

Gérer manuellement ses justificatifs de voyage, c'est fastidieux — et risqué si vous en perdez. Magic Heidi automatise tout : scan des tickets, catégorisation, rapports comptables et stockage sécurisé.

Conçu pour les

indépendants suisses

Magic Heidi comprend les spécificités fiscales suisses et vous aide à maximiser vos déductions légales.

Photo → données extraites par IA

Transport, repas, hébergement

Prêts pour votre fiduciaire

Justificatifs conservés 10 ans

Vos frais de voyage méritent une gestion professionnelle

Essayez Magic Heidi gratuitement et simplifiez votre comptabilité de voyage.

Dernière mise à jour : janvier 2025. Les taux et réglementations peuvent varier selon les cantons. Consultez un fiduciaire pour votre situation spécifique.