Come i Freelance Svizzeri Possono Massimizzare i Profitti nel 2026

Fai un ottimo lavoro. I tuoi clienti sono soddisfatti. Ma quando guardi il tuo conto in banca a fine anno, i numeri non riflettono il valore che hai creato. La maggior parte dei freelance svizzeri lascia soldi sul tavolo—non perché non lavorano abbastanza, ma perché si concentrano sulla conformità invece che sull'ottimizzazione.

Ti suona familiare?

Questa guida ti mostra come ribaltare la situazione. Copriremo tutto, dalla definizione di tariffe redditizie allo sfruttamento delle leggi fiscali svizzere a tuo vantaggio, con numeri specifici e strategie attuabili che puoi implementare immediatamente.

Capire la Tua Vera Redditività

Prima di poter massimizzare i profitti, devi sapere dove ti trovi realmente.

L'Umsatzrendite (margine di profitto) è la tua metrica più importante. Mostra quanto profitto generi per ogni franco svizzero di fatturato. Se la tua Umsatzrendite è del 20%, tieni 20 centesimi da ogni franco guadagnato.

Ecco la realtà: molti freelance svizzeri operano con margini del 10-15% quando potrebbero puntare al 25-35%.

Calcola il tuo margine di profitto attuale:

- Fatturato annuo totale: CHF _____

- Meno tutte le spese aziendali: CHF _____

- Meno tasse e contributi sociali (circa 20-30%): CHF _____

- Il tuo profitto effettivo: CHF _____

- Margine di profitto: (Profitto ÷ Fatturato) × 100

Se il tuo margine è sotto il 20%, c'è lavoro da fare. La buona notizia? Ogni punto percentuale di miglioramento aumenta direttamente il tuo reddito netto.

Ottimizzazione del Fatturato: Prezzi che Riflettono il Tuo Valore

È qui che la maggior parte dei freelance perde la partita prima ancora di iniziare.

Pricing Basato sul Valore

Fatti pagare in base al risultato, non al tempo. Un redesign di sito web che genera CHF 50'000 di fatturato aggiuntivo vale molto più di '40 ore a CHF 120/ora.'

Pricing a Progetto

Preventiva CHF 8'000 per il progetto completo, non tariffe orarie. Questo ti protegge dallo scope creep e premia l'efficienza.

Contratti di Retainer

Un cliente paga CHF 3'500 mensili per la tua disponibilità continuativa. Questo stabilizza il cash flow e spesso genera tariffe orarie effettive più alte.

Il Vantaggio Svizzero nel Pricing

L'alto costo della vita in Svizzera non è solo una spesa—è la giustificazione per i tuoi prezzi. I clienti svizzeri si aspettano di pagare tariffe premium perché qui la qualità ha un prezzo. Usa questo contesto culturale a tuo vantaggio.

Definire Tariffe Redditizie

Calcolo della tua tariffa oraria minima:

- Reddito annuo target: CHF 100'000

- Ore fatturabili (realistiche): 1'200 all'anno (non 2'080)

- Spese aziendali: CHF 15'000

- Tasse e contributi sociali: 25%

Tariffa minima: (CHF 100'000 + CHF 15'000) ÷ 0,75 ÷ 1'200 = CHF 128/ora

Nota che abbiamo diviso per 1'200 ore fatturabili, non per un anno lavorativo completo. Il lavoro amministrativo, lo sviluppo commerciale e le vacanze non sono fatturabili. Questa verifica previene la sottovalutazione.

Per Zurigo, Ginevra e Basilea, aggiungi il 20-30% per tenere conto del costo della vita più alto e delle tariffe di mercato.

Ottimizzazione Fiscale Strategica (Oltre le Deduzioni Base)

La legge fiscale svizzera offre vantaggi significativi per i lavoratori autonomi—se sai dove cercare.

Pilastro 3a: Il Tuo Moltiplicatore di Profitto

Contributo massimo 2025 senza cassa pensione: CHF 36'288

Questa non è solo una deduzione—è un acceleratore di profitto. Ecco perché:

Con CHF 100'000 di reddito imponibile a Zurigo, pagherai circa il 20-25% di aliquota fiscale effettiva. Contribuire il massimo di CHF 36'288 al pilastro 3a ti fa risparmiare circa CHF 7'000-9'000 in tasse immediate.

Inoltre, il tuo pilastro 3a cresce esentasse fino al prelievo. È l'interesse composto che lavora per te.

Azione immediata: Imposta bonifici mensili automatici di CHF 3'024 sul tuo conto pilastro 3a. Rendilo invisibile.

Deduzioni che la Maggior Parte dei Freelance Non Conosce

Spese per ufficio domestico: Se lavori da casa, deduci una quota proporzionale di affitto, utenze e internet. Uno spazio di lavoro dedicato di 15m² in un appartamento di 75m² significa che il 20% di questi costi è deducibile.

Formazione professionale: Quel corso online da CHF 2'500? Completamente deducibile. Conferenze di settore, certificazioni, libri rilevanti—tutto deducibile quando migliorano le tue competenze professionali.

Ammortamento attrezzature: Hai comprato un laptop da CHF 3'000? Deduci fino al 25% annualmente (CHF 750/anno per 4 anni). Per veicoli usati parzialmente per lavoro, deduci fino al 40% annualmente più i costi operativi proporzionali.

Abbonamenti coworking: CHF 400/mese per uno spazio di lavoro dedicato è completamente deducibile e spesso più conveniente che dichiarare l'ufficio domestico mantenendo la separazione professionale.

Abbonamenti software: Tutto, da Magic Heidi per la fatturazione ad Adobe Creative Cloud, conta come spesa aziendale.

Strategia di Riporto delle Perdite

Hai avuto un anno difficile? Le perdite aziendali possono essere riportate per sette anni per compensare i profitti futuri.

Questo significa che se investi pesantemente nello sviluppo aziendale o in attrezzature nel primo anno (creando una perdita fiscale), puoi compensarla con i profitti degli anni da due a otto. Il timing strategico delle spese importanti conta.

Padroneggiare l'IVA per il Profitto.

Non Solo per la Conformità.

La soglia IVA di CHF 100'000 non è solo un traguardo di conformità—è un'opportunità strategica.

I clienti possono recuperare l'IVA, quindi non influisce sulla tua competitività

Recupera l'8,1% di IVA sugli acquisti aziendali—CHF 405 indietro su un computer da CHF 5'000

Dichiara una volta all'anno invece che trimestralmente per fatturati fino a CHF 5M

Codici QR conformi alla normativa svizzera obbligatori per l'elaborazione istantanea dei pagamenti

Quando Registrarsi Volontariamente

Il consiglio standard è aspettare fino a raggiungere CHF 100'000. Il consiglio intelligente? Considera la registrazione volontaria prima se:

- Servi clienti B2B: Possono recuperare l'IVA, quindi non influisce sulla tua competitività

- Hai spese aziendali significative: Recuperare l'8,1% di IVA su un acquisto di computer da CHF 5'000 (CHF 405) si accumula

- Ti stai avvicinando alla soglia: Preparare i sistemi in anticipo previene la corsa all'ultimo momento

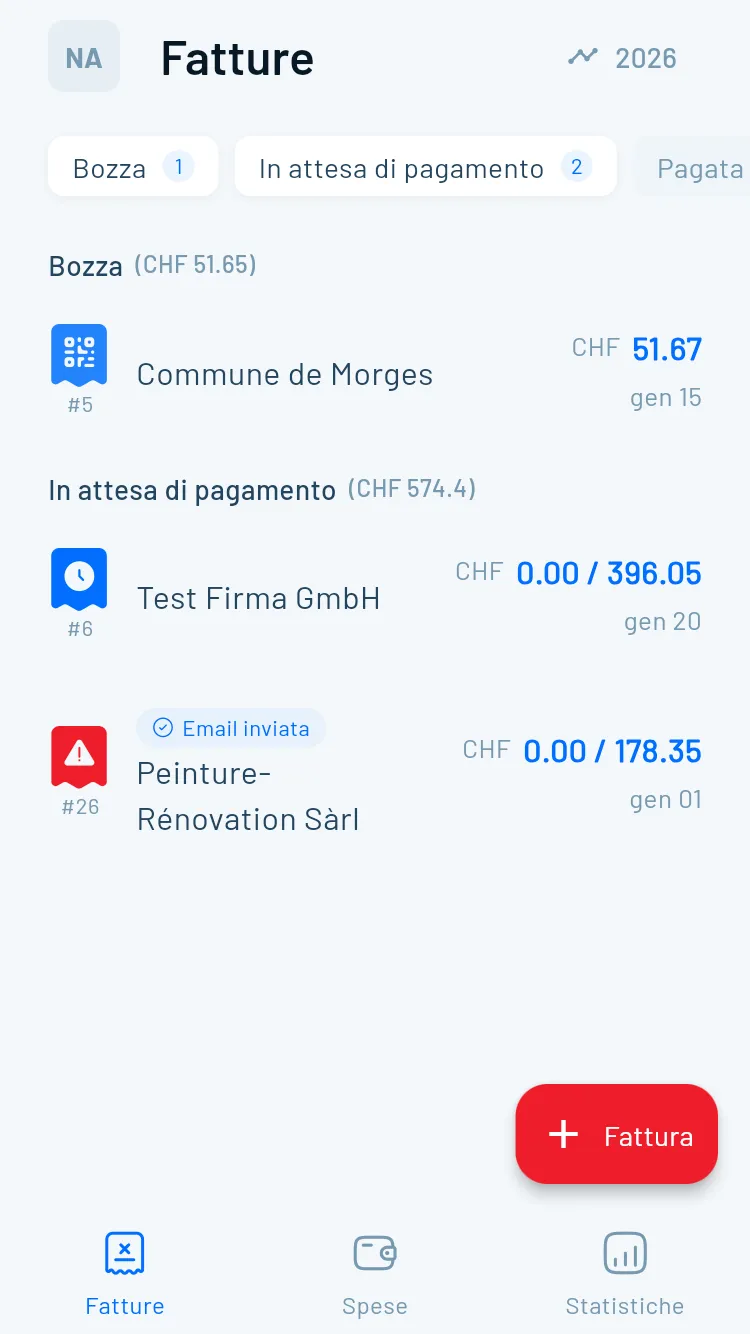

Fatturazione Conforme alla Normativa Svizzera

Le tue fatture devono includere:

- Il tuo nome e indirizzo completo

- Numero IVA (se registrato)

- Numero fattura univoco (sequenziale)

- Data fattura

- Descrizione chiara del servizio

- Aliquota IVA corretta applicata

- Sezione pagamento con codice QR (obbligatoria da ottobre 2022)

Le fatture QR si collegano direttamente al tuo IBAN, permettendo il pagamento istantaneo tramite app bancarie. Non sono opzionali—sono richieste dalla legge svizzera. Strumenti come Magic Heidi le generano automaticamente, garantendo la conformità senza formattazione manuale.

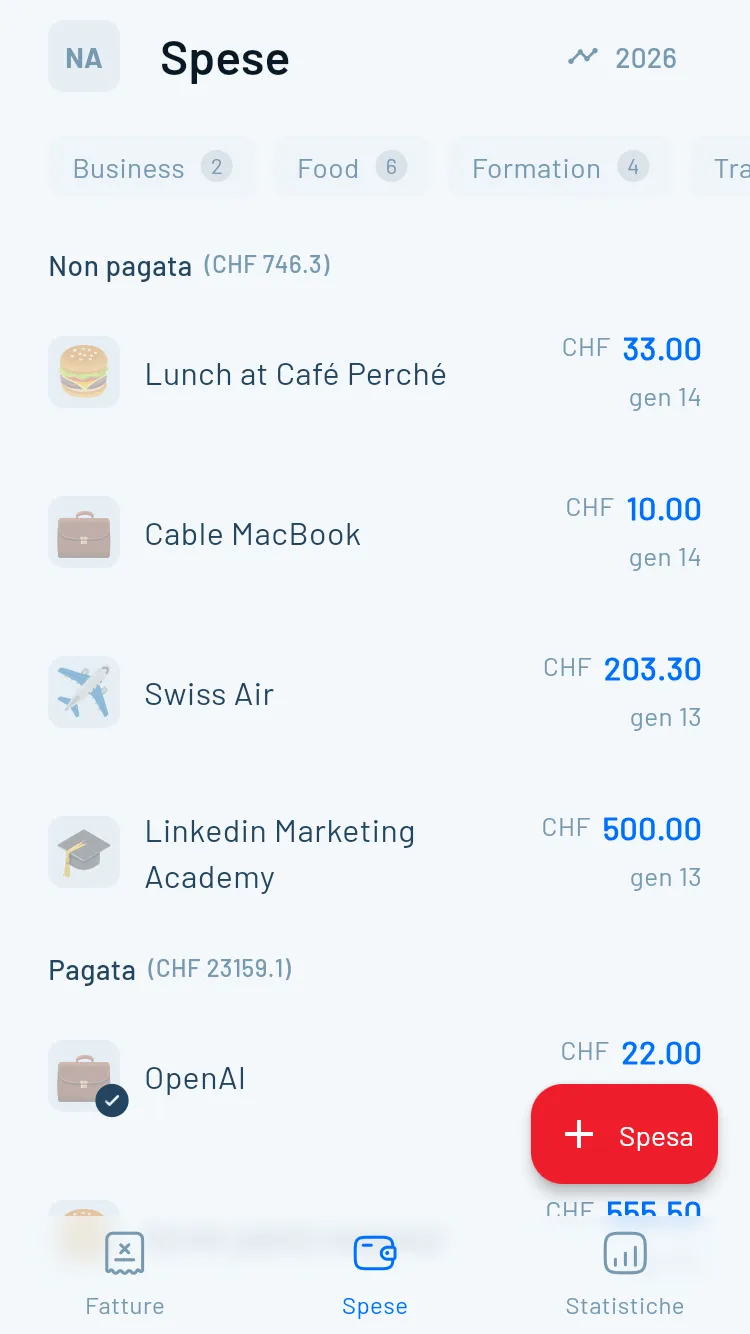

Tracciamento Spese Efficiente che Fa Risparmiare

Ogni spesa non tracciata è denaro lasciato sul tavolo. Il tracciamento manuale delle spese ti costa in due modi: tempo (la tua risorsa più preziosa) e deduzioni mancate (ricevute dimenticate).

Il Sistema a 3 Categorie

Categorizza le spese in tre gruppi:

Completamente deducibili: Costi aziendali diretti come pranzi con clienti, software, forniture per ufficio

Parzialmente deducibili: Articoli a uso misto come il telefono (stima la percentuale aziendale)

Non deducibili: Spese personali che non si qualificano

La chiave è la documentazione. Le autorità fiscali svizzere si aspettano ricevute e una chiara giustificazione aziendale per le deduzioni.

L'Automazione Salva il Profitto

Soluzioni moderne come lo scanner spese AI di Magic Heidi eliminano entrambi i problemi. Scatta una foto della ricevuta e il sistema estrae automaticamente importo, fornitore, data e categoria. Le tue spese mensili si organizzano da sole.

Questo conta perché perdere anche solo CHF 500/mese in deduzioni legittime ti costa CHF 6'000 all'anno—più il 20-30% di risparmio fiscale a cui stai rinunciando.

Migliorare il Cash Flow con una Fatturazione Intelligente

Essere redditizio sulla carta non significa nulla se i soldi non sono sul tuo conto.

Incentivi al Pagamento Anticipato

'2% di sconto se pagato entro 10 giorni' accelera il cash flow costando meno del finanziamento tradizionale.

Acconti sui Progetti

30-50% in anticipo ti protegge dai mancati pagamenti e finanzia le spese del progetto.

Fatturazione a Milestone

Per progetti più lunghi, fattura al completamento di milestone definite invece di aspettare la fine.

Solleciti Automatici

Un follow-up professionale ai giorni 30, 45 e 60 migliora i tassi di pagamento del 30-40%.

Termini di Pagamento che Funzionano

I termini di pagamento standard svizzeri sono 30 giorni. Puoi fare meglio con le strategie sopra.

Integrazione Bancaria per Monitoraggio in Tempo Reale

Riconciliare manualmente i pagamenti spreca ore ogni mese. L'integrazione bancaria diretta mostra le fatture pagate in tempo reale, dandoti visibilità accurata sul cash flow senza inserimento dati.

Gli strumenti che si sincronizzano con le banche svizzere eliminano il gioco di abbinamento tra pagamenti in entrata e fatture aperte.

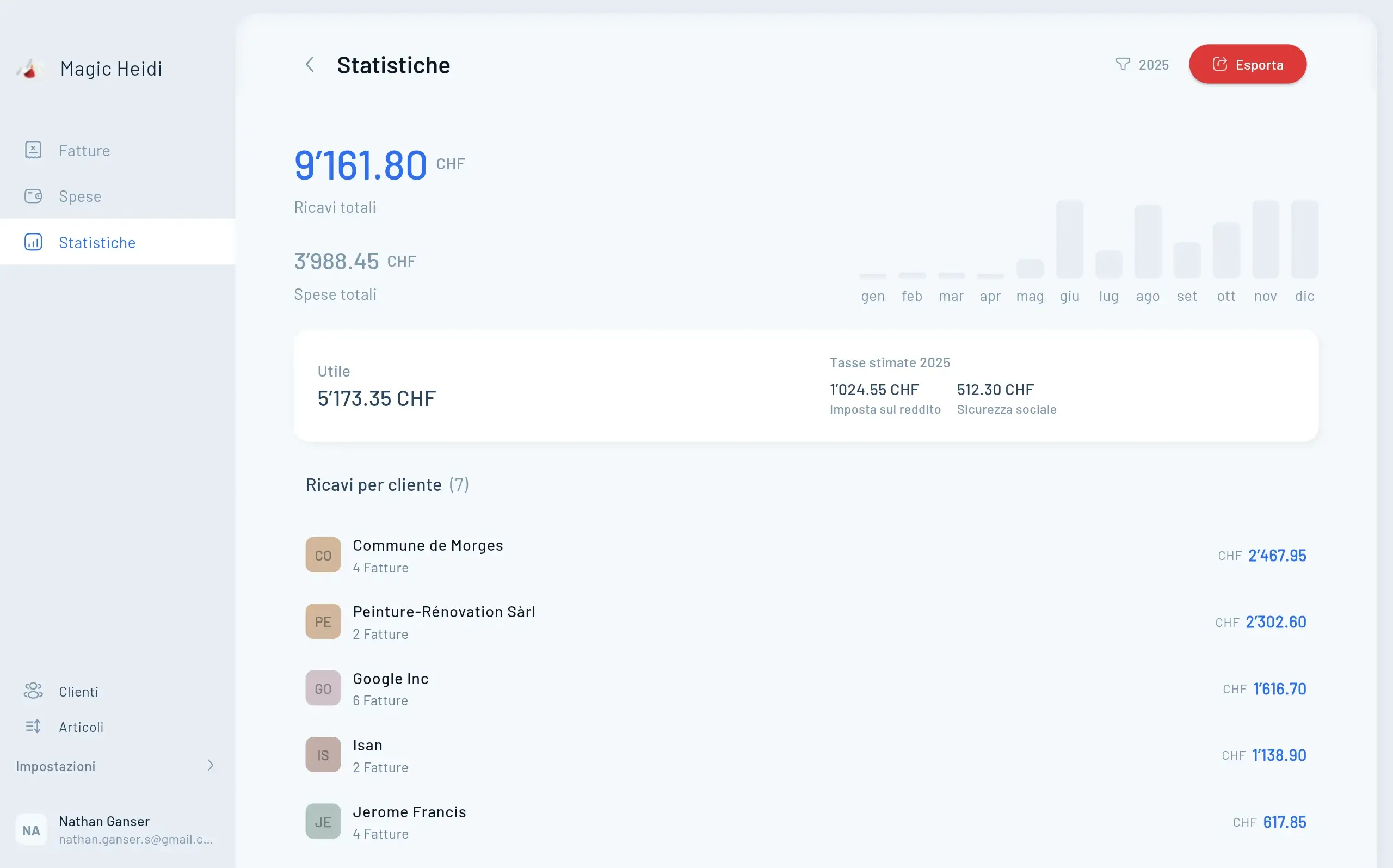

Metriche Finanziarie che Contano Davvero

Oltre al margine di profitto, monitora queste metriche trimestralmente:

Fatturato per Cliente

Calcola il fatturato totale da ogni cliente su 12 mesi. Scoprirai la regola 80/20 in azione: circa il 20% dei clienti genera l'80% del fatturato.

Decisione strategica: Concentra lo sviluppo commerciale sulla ricerca di più clienti come il tuo top 20%. Valuta se i clienti di fascia bassa valgono il carico amministrativo.

Tariffa Oraria Effettiva

Anche sul lavoro a progetto, calcola al contrario: Fatturato totale del progetto ÷ Ore effettivamente investite = Tariffa oraria effettiva

Questo rivela quali tipi di progetto massimizzano i tuoi guadagni e quali prosciugano la redditività.

DSO (Days Sales Outstanding)

Crediti totali ÷ (Fatturato annuo ÷ 365) = Giorni medi per incassare

La media svizzera è 30-45 giorni. Se superi i 60 giorni, il tuo follow-up dei pagamenti deve migliorare.

Milestone di Crescita e Struttura Aziendale

Man mano che la tua attività da freelance cresce, ottimizza la struttura legale per la massima redditività.

CHF 100'000: Il Punto Decisivo IVA

A questa soglia, la registrazione IVA diventa obbligatoria. Preparati tre mesi in anticipo configurando sistemi di fatturazione conformi, comprendendo i requisiti di dichiarazione e adeguando i prezzi se necessario.

- Configura fatturazione QR conforme

- Scegli dichiarazione trimestrale o annuale

- Adegua i prezzi per clienti B2C se necessario

- Implementa calcoli IVA automatici

CHF 100'000-150'000: Valuta la Sagl

Intorno a CHF 100'000 di utile netto stabile, i vantaggi fiscali di una società a responsabilità limitata diventano interessanti attraverso l'ottimizzazione stipendio/dividendo.

- Potenzialmente carico fiscale complessivo inferiore

- Chiara separazione beni personali/aziendali

- Maggiore credibilità con clienti più grandi

- Costi di costituzione circa CHF 2'000-3'000

CHF 500'000: Contabilità Completa Obbligatoria

Sotto questa soglia, la contabilità semplificata a partita semplice funziona. Sopra, la contabilità a partita doppia diventa obbligatoria—pianifica in anticipo questa transizione.

- Transizione dalla Milchbüechlirechnung

- Implementa contabilità a partita doppia

- Valuta di assumere un contabile professionista

- Aggiorna i sistemi di gestione finanziaria

Usare la Tecnologia Senza Complicare le Cose

Gli strumenti giusti amplificano il tuo profitto. Quelli sbagliati creano complessità costose.

Lo Stack Essenziale per Freelance Svizzeri

Fatturazione e gestione finanziaria: Strumenti costruiti appositamente per i requisiti svizzeri eliminano i rischi di conformità. Magic Heidi affronta specificamente gli standard di fatturazione svizzeri, le aliquote IVA e i requisiti del codice QR lavorando su tutti i tuoi dispositivi (iPhone, Android, Mac, Windows e web).

Conto pilastro 3a: Scegli tra soluzioni bancarie e assicurative in base alla tua tolleranza al rischio e orizzonte pensionistico.

Conto bancario aziendale: Mantieni le finanze aziendali e personali rigorosamente separate, anche come ditta individuale. Questo semplifica la contabilità e fornisce documentazione chiara per le autorità fiscali.

Efficienza con l'Intelligenza Artificiale

Il tempo speso in amministrazione è tempo non speso in lavoro fatturabile. L'automazione AI gestisce i compiti ripetitivi:

- Scansione e categorizzazione ricevute spese

- Inserimento dati fatture (compilazione automatica informazioni cliente)

- Riconciliazione pagamenti (abbinamento transazioni bancarie a fatture)

Ogni ora risparmiata sull'amministrazione equivale a un'ora fatturabile in più—o un'ora in più nella tua vita personale.

Accessibilità Multi-Piattaforma

I tuoi dati finanziari dovrebbero essere accessibili sia che tu sia alla scrivania, in riunione con un cliente o in viaggio. Le soluzioni cloud che si sincronizzano tra dispositivi ti assicurano di poter creare una fattura, registrare una spesa o controllare lo stato di un pagamento ovunque.

Questa flessibilità è particolarmente preziosa nella cultura aziendale mobile-first della Svizzera.

Il Tuo Piano d'Azione Boost Profitti in 90 Giorni

Trasforma le tue finanze da freelance in un trimestre con questo approccio sistematico.

Mese 1: Audit e Ottimizzazione

Calcola il margine di profitto attuale, rivedi tutte le spese, identifica le deduzioni mancate, configura il pilastro 3a e massimizza i contributi.

Mese 2: Strategia di Fatturato

Analizza il fatturato per cliente, calcola la tariffa minima, aumenta le tariffe del 15-20%, gestisci la transizione dei clienti esistenti, testa il pricing basato sul valore.

Mese 3: Sistemi e Automazione

Implementa fatturazione automatizzata, configura il tracciamento spese, crea template standardizzati, programma revisioni finanziarie trimestrali.

Impatto atteso: aumento del profitto del 10-20% senza lavorare più ore.

Prendi il Controllo del Tuo Futuro Finanziario

La differenza tra un freelance in difficoltà e uno di successo non è il talento—è la strategia.

Ora hai il framework:

- Prezzi basati sul valore, non solo sulle ore

- Ottimizza le tasse attraverso deduzioni legali e pianificazione intelligente

- Monitora le metriche che rivelano la vera redditività

- Automatizza l'amministrazione per recuperare tempo fatturabile

- Gestisci il cash flow proattivamente invece che reattivamente

Il mercato svizzero premia qualità e professionalità. Posizionati di conseguenza, implementa queste strategie sistematicamente e guarda la tua Umsatzrendite salire.

Inizia con un cambiamento questa settimana. Fai un audit dei tuoi prezzi. Configura l'automazione del pilastro 3a. Implementa un tracciamento spese adeguato. Ogni miglioramento si accumula nel tempo.

La tua competenza ha valore. Assicurati che le tue finanze lo riflettano.

Domande Frequenti

Quando esattamente devo registrarmi per l'IVA?

Devi registrarti per l'IVA quando il tuo fatturato annuo supera CHF 100'000, calcolato su base mobile di 12 mesi. Registrati proattivamente quando ti avvicini a CHF 90'000 per evitare la corsa. La registrazione volontaria è possibile sotto questa soglia se hai spese significative con IVA da recuperare.

Quali sono le aliquote IVA svizzere attuali per il 2025?

L'aliquota normale è l'8,1% (aumentata dal 7,7% il 1° gennaio 2024), l'aliquota ridotta per beni essenziali è il 2,6%, e l'aliquota speciale per l'alloggio è il 3,8%. La maggior parte dei servizi freelance rientra nell'aliquota normale dell'8,1%.

Quanto dovrei accantonare per le tasse come freelance svizzero?

Pianifica il 25-35% del reddito lordo a seconda del cantone e del livello di reddito totale. Questo include tasse federali, cantonali e comunali più circa il 10% per i contributi sociali (AVS/AI/IPG). Zurigo e Ginevra tipicamente si posizionano nella fascia alta; Zugo e Svitto nella fascia bassa.

Quali spese aziendali posso effettivamente dedurre?

Tutte le spese aziendali necessarie con documentazione adeguata: affitto ufficio o costi proporzionali dell'ufficio domestico, attrezzature, software, formazione professionale, viaggi di lavoro, intrattenimento clienti (entro limiti ragionevoli), assicurazioni, marketing e associazioni professionali. Nel dubbio, chiediti: 'È necessario per generare reddito?'

Dovrei contribuire al pilastro 3a come freelance?

Assolutamente. I freelance senza cassa pensione possono contribuire fino a CHF 36'288 annualmente (limite 2025), che è completamente deducibile dal reddito imponibile. Questo tipicamente fa risparmiare CHF 7'000-10'000 in tasse immediatamente mentre costruisce risparmi pensionistici che crescono esentasse.

Quando dovrei passare da ditta individuale a Sagl?

Considera questa transizione quando hai utili netti stabili superiori a CHF 100'000. A questo livello, i potenziali vantaggi fiscali dell'ottimizzazione stipendio/dividendo spesso superano la maggiore complessità amministrativa e i costi. Consulta un consulente fiscale svizzero per un'analisi personalizzata.

Come funzionano le fatture QR e perché sono obbligatorie?

Le fatture QR contengono un codice standardizzato collegato ai dettagli del tuo conto bancario, importo e numero di riferimento. I clienti semplicemente scansionano con la loro app bancaria per il pagamento istantaneo. Sono obbligatorie dal 1° ottobre 2022. Strumenti di fatturazione moderni come Magic Heidi le generano automaticamente.

Qual è la deduzione fiscale più comunemente dimenticata?

Le spese per l'ufficio domestico. Molti freelance lavorano da casa ma non deducono mai i costi proporzionali di affitto, utenze e internet. Se usi il 20% del tuo appartamento esclusivamente per lavoro, puoi dedurre il 20% di queste spese—potenzialmente CHF 3'000-6'000 in deduzioni aggiuntive annualmente.

Quale margine di profitto dovrei puntare come freelance svizzero?

Punta al 25-35% di margine di profitto netto (Umsatzrendite) dopo tutte le spese ma prima delle tasse personali. I freelance che offrono servizi dovrebbero puntare alla fascia alta. Sotto il 20% suggerisce opportunità di ottimizzazione di prezzi o spese.

Come posso migliorare il cash flow quando i clienti pagano in ritardo?

Implementa solleciti di pagamento automatici, offri incentivi al pagamento anticipato (2% di sconto per pagamento entro 10 giorni), richiedi acconti su grandi progetti (30-50% in anticipo) e usa la fatturazione a milestone. Gli strumenti con integrazione bancaria mostrano lo stato dei pagamenti in tempo reale.

Inizia a Massimizzare i Tuoi Profitti da Freelance Oggi

Unisciti a migliaia di freelance svizzeri che hanno trasformato le loro finanze con fatturazione intelligente, tracciamento spese e gestione IVA—tutto in un'unica piattaforma.