Numero IVA Svizzera: Quando i Freelancer Devono Registrarsi

La guida completa 2026 alla registrazione IVA svizzera, alla conformità e alla soglia di CHF 100'000 che ogni freelancer deve conoscere.

Se sei un freelancer svizzero con un fatturato vicino a CHF 100'000 annui, devi capire il numero IVA—prima che l'Amministrazione federale delle contribuzioni bussi alla tua porta.

Ecco cosa sbagliano la maggior parte dei freelancer: la soglia di CHF 100'000 non si calcola per anno solare. Si tratta di un periodo mobile di 12 mesi. Raggiungi quella cifra oggi e hai solo 30 giorni per registrarti. Se non rispetti questa scadenza, potresti dover pagare l'IVA retroattivamente fino a cinque anni.

Questa guida ti accompagna attraverso tutto: quando la registrazione diventa obbligatoria, come fare domanda, quali aliquote applicare e come rimanere in regola senza affogare nelle scartoffie.

Cos'è il Numero IVA?

Il numero IVA è il tuo numero di identificazione per l'imposta sul valore aggiunto svizzera. IVA sta per "Imposta sul Valore Aggiunto". Una volta registrato, sei autorizzato ad addebitare l'IVA sui tuoi servizi e a recuperare l'IVA sulle spese aziendali.

Il numero IVA si basa sul tuo IDI (Numero d'identificazione delle imprese)—un identificativo universale assegnato a ogni entità commerciale svizzera. Quando ti registri per l'IVA, il tuo IDI riceve il suffisso "IVA":

CHE-123.456.789 IVA

IDI vs. Numero IVA: La Differenza Chiave

- IDI: Il tuo numero di identificazione aziendale, utilizzato da tutti gli enti governativi

- Numero IVA: Il tuo IDI + suffisso "IVA", che prova la tua registrazione IVA

Pensa al tuo IDI come al passaporto della tua attività. Il numero IVA è il timbro doganale che ti permette di partecipare alle attività imponibili.

Nota linguistica: Usa "IVA" (italiano), "MWST" (tedesco) o "TVA" (francese) sulle fatture. Non usare mai "VAT"—non è legalmente riconosciuto in Svizzera.

Quando i Freelancer Devono Registrarsi per l'IVA

Comprendere la soglia di registrazione è fondamentale. Sbagliare può comportare sanzioni, pagamenti retroattivi e anni di problemi di conformità.

Soglia CHF 100'000

Registrazione obbligatoria quando il fatturato annuo supera CHF 100'000 da servizi imponibili30 Giorni per Registrarsi

Una volta superata la soglia, hai solo 30 giorni per presentare la domandaConta il Fatturato Mondiale

Dal 2018, conta il tuo fatturato globale—non solo quello svizzeroSoglia di Registrazione Obbligatoria

Devi registrarti per l'IVA quando il tuo fatturato annuo da servizi imponibili supera:

- CHF 100'000 per la maggior parte dei freelancer

- CHF 150'000 per organizzazioni non profit e associazioni sportive

Dettaglio cruciale: Si calcola su un periodo mobile di 12 mesi, non per anno solare.

Supponiamo che tu abbia avviato la tua attività freelance a marzo 2025. A gennaio 2026, hai guadagnato CHF 105'000 negli ultimi 10 mesi. Hai superato la soglia. Il conto alla rovescia inizia—hai 30 giorni per registrarti.

La Regola dei 30 Giorni che i Freelancer Ignorano

Una volta superati i CHF 100'000, devi presentare la registrazione IVA entro 30 giorni. L'elaborazione richiede circa 2-4 settimane. Considera questo nei tuoi tempi.

Cosa succede se non rispetti la scadenza?

L'Amministrazione federale delle contribuzioni può:

- Imporre sanzioni per mancata conformità

- Richiedere pagamenti IVA retroattivi fino a 5 anni

- Addebitare interessi sugli importi non versati

Regola del Fatturato Mondiale (Importante per Freelancer Internazionali)

Dal 2018, la soglia considera il tuo fatturato annuo globale, non solo le entrate svizzere.

Esempio: Sei un consulente tedesco che guadagna €300'000 annui nel mondo. Ottieni il tuo primo cliente svizzero per CHF 5'000. Sei soggetto all'IVA dal primo franco svizzero perché il tuo fatturato mondiale supera CHF 100'000.

Questo coglie di sorpresa molti freelancer internazionali.

Conviene Registrarsi Sotto i CHF 100'000?

I freelancer sotto la soglia possono registrarsi volontariamente. Ma vale il carico amministrativo?

Deduzione Imposta Precedente

Recupera l'8,1% di IVA sulle spese aziendali come attrezzature, software e servizi professionali

Credibilità Professionale

Molti clienti aziendali si aspettano fornitori registrati IVA per progetti importanti

Preparazione al Futuro

Evita la corsa quando raggiungi CHF 100'000 durante un progetto con un cliente importante

Posizionamento Competitivo

I clienti B2B possono recuperare la tua IVA, rendendo i tuoi prezzi competitivi

Svantaggi da Considerare

1. Carico Amministrativo

- Dichiarazioni IVA trimestrali (o semestrali se l'imposta è inferiore a CHF 4'000)

- Conservazione dettagliata dei documenti per 10 anni

- Tracciamento separato di IVA a monte e a valle

2. Gestione del Flusso di Cassa

Incassi l'IVA dai clienti ma devi versarla trimestralmente alle autorità. Se un cliente paga in ritardo, devi comunque versare l'IVA nei tempi previsti.

3. Impegno Minimo

La registrazione volontaria deve essere mantenuta per almeno un anno solare completo. Non puoi cancellarti anticipatamente perché è diventato scomodo.

Schema Decisionale: Quando Conviene la Registrazione Volontaria

Registrati volontariamente se:

- Le tue spese aziendali superano CHF 15'000 annui

- La maggior parte dei clienti sono aziende registrate IVA (possono recuperare la tua IVA)

- Prevedi una crescita verso CHF 100'000 entro 12-18 mesi

Evita la registrazione volontaria se:

- Le tue spese sono minime (sotto CHF 10'000)

- Servi principalmente consumatori privati (B2C)

- La complessità amministrativa supera i benefici fiscali

Come Registrarsi per il Numero IVA

La procedura di registrazione è semplice se hai i documenti giusti. Ecco esattamente cosa devi fare.

Passo 1: Ottieni il Tuo IDI

Prima di richiedere la registrazione IVA, ti serve un IDI. Registrati presso il registro di commercio cantonale quando costituisci la tua attività.

Formato: CHE-123.456.789

Passo 2: Raccogli le Informazioni Necessarie

Prepara questi dati:

- Il tuo numero IDI

- Documento d'identità (passaporto o carta d'identità)

- Descrizione dell'attività commerciale

- Fatturato annuo stimato

- Indirizzo commerciale

- Coordinate bancarie

Passo 3: Presenta la Domanda

Opzione 1: Online (Consigliata)

Registrati attraverso il portale ESTV SuisseTax. La domanda online è più veloce e fornisce conferma immediata.

Opzione 2: Per Posta

Scarica il modulo di registrazione dal sito dell'Amministrazione federale delle contribuzioni e invialo a:

Amministrazione federale delle contribuzioni AFC

Divisione principale IVA

Schwarztorstrasse 50

3003 Berna

Passo 4: Attendi l'Elaborazione

Tempistiche: 2-4 settimane se la domanda è completa. Le domande incomplete richiedono più tempo.

Riceverai:

- Lettera di conferma ufficiale

- Il tuo numero IVA (IDI + suffisso IVA)

- Istruzioni per le dichiarazioni

Passo 5: Aggiorna i Tuoi Sistemi

Una volta registrato:

- Aggiungi il numero IVA a tutti i modelli di fattura

- Aggiorna il tuo sito web e la firma email

- Informa i clienti esistenti delle modifiche alle tariffe

- Adegua il tuo sistema contabile

Consiglio: Usa la fatturazione conforme IVA di Magic Heidi per calcolare e visualizzare automaticamente l'IVA corretta su ogni fattura.

Aliquote IVA Svizzera 2026

La Svizzera applica diverse aliquote IVA a seconda del tipo di beni o servizi. Capire quale aliquota si applica ai tuoi servizi è essenziale per la conformità.

La maggior parte dei servizi freelance: consulenza, design, sviluppo software, marketing

Beni essenziali: alimentari, bevande analcoliche, libri, giornali, medicinali

Solo servizi di alloggio: hotel, B&B, affitti vacanze

Esportazioni fuori dalla Svizzera e servizi internazionali a imprese non svizzere

Aliquota Normale: 8,1% (Più Comune)

Si applica alla maggior parte dei servizi freelance:

- Consulenza e servizi professionali

- Design e lavoro creativo

- Sviluppo software

- Servizi di marketing

- Corsi online e prodotti digitali

- Compenso servizio: CHF 5'000

- IVA (8,1%): CHF 405

- Totale: CHF 5'405

Esenzioni (Nessuna IVA Addebitata)

Alcuni servizi sono esenti da IVA:

- Servizi sanitari e medici

- Corsi formativi e formazione

- Servizi assicurativi e finanziari

- Affitti immobiliari (residenziali)

Importante: Se i tuoi servizi sono esenti, non puoi registrarti per l'IVA né recuperare l'imposta precedente.

Prossime Modifiche: Aumento Aliquota 2028

L'aliquota normale è prevista in aumento dall'8,1% all'8,8% nel 2028, in attesa di approvazione parlamentare. Questo aumento, originariamente previsto per il 2026, è stato posticipato. Rimani aggiornato attraverso l'Amministrazione federale delle contribuzioni.

Come Addebitare l'IVA ai Clienti

Ogni fattura IVA deve rispettare requisiti svizzeri rigorosi. Omettere qualsiasi elemento richiesto può invalidare la fattura e complicare la dichiarazione IVA.

Requisiti della Fattura

Ogni fattura IVA deve includere:

- Nome e indirizzo completo della tua attività

- Nome e indirizzo del cliente

- Numero fattura univoco (sequenziale)

- Data fattura

- Descrizione dettagliata dei servizi

- Importo netto (prima dell'IVA)

- Aliquota IVA applicabile (8,1%)

- Importo IVA in CHF

- Importo totale IVA inclusa

- Il tuo numero IVA: CHE-XXX.XXX.XXX IVA

- Termini di pagamento e data di scadenza

Formati di Visualizzazione del Numero IVA

Usa il formato corrispondente alla lingua della tua attività:

- Italiano: CHE-123.456.789 IVA

- Tedesco: CHE-123.456.789 MWST

- Francese: CHE-123.456.789 TVA

Non usare mai "VAT" come suffisso—non è legalmente riconosciuto.

B2B vs. B2C: Regole Diverse

B2B (Business to Business) in Svizzera:

- Addebita sempre l'8,1% di IVA

- Indica chiaramente l'IVA in fattura

B2C (Business to Consumer) in Svizzera:

- Addebita l'8,1% di IVA

- I consumatori non possono recuperare questa IVA

B2B Internazionale (Inversione Contabile):

- Nessuna IVA svizzera addebitata

- Si applica l'IVA del paese del cliente (meccanismo di inversione contabile)

- Nota in fattura: "Esente IVA - si applica inversione contabile"

- Ottieni il numero IVA del cliente per la documentazione

B2C Internazionale:

- Regole complesse a seconda del tipo di servizio e ubicazione del cliente

- I servizi digitali possono attivare obblighi IVA locali

- Consulta un consulente fiscale per vendite B2C internazionali ricorrenti

Prezzi: IVA Inclusa vs. Esclusa

Prezzo IVA esclusa (consigliato per B2B):

- Servizio: CHF 2'000

- IVA 8,1%: CHF 162

- Totale: CHF 2'162

Prezzo IVA inclusa (talvolta usato per B2C):

- Totale: CHF 2'162 (di cui CHF 162 IVA)

Chiarisci la struttura dei prezzi in preventivi e contratti per evitare confusione.

Dichiarare e Pagare l'IVA

Comprendere i tuoi obblighi di rendicontazione e le scadenze di pagamento è essenziale per evitare sanzioni e interessi.

Dichiarazione Trimestrale

Calendario standard per la maggior parte dei freelancer con quattro periodi di rendicontazione all'anno

Dichiarazione Semestrale

Disponibile se il debito fiscale annuo resta sotto CHF 4'000

Metodo Effettivo

Calcola in base alle transazioni e spese effettive per massimizzare le deduzioni

Metodo Aliquota Saldo

Applica un'aliquota forfettaria di settore al fatturato per calcoli semplificati

Frequenza di Dichiarazione

Scegli il tuo calendario di dichiarazione:

Trimestrale (più comune):

- T1: Gennaio - Marzo (scadenza 31 maggio)

- T2: Aprile - Giugno (scadenza 31 agosto)

- T3: Luglio - Settembre (scadenza 30 novembre)

- T4: Ottobre - Dicembre (scadenza 28 febbraio)

Semestrale:

- Disponibile se il debito fiscale annuo è inferiore a CHF 4'000

- S1: Gennaio - Giugno (scadenza 31 agosto)

- S2: Luglio - Dicembre (scadenza 28 febbraio)

Due Metodi Contabili

1. Metodo Effettivo (Conteggio effettivo)

Calcola l'IVA sulle transazioni effettive:

- Imposta a valle: IVA incassata dai clienti

- Imposta precedente: IVA pagata sulle spese aziendali

- IVA netta dovuta: Imposta a valle meno imposta precedente

Esempio:

- Fatturato T1: CHF 30'000

- Imposta a valle (8,1%): CHF 2'430

- Spese aziendali: CHF 8'000

- Imposta precedente (8,1%): CHF 648

- IVA da versare: CHF 1'782

Ideale per: Freelancer con spese aziendali significative.

2. Metodo Aliquota Saldo (Saldosteuersatz)

Applica un'aliquota forfettaria al tuo fatturato in base al tuo settore. L'aliquota tiene già conto delle deduzioni tipiche dell'imposta precedente.

Esempio aliquota per consulenti: 5,7% del fatturato totale (IVA inclusa)

Vantaggi:

- Calcoli più semplici

- Meno burocrazia

Svantaggi:

- Potresti pagare di più se hai spese elevate

- Meno flessibile

Ideale per: Freelancer con spese minime e modelli di business semplici.

Scadenze di Pagamento

Il pagamento è dovuto 60 giorni dopo la fine di ogni periodo di rendicontazione.

Conseguenze del ritardo:

- 5% di mora sull'importo dovuto

- Interessi di mora (attualmente 4,5% annuo)

- Possibili azioni legali

Imposta promemoria o pagamenti automatici per evitare sanzioni.

Conformità IVA e Conservazione Documenti

L'Amministrazione federale delle contribuzioni richiede documentazione meticolosa. Ecco cosa devi conservare per essere pronto a un controllo.

Conservazione Documenti 10 Anni

Conserva tutti i documenti relativi all'IVA per un decennio intero. L'AFC può controllare qualsiasi periodo entro questi 10 anni.

- Tutte le fatture emesse e ricevute

- Estratti conto e conferme di pagamento

- Ricevute spese e documentazione IVA

- Contratti, accordi e corrispondenza

Regole Deduzione Imposta Precedente

Comprendi esattamente cosa qualifica per il recupero IVA per massimizzare le tue deduzioni legittime.

- Attrezzature e mobili per ufficio

- Abbonamenti software e strumenti

- Servizi professionali (contabilità, legali)

- Viaggi di lavoro e pasti documentati

Fattori di Rischio Controllo

Certi schemi aumentano il rischio di controllo. Sappi cosa attira l'attenzione dell'AFC.

- Deduzioni imposta precedente insolitamente alte

- Fluttuazioni significative del fatturato

- Dichiarazioni IVA in ritardo o mancanti

- Fattori di rischio specifici del settore

Cosa Qualifica per la Deduzione dell'Imposta Precedente?

Puoi recuperare l'IVA su:

Spese aziendali ammissibili:

- Attrezzature e mobili

- Software e abbonamenti

- Servizi professionali (contabilità, legali)

- Marketing e pubblicità

- Pasti di lavoro (con documentazione adeguata)

- Spazi coworking o affitto ufficio

- Viaggi di lavoro in Svizzera

Non ammissibili:

- Quota uso privato di beni a uso misto

- Spese di intrattenimento

- Regali oltre certe soglie

- Acquisto auto (regole speciali)

Regola uso misto: Se usi qualcosa sia per affari che per uso privato (come un ufficio in casa), puoi dedurre solo la quota aziendale. Conserva registri dettagliati che dimostrino la percentuale di uso aziendale.

Rimanere in Regola Senza Stress

Il tracciamento manuale dell'IVA è noioso e soggetto a errori. Un singolo errore di calcolo può innescare un controllo. Magic Heidi automatizza la conformità IVA svizzera per i freelancer.

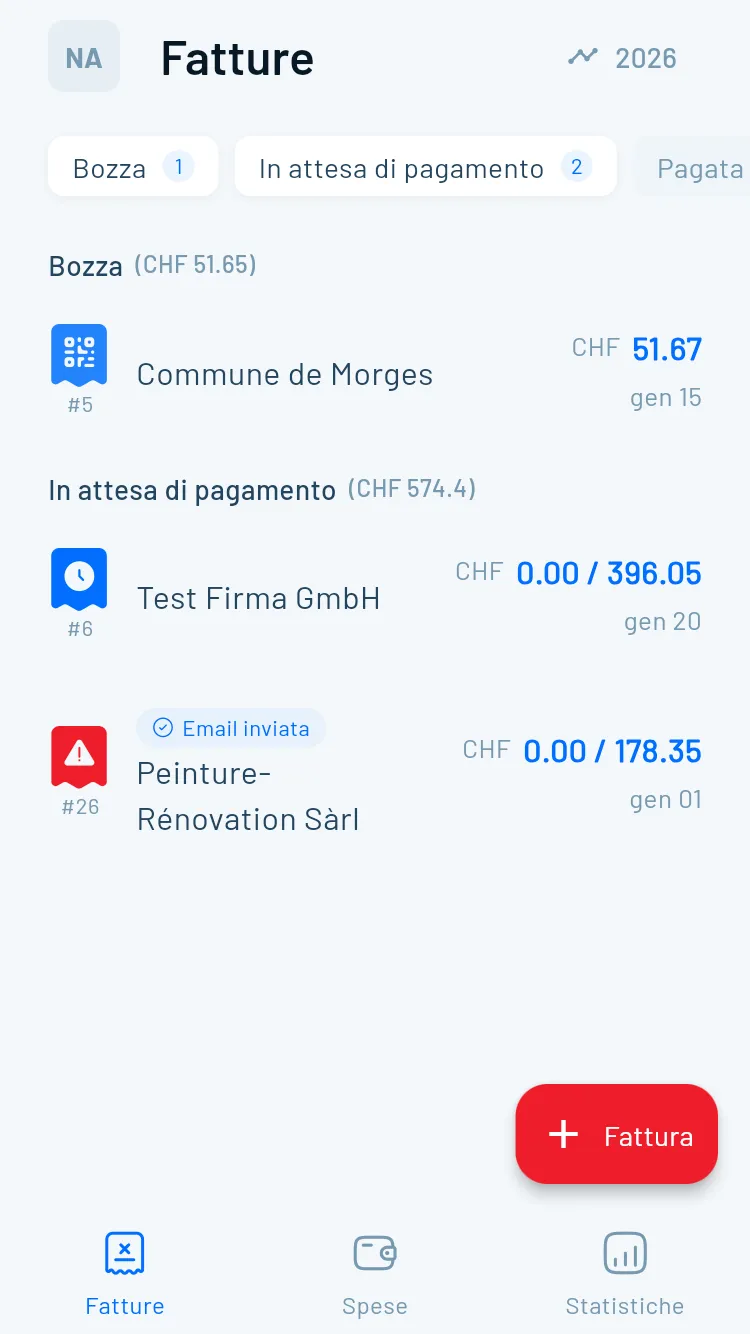

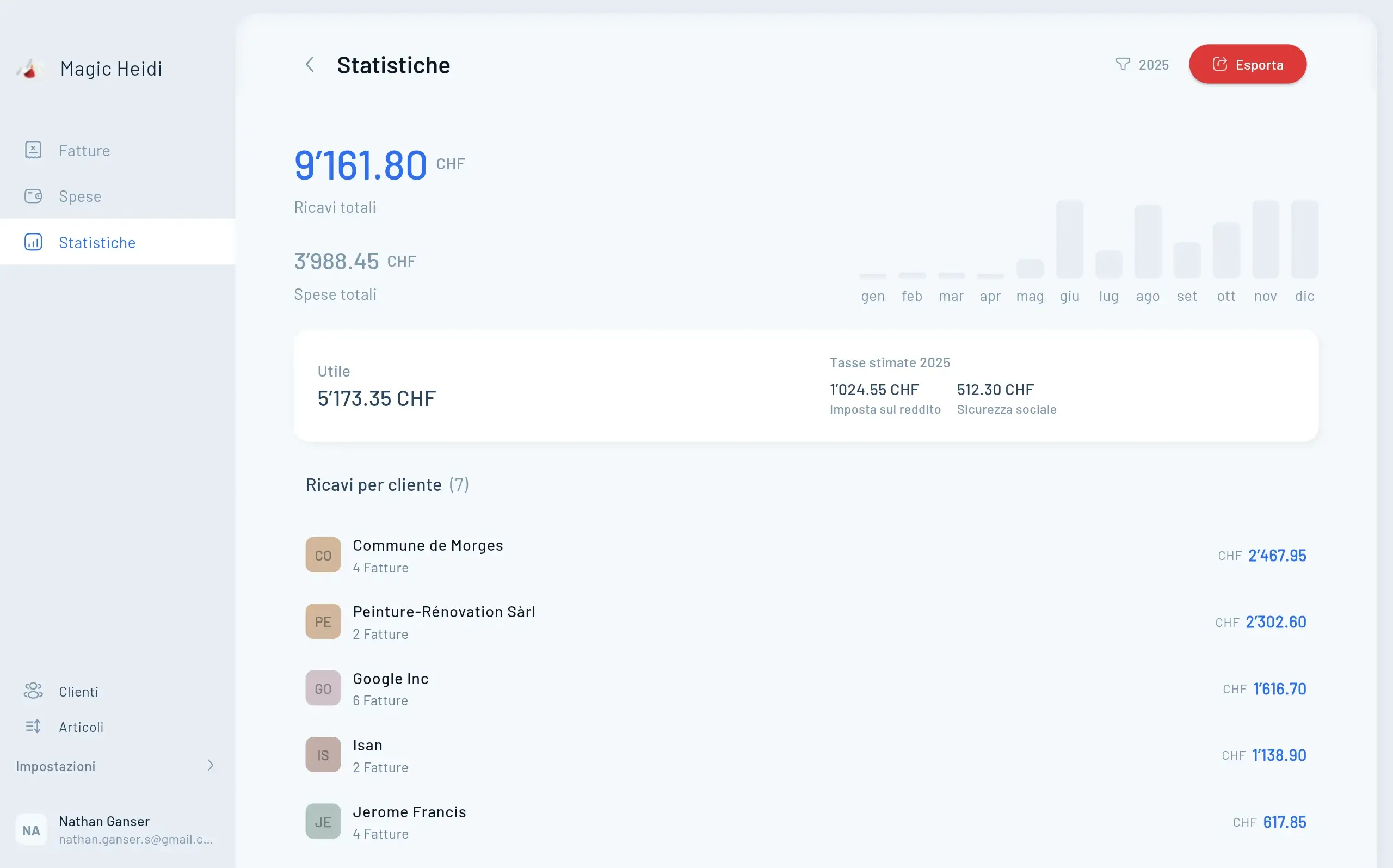

Magic Heidi Semplifica l'IVA per i Freelancer

Automatizza la tua conformità IVA svizzera con fatturazione predisposta per l'IVA, tracciamento spese con IA e reportistica in tempo reale su tutti i tuoi dispositivi.

- 🧾Fatturazione Conforme IVA

Aggiunge automaticamente l'8,1% di IVA con il tuo numero IVA sulle fatture QR

- 📸Scansione Spese con IA

Scansiona ricevute ed estrai gli importi IVA automaticamente con l'IA mobile

- 📊Report IVA in Tempo Reale

Visualizza la tua posizione IVA attuale in qualsiasi momento con riepiloghi trimestrali

- 🏦Integrazione Bancaria

Importa transazioni e abbina automaticamente i pagamenti alle fatture

- Fattura #3

Magic Heidi

CHF 500

Jan 29

- Fattura #2

Webbiger LTD

CHF 2000

Jan 24

- Fattura #1

John Doe

CHF 600

Jan 20

Perché i Freelancer Scelgono Magic Heidi per l'IVA

Magic Heidi elimina i grattacapi dell'IVA:

- Fatturazione Conforme IVA: Aggiunge automaticamente l'8,1% di IVA alle fatture con il tuo numero IVA visualizzato correttamente

- Modelli Multilingue: Genera fatture in tedesco, francese, italiano o inglese

- Tracciamento Spese con IA: Scansiona ricevute ed estrai gli importi IVA istantaneamente con l'IA mobile

- Riconoscimento Imposta Precedente: Categorizza automaticamente le spese deducibili e non

- Report IVA in Tempo Reale: Visualizza il riepilogo imposta a valle vs. imposta precedente in qualsiasi momento

- Riepiloghi Dichiarazione Trimestrale: Esporta report pronti da inviare all'AFC o al tuo commercialista

- Integrazione Estratti Conto: Importa transazioni e riconcilia automaticamente i pagamenti IVA

- Multipiattaforma: iPhone, Android, Mac, Windows e web—tutto sincronizzato

I freelancer svizzeri che usano Magic Heidi completano la dichiarazione IVA trimestrale in meno di 15 minuti.

I freelancer che usano Magic Heidi dedicano il 75% di tempo in meno alla burocrazia IVA e riducono gli errori del 95%.

Freelance Internazionale: Regole IVA Speciali

Il lavoro freelance internazionale aggiunge complessità all'IVA. Ecco cosa devi sapere quando lavori con clienti UE e globali.

Vendite B2B UE

Nessuna IVA svizzera addebitata. Si applica l'inversione contabile—verifica il numero IVA UE del cliente

Vendite B2C UE

Nessuna IVA svizzera, ma potrebbero scattare obblighi IVA nel paese dell'acquirente per servizi digitali

Internazionale Non-UE

Generalmente nessuna IVA svizzera. Documenta la natura aziendale e il luogo di prestazione del servizio

Importazione Servizi

Auto-valuta l'IVA svizzera se il fornitore estero non è registrato IVA in Svizzera

Vendere a Imprese UE

Vendite B2B a società UE:

- Nessuna IVA svizzera addebitata

- Si applica l'inversione contabile (il cliente paga l'IVA nel suo paese)

- Verifica il numero IVA UE del cliente

- Conserva prova del luogo di prestazione del servizio

Obbligatorio in fattura:

- Numero IVA UE del cliente

- Nota: "Esente IVA - meccanismo di inversione contabile"

Vendere a Consumatori UE

Vendite B2C a consumatori UE:

- Nessuna IVA svizzera addebitata

- Potrebbero scattare obblighi IVA nel paese dell'acquirente

- Si applicano le soglie IVA UE per i servizi digitali

- Considera la registrazione allo sportello unico UE (OSS) se hai vendite B2C UE significative

Vendere Fuori dall'UE

B2B internazionale:

- Generalmente nessuna IVA svizzera

- Documenta la natura aziendale del cliente

B2C internazionale:

- Nessuna IVA svizzera sulla maggior parte dei servizi

- Documentazione di esportazione richiesta per le merci

Acquistare dall'Estero

Importazione di servizi dall'estero:

- Potresti dover auto-valutare l'IVA svizzera

- Si applica se il fornitore estero non è registrato IVA in Svizzera

- Riporta nella tua dichiarazione IVA

Domande Frequenti sul Numero IVA

Quanto tempo ci vuole per ricevere il numero IVA?

L'elaborazione richiede 2-4 settimane dopo aver presentato una domanda completa. Le domande incomplete allungano i tempi. Fai domanda con anticipo rispetto a quando devi emettere la prima fattura con IVA.

Posso dedurre l'IVA sulle spese prima della registrazione?

Sì, ma con limiti. Puoi recuperare l'imposta precedente sulle spese sostenute fino a 6 mesi prima della data di registrazione IVA, a condizione di aver conservato la documentazione adeguata.

Cosa succede se scendo temporaneamente sotto i CHF 100'000?

Una volta registrato, non puoi cancellarti immediatamente. Devi restare registrato per l'intero anno solare. Dopo puoi richiedere la cancellazione se il fatturato resta sotto CHF 100'000.

Devo addebitare l'IVA ai clienti stranieri?

Clienti B2B stranieri: Di solito nessuna IVA svizzera (si applica l'inversione contabile). Clienti B2C stranieri: Dipende dal tipo di servizio e ubicazione. Documenta sempre il paese e lo status aziendale del cliente.

Cosa succede se dimentico di addebitare l'IVA?

Sei comunque responsabile dell'importo IVA verso le autorità. Non puoi aggiungere retroattivamente l'IVA a una fattura a meno che non sia esplicitamente concordato con il cliente. Molti freelancer assorbono questo costo—un errore costoso.

Posso passare dalla dichiarazione trimestrale a semestrale?

Sì, ma la tempistica conta. Devi richiedere il cambio alla fine di un periodo di rendicontazione. La dichiarazione semestrale è disponibile solo se il tuo debito IVA annuo resta sotto CHF 4'000.

Padroneggia l'IVA, Senza Stress

Unisciti a oltre 15'000 freelancer svizzeri che hanno automatizzato la gestione dell'IVA con Magic Heidi. Inizia oggi la prova gratuita.

I Tuoi Prossimi Passi

Ecco il tuo piano d'azione in base alla tua situazione:

Se ti stai avvicinando ai CHF 100'000:

- Monitora mensilmente il tuo fatturato mobile a 12 mesi

- Imposta un promemoria 3 mesi prima di raggiungere CHF 100'000

- Prepara ora i documenti per la registrazione

- Passa a Magic Heidi per il tracciamento automatico dell'IVA

Se stai valutando la registrazione volontaria:

- Calcola le tue spese aziendali annuali

- Stima la potenziale deduzione dell'imposta precedente (8,1% delle spese)

- Confronta con l'impegno amministrativo

- Consulta un consulente fiscale svizzero se hai dubbi

- Usa Magic Heidi per minimizzare il carico amministrativo

Se sei già registrato:

- Rivedi il tuo attuale processo di dichiarazione IVA

- Assicurati che tutte le fatture mostrino correttamente il tuo numero IVA

- Verifica di richiedere tutte le deduzioni di imposta precedente ammissibili

- Imposta promemoria sul calendario per le scadenze trimestrali

- Automatizza con Magic Heidi per ridurre gli errori

Il numero IVA non è solo una formalità fiscale—è uno strumento per deduzioni fiscali legittime e credibilità professionale. Padroneggialo e risparmierai migliaia di franchi in tasse rimanendo pienamente in regola.

Pronto a semplificare la gestione dell'IVA svizzera? Inizia la tua prova gratuita di Magic Heidi oggi e unisciti a oltre 15'000 freelancer svizzeri che hanno automatizzato la gestione dell'IVA.