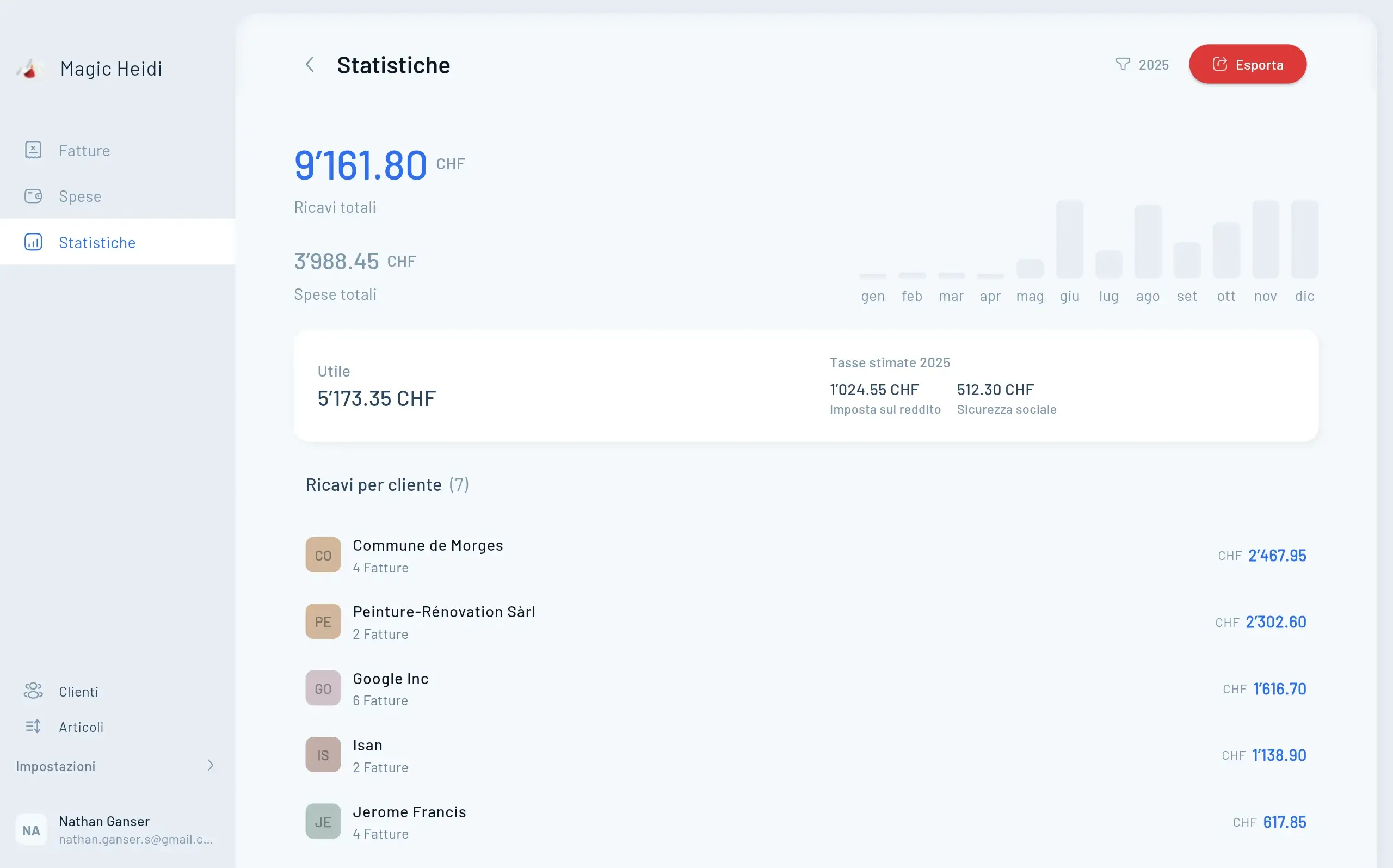

Oltre CHF 500'000 di fatturato annuo, la contabilità in partita doppia diventa obbligatoria per le ditte individuali. Ma anche sotto questa soglia, può essere vantaggiosa. Ecco cosa devi sapere.

La partita doppia è un sistema contabile in cui ogni transazione coinvolge almeno due conti. Si basa sull'equazione fondamentale:

Attività = Passività + Patrimonio Netto

Ogni transazione viene registrata usando dare e avere:

- Le registrazioni in Dare appaiono sul lato sinistro di un conto

- Le registrazioni in Avere appaiono sul lato destro di un conto

| Tipo di Conto | Dare Aumenta | Avere Aumenta |

|---|

| Attività | Si | |

| Costi | Si | |

| Passività | | Si |

| Patrimonio Netto | | Si |

| Ricavi | | Si |

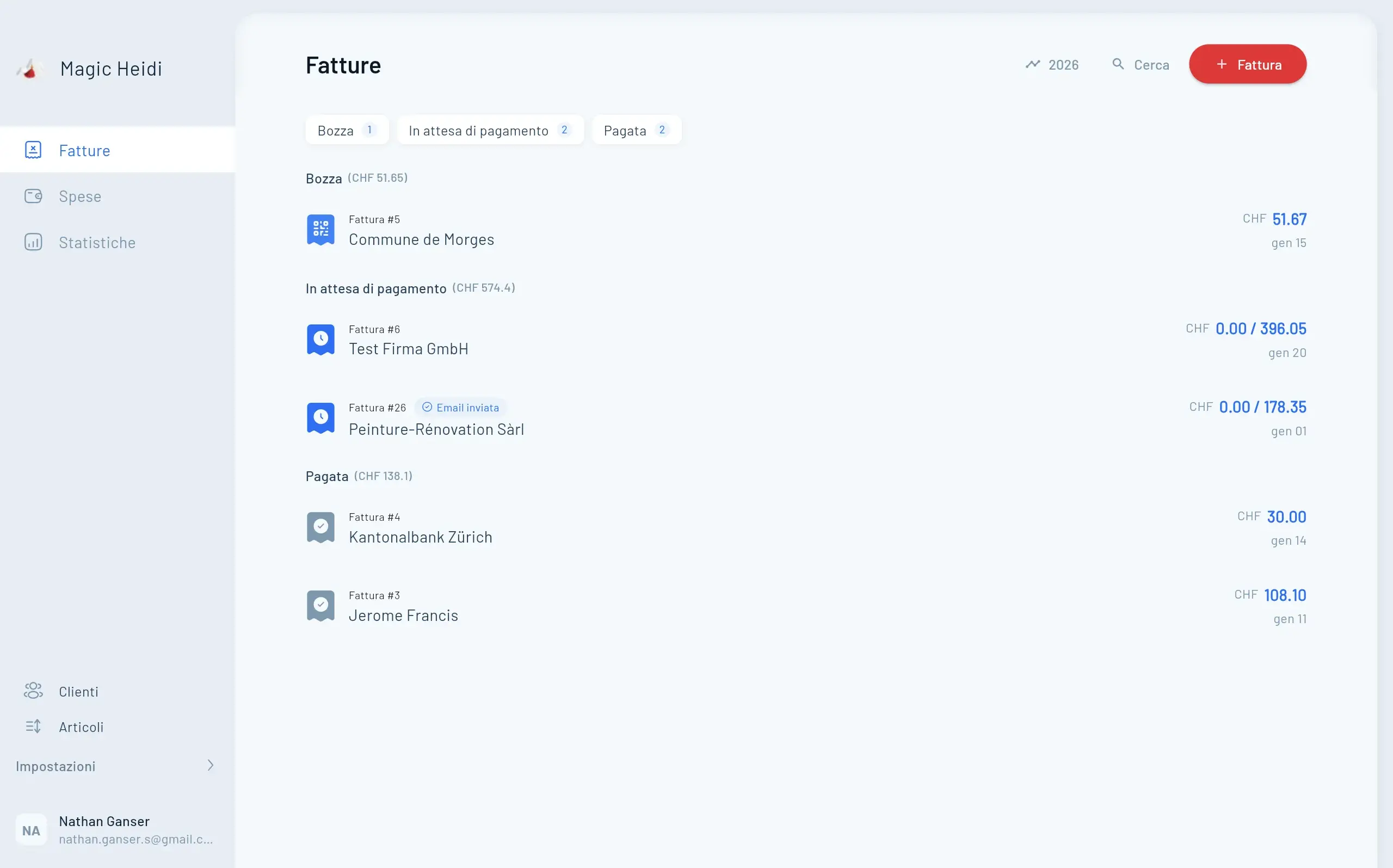

Esempio pratico: Emetti una fattura a un cliente di CHF 2'000:

- Dare: Crediti verso Clienti (Attività) +CHF 2'000

- Avere: Ricavi da Servizi (Ricavi) +CHF 2'000

Quando il cliente paga:

- Dare: Conto Bancario (Attività) +CHF 2'000

- Avere: Crediti verso Clienti (Attività) -CHF 2'000

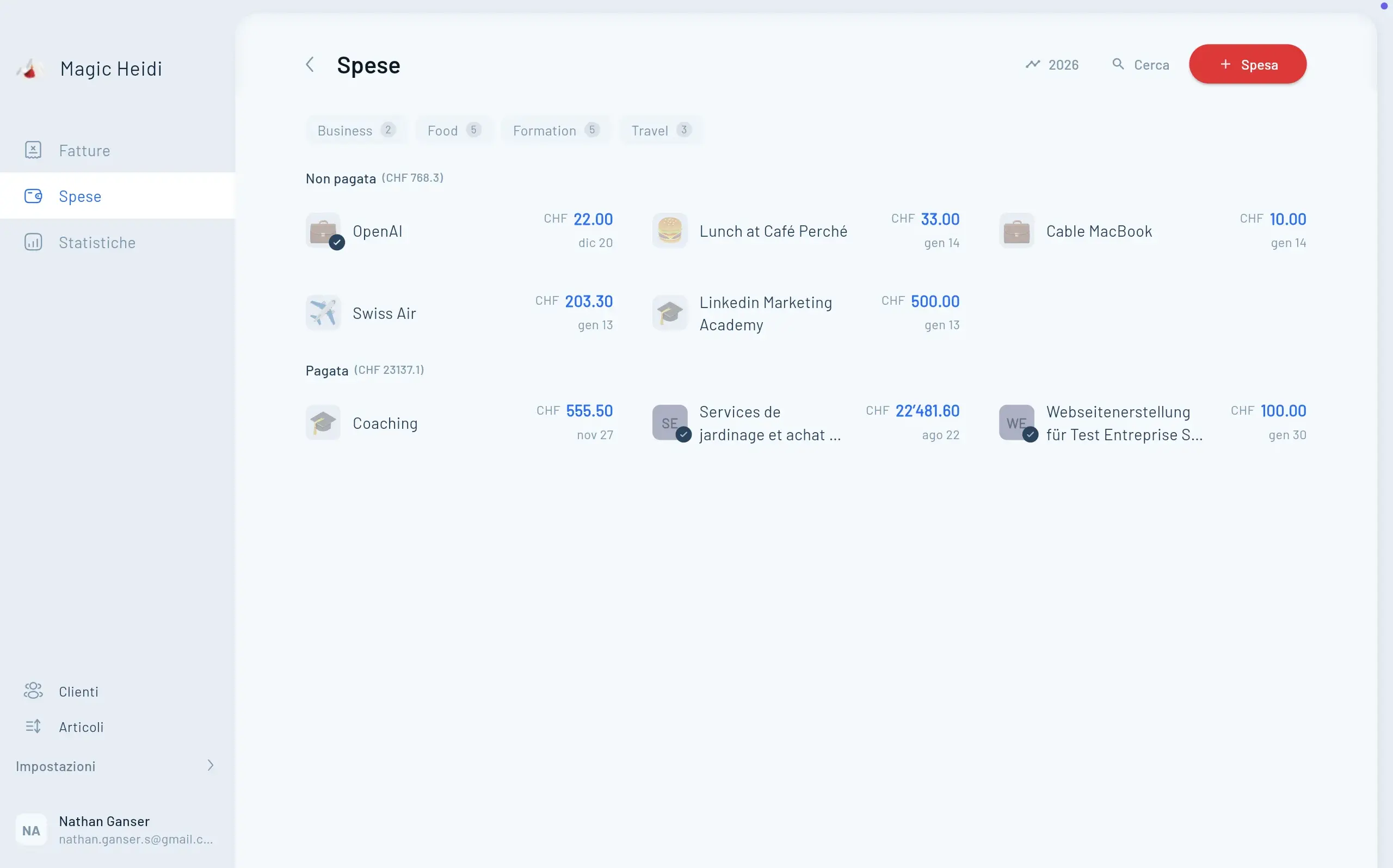

Anche se non obbligatoria sotto CHF 500'000, considera il passaggio quando:

- Il fatturato raggiunge CHF 100'000-200'000 — abbastanza complesso per beneficiarne

- Hai più fonti di reddito — hai bisogno di chiarezza sulla redditività di ciascuna

- Possiedi beni da ammortizzare — attrezzature, veicoli o inventario

- Ti sei registrato per l'IVA — la partita doppia semplifica la dichiarazione

- Hai fatture non pagate significative — oltre CHF 10'000 in crediti da tracciare

- Cerchi finanziamenti — banche e investitori richiedono bilanci completi

Molti freelancer aspettano di essere obbligati. Ecco perché è problematico:

- Costi di sistemazione retroattiva: Convertire anni di registrazioni in partita semplice costa CHF 3'000-8'000 in parcelle contabili

- Deduzioni perse: Senza registrazioni corrette, potresti perdere deduzioni fiscali legittime

- Stress da transizione: Imparare un nuovo sistema mentre gestisci 500k+ di fatturato è travolgente

Passo 1 — Piano dei Conti: Struttura i conti per categoria (Attività 1000-1999, Passività 2000-2999, Patrimonio Netto 3000-3999, Ricavi 4000-4999, Costi 5000-5999).

Passo 2 — Saldi di Apertura: Se passi dalla partita semplice, determina i saldi di tutti i conti bancari, il valore delle attrezzature, i crediti e debiti in sospeso. L'equazione Attività = Passività + Patrimonio Netto deve sempre essere in pareggio.

Passo 3 — Metodo Contabile: Scegli tra contabilità di cassa (registri al pagamento) e contabilità di competenza (registri alla fatturazione). Sotto CHF 500'000 entrambi sono permessi; sopra, la competenza è generalmente richiesta.

Passo 4 — Routine Settimanale: Inserisci le transazioni con costanza. I software moderni automatizzano gran parte del lavoro con feed bancari e categorizzazione automatica.

- Mese 1: Scegli il software, configura il piano dei conti, determina i saldi di apertura

- Mese 2: Opera in parallelo con il vecchio sistema per identificare problemi

- Mese 3: Transizione completa, riconcilia tutti i conti con gli estratti conto bancari