Il Metodo Effettivo traccia la tua situazione IVA con precisione.

Calcoli l'IVA su tutte le vendite (imposta a valle), sottrai l'IVA pagata sugli acquisti aziendali (imposta a monte) e versi la differenza.

IVA Dovuta = IVA Incassata sulle Vendite - IVA Pagata sugli Acquisti

- Aziende con fatturato annuo superiore a CHF 5.005.000 (obbligatorio)

- Qualsiasi azienda che preferisce massima precisione e pieno recupero dell'imposta a monte

- Trimestrale (standard)

- Mensile (disponibile se ricevi regolarmente rimborsi)

- Annuale dal 2025 (richiede acconti)

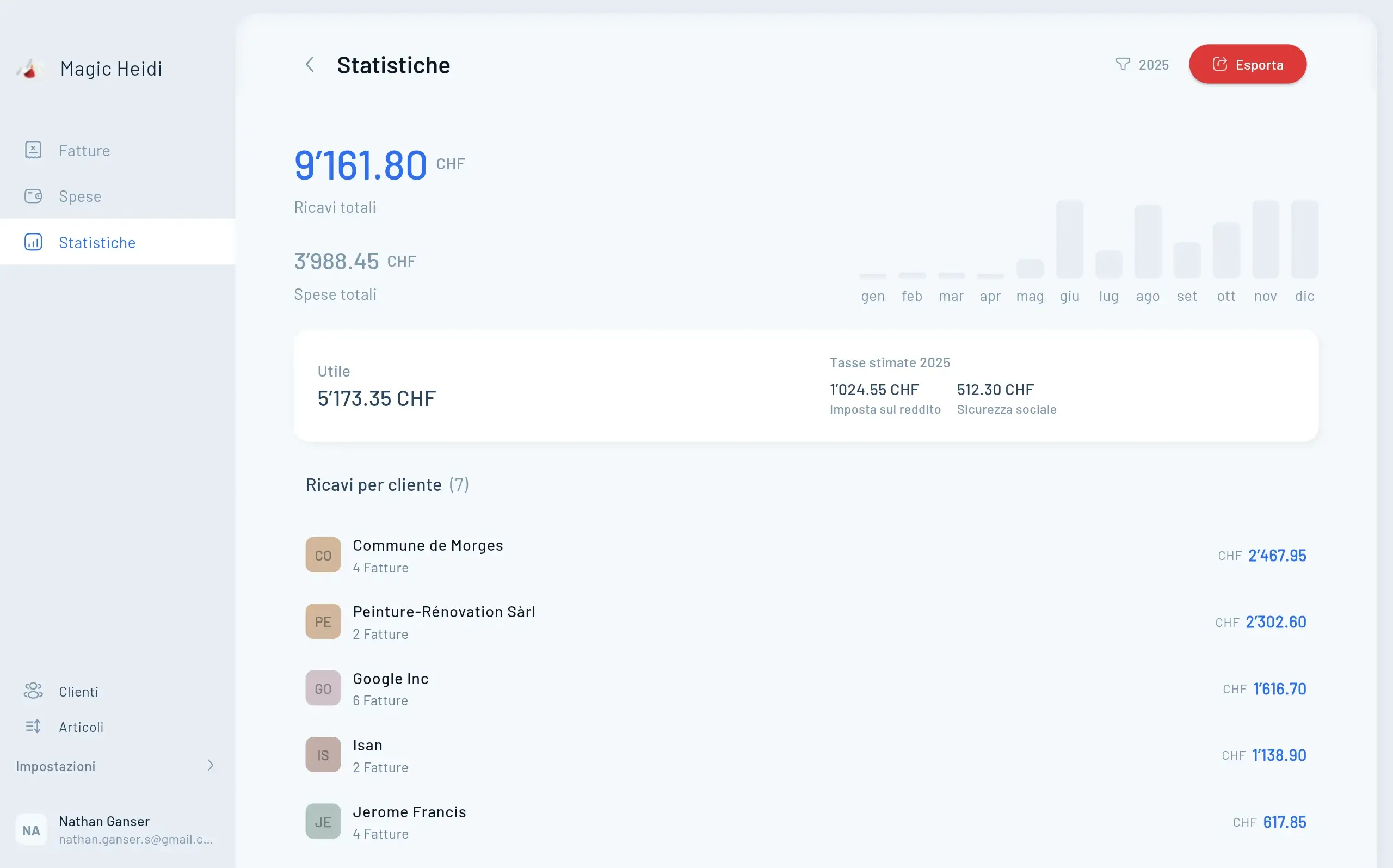

Un grafico fattura CHF 150.000 (IVA esclusa) nell'anno. Con l'8,1% di IVA, incassa CHF 12.150 di imposta a valle. Ha pagato CHF 3.500 di imposta a monte su spese aziendali (software, attrezzature, materiale d'ufficio).

IVA dovuta: CHF 12.150 - CHF 3.500 = CHF 8.650

Il Metodo dell'Aliquota Saldo semplifica il calcolo IVA applicando una percentuale fissa al fatturato lordo.

Invece di tracciare ogni ricevuta d'acquisto, applichi un'aliquota specifica per settore che tiene già conto delle tipiche deduzioni dell'imposta a monte.

IVA Dovuta = Fatturato Totale (IVA inclusa) × Aliquota Saldo

- Fatturato annuo inferiore a CHF 5.005.000 (IVA inclusa)

- Debito IVA annuo inferiore a CHF 103.000

- Generalmente richiede l'uso del Metodo Effettivo per 3 anni prima (esistono eccezioni)

- Semestrale (ogni 6 mesi)

- Dichiarazioni semplificate

Le aliquote variano dallo 0,1% al 6,8% a seconda del settore. Le aliquote comuni per freelancer includono:

| Settore | Aliquota Saldo |

|---|

| Consulenza IT e sviluppo software | 5,8% |

| Grafica e servizi creativi | 6,1% |

| Consulenza aziendale | 6,1% |

| Servizi di traduzione | 6,8% |

| Servizi di ingegneria | 5,8% |

| Architettura | 3,7% |

| Servizi legali | 6,5% |

| Contabilità e tenuta libri | 6,1% |

| Marketing e pubblicità | 6,1% |

Lo stesso grafico con CHF 150.000 di fatturato applica l'aliquota saldo del 6,1% per il suo settore.

Fatturato totale IVA inclusa: CHF 150.000 × 1,081 = CHF 162.150

IVA dovuta: CHF 162.150 × 6,1% = CHF 9.891

In questo scenario, il Metodo Effettivo fa risparmiare CHF 1.241 all'anno—ma richiede una contabilità più dettagliata.