Migliori App di Budgeting: Guida Completa alla Scelta dello Strumento Giusto

Scegliere un'app di budgeting non dovrebbe sembrare forzare la serratura del proprio portafoglio. Confronta le migliori app, comprendi i rischi di sicurezza e scopri le opzioni svizzere che funzionano davvero.

Il mercato delle app di budgeting è in forte espansione: da 260 milioni di dollari nel 2026 a 450 milioni previsti per il 2035. Ma più grande non significa sempre migliore. Ciò che conta è trovare lo strumento che corrisponde al tuo modo reale di gestire il denaro, non a come qualcun altro pensa tu debba farlo.

Questa guida elimina il rumore del marketing. Confronteremo le migliori app di budgeting del 2026, affronteremo i dubbi sulla sicurezza condivisi dall'86% degli utenti e ti aiuteremo a scegliere in base alle tue reali esigenze—che tu sia un libero professionista a Zurigo, una coppia a Ginevra o semplicemente qualcuno che vuole evitare gli scoperti.

Cosa Sono le App di Budgeting e Come Funzionano?

Le app di budgeting sono strumenti digitali che ti aiutano a monitorare le entrate, categorizzare le spese e pianificare il budget. Pensale come un assistente finanziario che non dorme mai.

Il processo base:

- Colleghi i tuoi conti bancari (o inserisci le transazioni manualmente)

- L'app categorizza automaticamente le tue spese

- Imposti budget per diverse categorie

- L'app ti avvisa quando ti avvicini ai limiti

- Ricevi report che mostrano dove va realmente il tuo denaro

La differenza chiave rispetto ai fogli di calcolo? L'automazione. Mentre il monitoraggio manuale richiede circa 45 minuti a settimana, le app automatizzate ne richiedono solo 15. Sono 2,5 ore risparmiate ogni mese.

Ma l'automazione comporta dei compromessi. Le app che si sincronizzano con le banche sono comode ma richiedono la condivisione di dati finanziari. Le app con inserimento manuale sono più private ma richiedono più disciplina.

Tipi di App di Budgeting

Non tutte le app di budgeting funzionano allo stesso modo. Comprendere gli approcci principali ti aiuta a scegliere quella giusta.

Budgeting a Base Zero

Ogni franco ha uno scopo. Assegni tutte le tue entrate a spese specifiche, risparmi o debiti prima dell'inizio del mese.

Metodo delle Buste

Versioni digitali del classico sistema delle buste in contanti. Allochi fondi a buste virtuali per diverse categorie di spesa.

Tracciamento Spese

Ti mostra quanto puoi ancora spendere dopo aver considerato bollette e obiettivi di risparmio. Monitoraggio semplice senza controllo dettagliato.

Basato su Calendario

Posiziona entrate e uscite su date effettive così puoi visualizzare il flusso di cassa giorno per giorno.

Confronto Migliori App di Budgeting: Edizione 2026

Ecco come si confrontano le principali app in termini di prezzi, funzionalità e casi d'uso ideali.

YNAB (You Need A Budget)

Prezzo: $14.99/mese o $109/anno (prova gratuita 34 giorni)

Piattaforma: iOS, Android, Web

Connessione Bancaria: Sì (tramite Plaid)

Funzionalità Principali:

- Metodologia di budgeting a base zero

- Condivisione con fino a 6 persone

- Supporto completo valuta CHF

- Sincronizzazione in tempo reale su tutti i dispositivi

- Tracciamento obiettivi e strumenti estinzione debiti

Ideale per: Persone impegnate nel budgeting attivo che vogliono il controllo finanziario completo

Considerazione svizzera: Funziona perfettamente in Svizzera con supporto CHF, anche se a circa $15/mese è un'opzione premium. Popolare tra i freelance svizzeri nonostante non sia costruita specificamente per il mercato svizzero.

Monarch Money

Prezzo: $14.99/mese o $69.99/anno

Piattaforma: iOS, Android, Web

Connessione Bancaria: Sì

Funzionalità Principali:

- Strumenti di budgeting personalizzabili

- Report dettagliati con grafici personalizzati

- Membri della famiglia senza costi aggiuntivi

- Tracciamento investimenti

- Monitoraggio patrimonio netto

- Aggiornamenti automatici valore auto

Ideale per: Single o coppie che vogliono funzionalità robuste e analisi dettagliate

Punto di forza: La possibilità di aggiungere membri della famiglia senza costi extra la rende economica per le famiglie.

PocketGuard

Prezzo: Gratuito (base) o $74.99/anno ($12.99/mese)

Piattaforma: iOS, Android, Web

Connessione Bancaria: Sì

Funzionalità Principali:

- Funzione "In My Pocket" che mostra il denaro disponibile da spendere

- Tracciamento automatico bollette

- Monitoraggio abbonamenti

- Calcolatore estinzione debiti

- Interfaccia semplice e pulita

Ideale per: Persone che vogliono sapere "quanto posso spendere oggi?" senza budgeting complesso

Il limite: Funzionalità premium come conti illimitati e categorie personalizzate richiedono la versione a pagamento.

Quicken Simplifi

Prezzo: $2.99/mese (fatturato annualmente a ~$36/anno)

Piattaforma: iOS, Android, Web

Connessione Bancaria: Sì

Funzionalità Principali:

- Dashboard scorrevole pulita

- Vista calendario per flusso di cassa

- Snapshot piano di spesa

- Avvisi pagamenti in scadenza

- Tracciamento risultati

- Proiezioni saldo

Ideale per: Persone che vogliono pianificazione visiva del flusso di cassa a prezzo accessibile

Perché è popolare: L'approccio basato sul calendario aiuta gli utenti a evitare scoperti mostrando esattamente quando il denaro entra ed esce.

Goodbudget

Prezzo: Gratuito (10 buste) o $10/mese ($80/anno) per Premium

Piattaforma: iOS, Android, Web

Connessione Bancaria: No—solo inserimento manuale

Funzionalità Principali:

- Metodo di budgeting a buste

- Sincronizzazione su due dispositivi (gratuito) o illimitati (premium)

- Tracciamento debiti

- Report e strumenti di pianificazione

- Nessuna connessione bancaria richiesta

Ideale per: Utenti attenti alla privacy che si trovano a proprio agio con l'inserimento manuale, o chi usa il metodo delle buste

Vantaggio privacy: Poiché non colleghi conti bancari, i tuoi dati finanziari rimangono più privati.

EveryDollar

Prezzo: Gratuito (base) o $79.99/anno (premium)

Piattaforma: iOS, Android, Web

Connessione Bancaria: Solo premium

Funzionalità Principali:

- Rilanciata a gennaio 2026 con nuove funzionalità

- Strumento "margin finder"

- Piani finanziari personalizzati

- Lezioni giornaliere e coaching di gruppo dal vivo

- Approccio di budgeting a base zero

Ideale per: Fan della filosofia finanziaria di Dave Ramsey o chi vuole contenuti educativi insieme al budgeting

Novità 2026: Il rilancio ha aggiunto componenti di coaching ed educazione, rendendola più di un semplice strumento di budgeting.

Honeydue

Prezzo: Gratuito

Piattaforma: iOS, Android

Connessione Bancaria: Sì (opzionale)

Funzionalità Principali:

- Progettata specificamente per coppie

- Scegli cosa condividere con il partner

- Promemoria bollette assegnabili a ciascuna persona

- Funzione chat per discutere finanze

- Tracciamento categorie

- Condivisione saldi

Ideale per: Coppie che gestiscono insieme le finanze e vogliono trasparenza senza unione completa dei conti

Angolazione unica: L'unica app importante costruita specificamente per il budgeting di coppia.

App di Budgeting per la Svizzera

Se vivi in Svizzera, hai sia opzioni internazionali che soluzioni locali progettate per la realtà svizzera.

BudgetCH

Prezzo: Gratuito

Lingue: Tedesco, Francese, Italiano

Piattaforma: App mobile

Funzionalità Principali:

- No-profit senza pubblicità

- Linee guida budget specifiche per la Svizzera

- Supporto lingue locali

- Focus sulla privacy

- Nessuna connessione bancaria

Ideale per: Residenti svizzeri che preferiscono soluzioni locali e privacy completa

Il vantaggio: Costruita specificamente per le realtà del budgeting svizzero, inclusi gli standard locali del costo della vita.

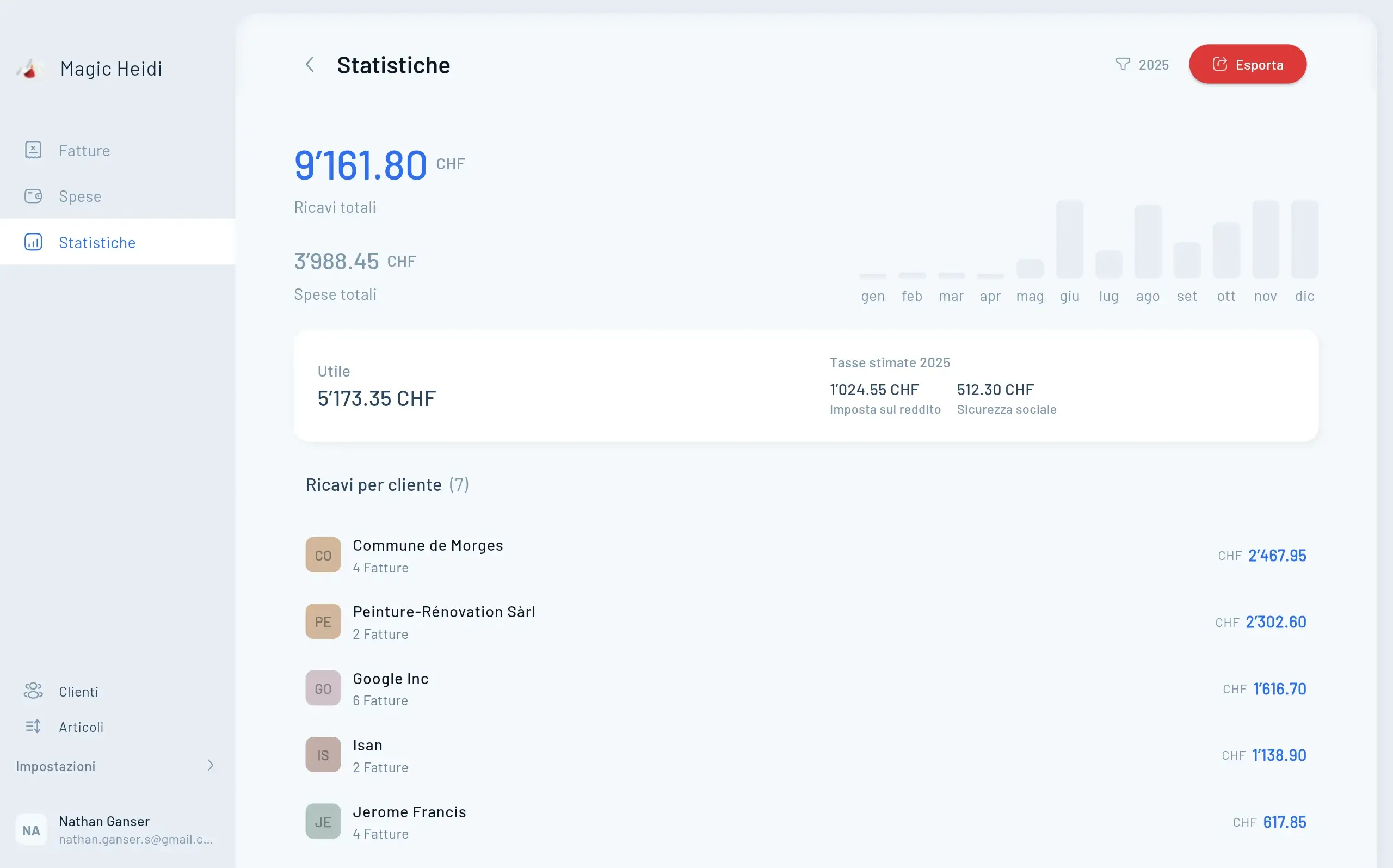

Magic Heidi

Prezzo: Vari piani in base alle esigenze

Lingue: Multilingua inclusi Inglese, Tedesco, Francese

Piattaforma: Web, Mobile

Funzionalità Principali:

- Fatturazione e tracciamento spese tutto-in-uno

- Creazione automatizzata QR-bill con IBAN svizzero

- Automazione aliquote IVA svizzere

- Supporto nativo CHF

- Progettato per autonomi e freelance svizzeri

- Tracciamento tempo integrato con fatturazione

Ideale per: Freelance svizzeri, lavoratori autonomi e piccoli imprenditori che necessitano di fatturazione insieme al tracciamento spese

Vantaggio specifico svizzero: A differenza delle app internazionali, Magic Heidi comprende i requisiti di fatturazione svizzeri, gestione IVA e standard QR-bill. Se sei un lavoratore autonomo in Svizzera, questo copre esigenze che le app generiche di budgeting non affrontano.

Scopri di più sul tracciamento spese di Magic Heidi →

App Internazionali in Svizzera

La maggior parte delle app principali come YNAB, Monarch e PocketGuard funziona bene in Svizzera con supporto CHF. Considerazioni chiave:

- Valuta: Verifica se l'app supporta nativamente i CHF

- Integrazione bancaria: Alcune banche svizzere funzionano con Plaid (il servizio di connessione comune), altre no

- Lingua: La maggior parte delle app principali è solo in inglese; le app specifiche svizzere offrono lingue locali

- Funzionalità fiscali: Le app internazionali non comprenderanno le sfumature fiscali svizzere

Trovare l'App Giusta

per le Tue Esigenze

Non iniziare confrontando funzionalità. Inizia comprendendo te stesso.

Identifica il Tuo Stile di Budgeting

Sei orientato al controllo, alla semplicità, sei un pensatore visivo o attento alla privacy? Il tuo stile naturale determina quale app funzionerà meglio.

- Orientato al controllo → YNAB, EveryDollar

- Focus sulla semplicità → PocketGuard, Honeydue

- Pensatore visivo → Goodbudget, Quicken Simplifi

- Attento alla privacy → Goodbudget, BudgetCH

Valuta la Tua Dimestichezza Tecnologica

Le app vanno da semplici a complesse. Sii onesto sul tuo livello di comfort con la tecnologia e la complessità delle funzionalità.

- Utenti tech-savvy possono gestire Monarch o Quicken Simplifi

- Chi è meno pratico dovrebbe preferire PocketGuard o Honeydue

- Funzionalità complesse che non userai creano frustrazione

- Semplice non significa meno efficace

Compromesso Privacy vs. Convenienza

La sincronizzazione automatica con la banca è comoda ma richiede condividere dati finanziari. Il 60% delle app di budgeting condivide dati con terze parti.

- Massima convenienza: Collega conti con sicurezza forte

- Via di mezzo: App che offrono sia collegamento che inserimento manuale

- Massima privacy: App solo con inserimento manuale

- Anche i conti collegati hanno tipicamente accesso in sola lettura

Passaggio 4: Valuta il Budget per il Budgeting

Le app gratuite funzionano bene per esigenze base. Le app a pagamento ($6-15/mese) offrono più funzionalità ma costano $72-180 all'anno.

Calcola il ritorno: Se un'app ti aiuta a evitare una commissione di scoperto da $35 al mese, si ripaga da sola. Se ti aiuta a risparmiare $100 extra al mese grazie a maggiore consapevolezza, il ROI è enorme.

Opzioni gratuite da provare:

- Honeydue (coppie)

- Goodbudget base (metodo buste)

- BudgetCH (residenti svizzeri)

- EveryDollar base (base zero)

Quando vale la pena pagare:

- Gestisci più conti

- Vuoi tracciamento investimenti

- Hai bisogno di collaborazione familiare

- Dai valore al supporto clienti

- Le versioni gratuite sono troppo limitate per la tua situazione

Passaggio 5: Prova Prima di Impegnarti

La maggior parte delle app a pagamento offre prove gratuite:

- YNAB: 34 giorni

- Monarch: 7 giorni

- PocketGuard: 7 giorni

- Quicken Simplifi: 30 giorni

Imposta un promemoria prima della fine della prova. Un mese è sufficiente per capire se un'app si adatta al tuo flusso di lavoro.

Sicurezza e Privacy: Cosa Devi Sapere

Affrontiamo l'elefante nella stanza: Le app di budgeting sono sicure? La risposta onesta—sono generalmente sicure, ma non senza rischi.

La Risposta Onesta

Le buone app usano crittografia e misure di sicurezza di livello bancario. Tuttavia, violazioni dei dati possono accadere e molte app condividono le tue informazioni con terze parti.

Quali Dati Raccolgono le App

Le app raccolgono in media 9 punti dati ciascuna, inclusi:

- Dettagli transazioni

- Saldi conti

- Informazioni identificazione personale

- Pattern di spesa

- Dati posizione (alcune app)

Come Proteggerti

1. Leggi l'informativa sulla privacy prima di iscriverti

Concentrati su queste sezioni:

- Quali dati vengono raccolti

- Con chi vengono condivisi

- Come vengono usati per marketing o analytics

- Politiche di cancellazione dati

2. Usa password forti e uniche

Non riutilizzare mai password tra app finanziarie. Considera un gestore password come 1Password o Bitwarden.

3. Abilita l'autenticazione a due fattori

Attivala sempre quando disponibile. Aggiunge un secondo livello critico di protezione.

4. Controlla i permessi dell'app

Rivedi quali permessi richiede l'app sul tuo telefono. Un'app di budgeting ha davvero bisogno di accedere ai tuoi contatti o alla fotocamera?

5. Monitora regolarmente i tuoi conti

Anche con le app, controlla i tuoi conti bancari effettivi settimanalmente per attività insolite.

6. Considera l'accesso in sola lettura

La maggior parte delle app ha solo accesso "in sola lettura" ai tuoi conti, il che significa che possono visualizzare ma non trasferire denaro. Verifica questo prima di collegare.

Segnali di Allarme da Tenere d'Occhio

- Nessuna chiara informativa sulla privacy

- Richieste di più permessi del necessario

- Recensioni negative che menzionano problemi di sicurezza

- Nessuna opzione di autenticazione a due fattori

- Linguaggio vago sulla condivisione dati

La Connessione Plaid

La maggior parte delle app di budgeting usa Plaid per collegarsi alla tua banca. Plaid ha risolto una class action da $58 milioni nel 2022 sulle pratiche sui dati.

Cosa sapere: Plaid ha migliorato la trasparenza dalla causa, ma raccoglie ancora dati significativi. Le app che usano Plaid stanno esternalizzando la connessione bancaria a una terza parte.

Alternative: App come Goodbudget, BudgetCH e tracciamento manuale nella versione gratuita di EveryDollar evitano completamente questa connessione di terze parti.

La Tua Prima Settimana con un'App di Budgeting

Hai scelto un'app. E adesso? Ecco la tua guida passo-passo per una configurazione di successo.

Giorni 1-2 — Configurazione

Scarica e crea il tuo account. Collega conti bancari o configura l'inserimento manuale. Lascia importare le transazioni e rivedi la categorizzazione.

- Investimento di tempo: 30-45 minuti

- Collega conti o pianifica sistema inserimento manuale

- Rivedi l'accuratezza della categorizzazione automatica

- Correggi eventuali transazioni categorizzate erroneamente

Giorno 3 — Analizza la Spesa Attuale

Prima di creare un budget, vedi dove va realmente il denaro. Cerca sorprese, abbonamenti dimenticati e pattern di spesa.

- Categorie dove spendi più del previsto

- Abbonamenti che hai dimenticato

- Pattern come mangiare fuori ogni venerdì

- Questo rivela la tua maggiore opportunità di risparmio

Giorni 4-5 — Crea il Tuo Budget

Imposta limiti realistici per ogni categoria basati sulla tua analisi di spesa. Parti dalla spesa attuale, poi riduci gradualmente.

- Evita budget irrealisticamente bassi che romperai immediatamente

- Se spendi CHF 600 per ristoranti, budgeta CHF 550 il primo mese

- Cambiamenti graduali si mantengono meglio di tagli drastici

- Costruisci su piccole vittorie per risultati sostenibili

Giorni 6-7 — Configura Avvisi e Obiettivi

Attiva notifiche, imposta promemoria bollette, crea obiettivi risparmio e personalizza la dashboard.

- Abilita notifiche limiti budget

- Configura promemoria bollette ricorrenti

- Crea obiettivi di risparmio specifici

- Personalizza dashboard per ciò che conta di più

Settimana 2 e Oltre — Costruisci l'Abitudine

Controlli giornalieri, revisioni settimanali e analisi mensili. Il primo mese riguarda l'apprendimento, non la perfezione.

- Giornaliero (2 min): Controlla app e verifica transazioni

- Settimanale (10 min): Rivedi spesa per categoria

- Mensile (20 min): Analizza mese completo e aggiusta

- Collega controlli app ad abitudini esistenti come caffè mattutino

Errori Comuni da Evitare

1. Impostare e Dimenticare

Le app di budgeting non sono da "imposta e dimentica". Richiedono controlli regolari. L'automazione aiuta, ma devi comunque rivedere e aggiustare.

Soluzione: Collega i controlli dell'app ad abitudini esistenti. Rivedi mentre bevi il caffè mattutino o durante il tragitto.

2. Complicare Troppo le Categorie

Non hai bisogno di 47 categorie di budget. Troppe categorie rende il tracciamento tedioso e i budget impossibili da mantenere.

Approccio migliore: Inizia con 8-10 categorie principali. Puoi sempre aggiungerne altre in seguito se necessario.

3. Essere Troppo Restrittivi

Un budget che non consente denaro per divertimento non durerà. Ti ribellerai entro settimane.

Soluzione: Includi denaro "senza sensi di colpa" nel tuo budget. Datti il permesso di spendere per cose che portano gioia.

4. Non Adattarsi alla Realtà

Se superi costantemente il budget di una categoria, è un dato. O il budget è irrealistico o devi cambiare attivamente comportamento.

Risposta: Analizza se il limite è ragionevole. Se spendi sempre CHF 400 in generi alimentari ma ne budgeti CHF 250, aggiusta il budget o identifica cambiamenti specifici (pianificazione pasti, meno spesa biologica) per rendere CHF 250 raggiungibili.

5. Presumere che l'App Faccia Tutto

Le app tracciano e avvisano, ma non prendono decisioni. Devi ancora scegliere di non fare quell'acquisto quando sei al limite del budget.

Verifica della realtà: Un'app è uno strumento, non una soluzione. Fornisce informazioni e struttura, ma la disciplina la fornisci tu.

Oltre le App di Budgeting

Le app non sono per tutti. Ecco alternative efficaci che funzionano ancora nel 2026.

Budgeting con Fogli di Calcolo

Crea un template Google Sheets o Excel. Completamente gratuito, privacy totale, completamente personalizzabile. Richiede più tempo ma dà controllo completo.

Carta e Penna

Il metodo di budgeting originale funziona ancora. Scrivi entrate e uscite. Zero tecnologia, privacy completa, molto consapevole.

Strumenti Integrati della Banca

Molte banche ora offrono categorizzazione spese nelle loro app. Già collegato, nessuna condivisione con terze parti, solitamente gratuito.

Domande Frequenti

Le app di budgeting sono sicure da usare?

Le app affidabili usano crittografia e misure di sicurezza di livello bancario, rendendole generalmente sicure. Tuttavia, il 60% delle app condivide dati con terze parti, quindi rivedi attentamente le informative sulla privacy. Cerca app con autenticazione a due fattori, crittografia forte e politiche dati chiare. Le app con inserimento manuale come Goodbudget offrono più privacy poiché non colleghi conti bancari.

Devo collegare il mio conto bancario?

No. App come Goodbudget, EveryDollar (versione gratuita) e BudgetCH permettono l'inserimento manuale delle transazioni. Questo richiede più tempo ma mantiene i tuoi dati finanziari più privati. I conti collegati offrono convenienza e automazione ma richiedono fidarsi dell'app con l'accesso al conto (in sola lettura).

Quanto costano le app di budgeting?

Esistono opzioni gratuite (Honeydue, Goodbudget base, BudgetCH), mentre le app a pagamento vanno da $36-180 annui. YNAB costa $109/anno, Monarch $70/anno, PocketGuard $75/anno e Quicken Simplifi circa $36/anno. La maggior parte offre prove gratuite così puoi testare prima di pagare.

Posso usare app di budgeting in Svizzera?

Sì. Le app principali come YNAB, Monarch e PocketGuard supportano la valuta CHF. Le opzioni specifiche svizzere includono BudgetCH (gratuito, multilingua) e Magic Heidi (per autonomi). Verifica se la tua banca svizzera funziona con il servizio di connessione dell'app (solitamente Plaid) prima di impegnarti.

Qual è la migliore app di budgeting gratuita?

Dipende dalle tue esigenze. Honeydue è migliore per coppie (completamente gratuita), Goodbudget base è migliore per chi usa il metodo buste (gratuita per 10 buste) e BudgetCH è migliore per residenti svizzeri che vogliono supporto lingua locale. Per tracciamento spese semplice, la versione gratuita di PocketGuard funziona bene.

Come guadagnano le app di budgeting gratuite?

Le app gratuite usano tipicamente un modello 'freemium'—offrono funzionalità base gratuite mentre fanno pagare per funzionalità premium. Possono anche guadagnare tramite relazioni di affiliazione (commissioni quando clicchi offerte), pubblicità o vendita dati anonimizzati. Leggi sempre l'informativa sulla privacy per capire come un'app gratuita si sostiene.

Le app di budgeting possono aiutarmi a risparmiare?

Sì, se le usi attivamente. Le app aumentano la consapevolezza dei pattern di spesa, rendendo più facile identificare e tagliare spese non necessarie. Studi mostrano che utenti che si impegnano regolarmente con app di budgeting risparmiano in media il 10-15% in più rispetto a chi non traccia le spese. Tuttavia, l'app stessa non risparmia denaro—lo fa il tuo comportamento cambiato.

Le app di budgeting funzionano per le coppie?

Sì. Honeydue è progettata specificamente per coppie, permettendoti di condividere conti selezionati e impostare budget congiunti. YNAB consente la condivisione con fino a 6 persone (inclusi partner) e Monarch ti permette di aggiungere membri della famiglia senza costi extra. Scegli un'app che permetta a entrambi i partner di vedere finanze condivise mantenendo della privacy individuale se desiderato.

Prendi il Controllo delle Tue Finanze Oggi

L'app di budgeting giusta fa sentire la gestione finanziaria meno come compiti e più come avere un assistente utile.

Se sei un freelance svizzero o lavoratore autonomo, Magic Heidi combina tracciamento spese con strumenti di fatturazione progettati specificamente per i requisiti svizzeri—inclusi QR-bill automatizzati, gestione IVA e funzionalità native CHF.

Per budgeting personale, inizia con prove gratuite di YNAB, Monarch o Quicken Simplifi per trovare ciò che corrisponde al tuo stile. I residenti svizzeri dovrebbero anche esplorare BudgetCH per un'opzione locale focalizzata sulla privacy.

Ricorda: la migliore app di budgeting è quella che userai davvero. Inizia semplice, costruisci l'abitudine e aggiusta mentre impari cosa funziona per la tua vita finanziaria.

Il tuo io futuro ti ringrazierà per aver preso il controllo oggi.