Ammortamenti per Liberi Professionisti Svizzeri: Tassi, Calcoli e Dichiarazione Fiscale

Hai appena acquistato un'auto da CHF 25'000 per la tua attività freelance. Dovresti dedurre l'intero importo quest'anno o distribuirlo su cinque anni? Scopri i tassi ufficiali ESTV e impara esattamente come calcolare gli ammortamenti.

La Decisione Chiave: Deduzione Immediata o Ammortamento?

I liberi professionisti svizzeri che usano la contabilità semplificata (Milchbüechli/carnet du lait) hanno una scelta che la maggior parte delle aziende non ha: spesso è possibile dedurre gli acquisti immediatamente invece di ammortizzarli negli anni.

Deduzione Immediata

Ideale per beni sotto CHF 3'000 o anni con redditi elevatiAmmortamento

Meglio per beni costosi o se prevedi redditi futuri più altiIl Cantone Conta

Basilea, Berna, Grigioni e Zurigo permettono svalutazioni aggressiveQuando Scegliere Ogni Metodo

Scegli la deduzione immediata quando:

- Il bene costa meno di CHF 3'000

- Hai avuto un anno con reddito elevato e vuoi ridurre le tasse ora

- Preferisci una contabilità più semplice

- Il tuo cantone permette svalutazioni aggressive (Basilea-Città, Berna, Grigioni, Zurigo)

Scegli l'ammortamento quando:

- Il bene supera CHF 20'000

- Prevedi redditi più alti negli anni a venire

- Vuoi spese stabili e prevedibili

- Più acquisti importanti creerebbero un reddito imponibile sospettosamente basso

Importante: La legge fiscale svizzera non obbliga legalmente i liberi professionisti ad ammortizzare i beni. Tuttavia, dedurre un veicolo da CHF 50'000 in un anno in cui hai guadagnato CHF 60'000 probabilmente attirerà domande dalle autorità fiscali.

Tassi di Ammortamento ESTV (2025)

L'Amministrazione federale delle contribuzioni (ESTV) pubblica i tassi massimi di ammortamento nel Merkblatt A 1995. Ecco i tassi più usati dai liberi professionisti svizzeri.

| Tipo di Bene | A Quote Decrescenti | Lineare |

|---|---|---|

| Veicoli | 40% | 20% |

| Computer e attrezzature IT | 40% | 20% |

| Mobili per ufficio | 25% | 12,5% |

| Macchinari e utensili | 25-30% | 12,5-15% |

| Licenze software | 40% | 20% |

| Brevetti e proprietà intellettuale | 40% | 20% |

| Edifici commerciali | 2-4% | 1-2% |

Regola veloce: I tassi lineari sono la metà dei tassi a quote decrescenti.

Le Differenze Cantonali Contano

Alcuni cantoni permettono ammortamenti più aggressivi rispetto alle linee guida federali:

- Basilea-Città, Berna, Grigioni, Zurigo: Possono permettere svalutazioni immediate al 20% o anche a zero nel primo anno

- Altri cantoni: Generalmente seguono i tassi ESTV

Verifica sempre con l'ufficio fiscale cantonale (Steueramt/amministrazione fiscale) prima di presumere di poter dedurre immediatamente beni di valore elevato.

Metodi di Ammortamento

Spiegati

Scegli il metodo giusto in base alle esigenze della tua attività e alla strategia fiscale.

A Quote Decrescenti (Degressivo)

Applichi la percentuale al valore residuo ogni anno. La deduzione si riduce nel tempo.

- Massimizza le deduzioni iniziali

- Ideale per beni che perdono valore rapidamente

- Perfetto per acquisti tecnologici

- Anticipa i benefici fiscali

Lineare

Deduci lo stesso importo ogni anno fino a quando il bene raggiunge valore zero.

- Spese annuali prevedibili

- Calcoli più semplici

- Ideale per mobili e macchinari

- Benefici fiscali costanti nel tempo

Esempio Quote Decrescenti: Laptop CHF 10'000 al 40%

| Anno | Valore Iniziale | Ammortamento | Valore Finale |

|---|---|---|---|

| 1 | CHF 10'000 | CHF 4'000 | CHF 6'000 |

| 2 | CHF 6'000 | CHF 2'400 | CHF 3'600 |

| 3 | CHF 3'600 | CHF 1'440 | CHF 2'160 |

| 4 | CHF 2'160 | CHF 864 | CHF 1'296 |

| 5 | CHF 1'296 | CHF 518 | CHF 778 |

Esempio Lineare: Laptop CHF 10'000 al 20% (5 anni)

| Anno | Ammortamento | Valore Finale |

|---|---|---|

| 1 | CHF 2'000 | CHF 8'000 |

| 2 | CHF 2'000 | CHF 6'000 |

| 3 | CHF 2'000 | CHF 4'000 |

| 4 | CHF 2'000 | CHF 2'000 |

| 5 | CHF 2'000 | CHF 0 |

Come Calcolare l'Ammortamento

Segui questi quattro passaggi per calcolare con precisione l'ammortamento di qualsiasi bene aziendale.

Quattro Passaggi per un Ammortamento Preciso

Un approccio sistematico per calcolare l'ammortamento della tua attività freelance.

Passo 1: Costo del Bene

Includi prezzo d'acquisto più consegna, installazione e modifiche.

Passo 2: Vita Utile

Tasso 40% = ~5 anni, tasso 25% = ~8 anni, tasso 4% = 25+ anni.

Passo 3: Scegli il Metodo

Quote decrescenti per deduzioni rapide, lineare per semplicità.

Passo 4: Calcola

Applica la formula in modo coerente ogni anno.

Formule di Calcolo

Formula quote decrescenti:

Valore Contabile Attuale × Tasso = Ammortamento Annuale

Formula lineare:

Costo Originale ÷ Vita Utile = Ammortamento Annuale

Esempio Pratico: Fotocamera di una Fotografa

Sara, fotografa freelance a Zurigo, acquista un sistema fotografico da CHF 8'000.

Opzione A: Deduzione Immediata

- Spesa 2025: CHF 8'000

- Riduzione reddito imponibile: CHF 8'000 nel primo anno

Opzione B: Quote Decrescenti al 40%

- Anno 1: CHF 3'200

- Anno 2: CHF 1'920

- Anno 3: CHF 1'152

- Anno 4: CHF 691

- Anno 5: CHF 415

- Residuo: CHF 622 (deducibile alla vendita o rottamazione)

Se Sara ha guadagnato CHF 120'000 nel 2025, dedurre CHF 8'000 immediatamente ha senso. Se ha guadagnato CHF 50'000 e prevede CHF 100'000 l'anno prossimo, l'ammortamento distribuisce il beneficio negli anni con tassazione più alta.

Registrare l'Ammortamento nella Dichiarazione Fiscale

La maggior parte dei cantoni fornisce l'Hilfsblatt A (modulo ausiliario A) per i lavoratori autonomi. Ecco cosa devi sapere.

Per la Contabilità Semplificata (Milchbüechli)

Cosa includere nell'Hilfsblatt A:

- Descrizione del bene

- Data di acquisto

- Costo originale

- Tasso di ammortamento utilizzato

- Importo ammortamento anno corrente

- Valore contabile residuo

Nei Tuoi Registri Contabili

Per ogni bene ammortizzabile, crea registrazioni come:

Descrizione: MacBook Pro (ammortamento 40%) - Anno 1/5

Data: 31.12.2025

Importo: CHF 1'080

Descrizione: MacBook Pro (ammortamento 40%) - Anno 2/5

Data: 31.12.2026

Importo: CHF 648

Conserva questi documenti:

- Fattura d'acquisto originale

- Il tuo piano di ammortamento

- Ricevute di manutenzione o upgrade

Strategie Avanzate di

Ammortamento

Massimizza i benefici fiscali con queste strategie specifiche per la Svizzera.

Recupera ammortamenti mancati negli anni futuri

50% di deduzione nei primi due anni

Ammortizza solo la quota aziendale

Comprendi le regole di recupero

Ammortamento di Recupero

Hai avuto un anno difficile e hai saltato l'ammortamento per mostrare un reddito più alto? Puoi recuperare negli anni successivi.

Se hai ammortizzato solo CHF 1'000 di un'indennità ammissibile di CHF 4'000 nel 2024, puoi richiedere i CHF 3'000 extra nel 2025 o dopo—purché non superi l'ammortamento cumulativo massimo.

Investimenti per il Risparmio Energetico

Gli investimenti che promuovono il risparmio energetico (pannelli solari, pompe di calore, migliore isolamento) godono di un trattamento speciale: fino al 50% può essere dedotto nei primi due anni.

Questo si applica agli immobili ad uso aziendale e può accelerare significativamente le tue deduzioni.

Uso Privato del Veicolo

Se usi un veicolo sia per scopi aziendali che personali:

- Determina la percentuale di uso aziendale (tieni un registro chilometrico)

- Ammortizza solo la quota aziendale

- Ripartizione comune: 50-70% uso aziendale per i freelance

Esempio: Auto CHF 30'000, uso aziendale 60% = CHF 18'000 valore ammortizzabile.

Cosa Succede Quando Vendi

Se vendi un bene ammortizzato per più del suo valore contabile, la differenza è reddito imponibile (recupero dell'ammortamento).

Esempio:

- Costo originale: CHF 10'000

- Valore contabile dopo ammortamento: CHF 2'000

- Prezzo di vendita: CHF 5'000

- Recupero imponibile: CHF 3'000

Errori Comuni sull'Ammortamento

I liberi professionisti svizzeri commettono spesso questi errori. Ecco come evitarli.

Usare Concetti Fiscali USA

La Section 179 non esiste in Svizzera—le regole svizzere sono diverse.

Documentazione Mancante

Conserva sempre le fatture corrette per tutti i beni ammortizzabili.

Cambiare Metodo

Non puoi cambiare metodo a metà percorso senza una buona ragione.

Ammortizzare Troppo

Non superare i tassi massimi ESTV—attiva i controlli fiscali.

Ignorare i Cantoni

Le differenze cantonali potrebbero farti risparmiare.

Scarso Monitoraggio

Monitora l'ammortamento accumulato in tutti gli anni.

Checklist Ammortamento per Fine Anno

- Elenca tutti i beni acquistati quest'anno oltre CHF 1'000

- Decidi: deduzione immediata o ammortamento?

- Calcola l'ammortamento per i beni esistenti

- Aggiorna il tuo piano di ammortamento

- Verifica di avere le fatture per tutti i beni ammortizzabili

- Controlla se beni sono stati venduti o rottamati

- Prepara le cifre per l'Hilfsblatt A

Semplifica l'Ammortamento con gli Strumenti Giusti

Monitorare l'ammortamento manualmente funziona per uno o due beni. Ma man mano che la tua attività freelance cresce, i fogli Excel diventano soggetti a errori e richiedono troppo tempo.

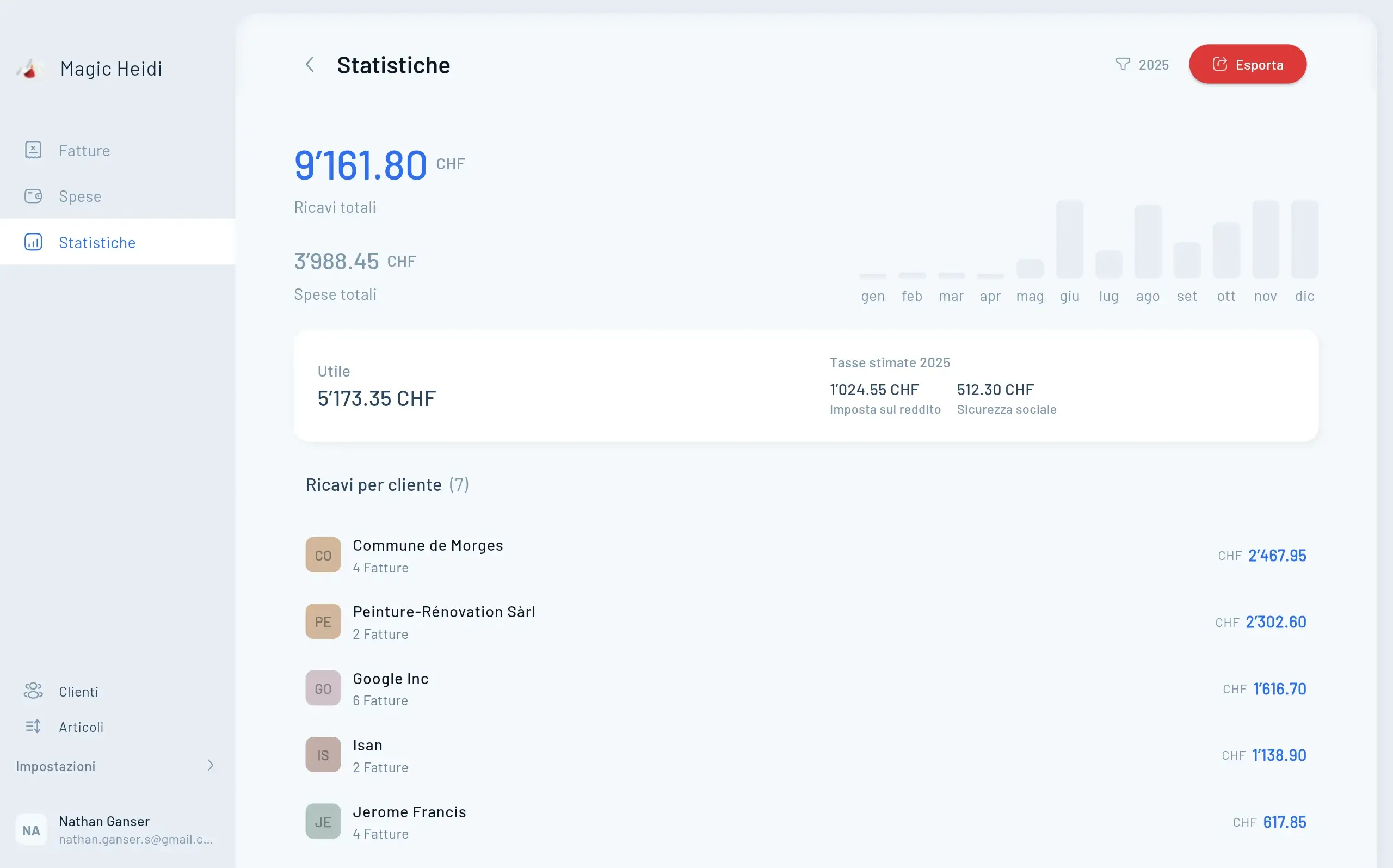

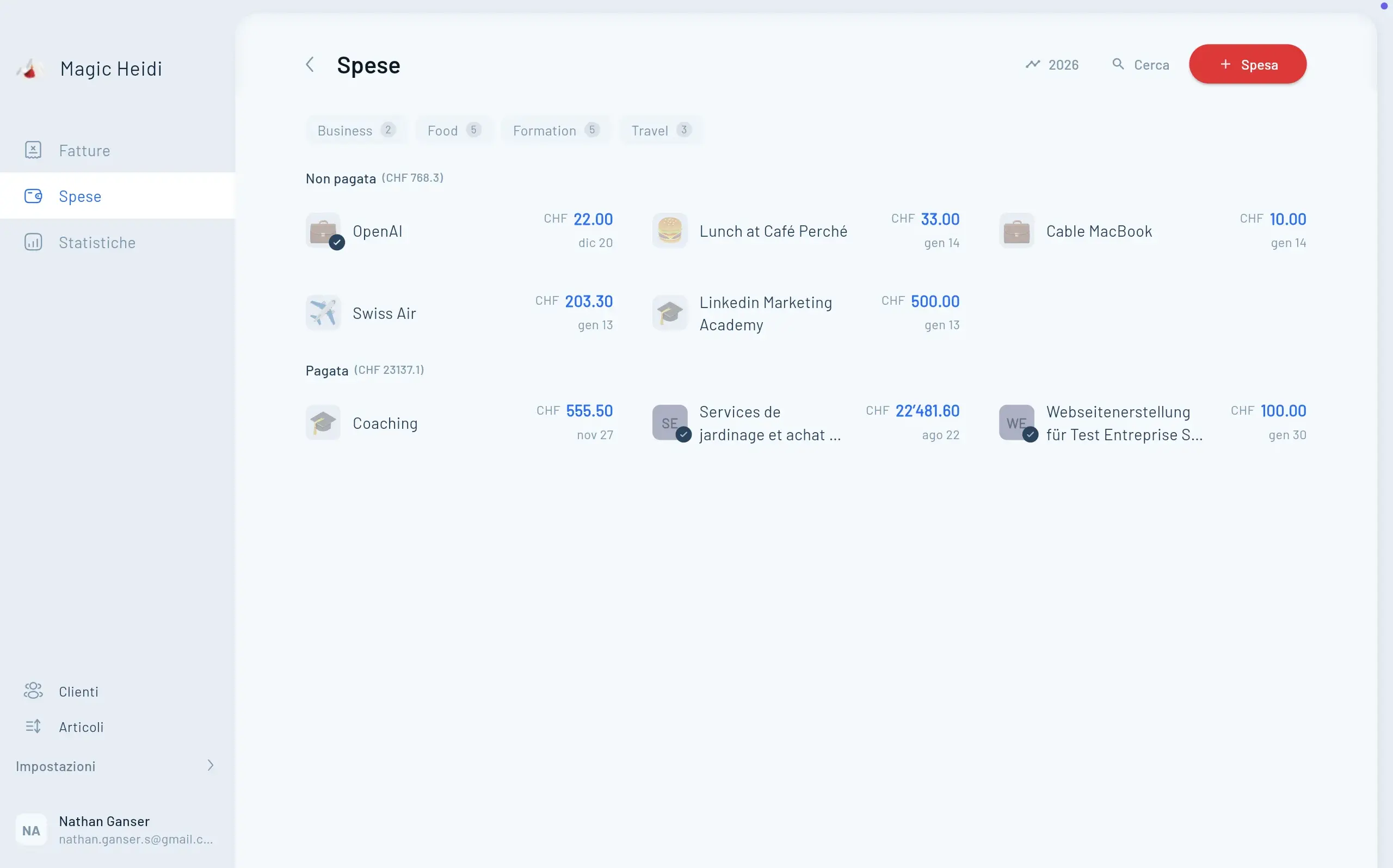

Monitoraggio Ammortamenti Automatizzato

Magic Heidi calcola automaticamente l'ammortamento usando tassi conformi alla normativa svizzera, monitora l'ammortamento accumulato negli anni e prepara le cifre necessarie per la tua dichiarazione fiscale.

- 🧾Tassi Svizzeri Integrati

Calcoli conformi ESTV

- ⚡Monitoraggio Automatico

Ammortamento anno dopo anno

- ✨Report Pronti per le Tasse

Cifre Hilfsblatt A preparate

- 🌍Entrambi i Metodi

Lineare o a quote decrescenti

- Fattura #3

Magic Heidi

CHF 500

Jan 29

- Fattura #2

Webbiger LTD

CHF 2000

Jan 24

- Fattura #1

John Doe

CHF 600

Jan 20

Punti Chiave

Tutto quello che devi ricordare sugli ammortamenti in Svizzera.

Hai una Scelta

I freelance svizzeri possono scegliere tra deduzione immediata e ammortamento.

Tassi ESTV

40% decrescente per veicoli/computer, 25% per mobili.

Regola Lineare

Tassi lineari = metà del tasso decrescente.

Vantaggi Cantonali

Basilea, Berna, Grigioni e Zurigo permettono svalutazioni aggressive il primo anno.

Conserva i Documenti

Mantieni sempre fatture e piano di ammortamento.

Bonus Energetico

Investimenti energetici: deduzione 50% nei primi due anni.

Ulteriori Risorse

Dove posso trovare i tassi ufficiali ESTV?

I tassi ufficiali sono pubblicati nel Merkblatt A 1995 dell'ESTV, disponibile su estv.admin.ch. Questo documento contiene i tassi massimi di ammortamento consentiti per tutte le categorie di beni.

Dove posso saperne di più sulle normative PMI svizzere?

Il portale kmu.admin.ch è la risorsa ufficiale svizzera per le PMI, che offre indicazioni su contabilità, fiscalità e normative aziendali per liberi professionisti e piccole imprese.

Come trovo le regole di ammortamento specifiche del mio cantone?

Contatta direttamente l'ufficio fiscale cantonale (Steueramt/amministrazione fiscale). Ogni cantone può avere regole diverse, specialmente riguardo alle svalutazioni consentite nel primo anno.

Basta Lottare con i Fogli di Calcolo degli Ammortamenti

Magic Heidi calcola automaticamente gli ammortamenti conformi alla normativa svizzera e prepara le cifre per la tua dichiarazione fiscale. Provalo gratis oggi.