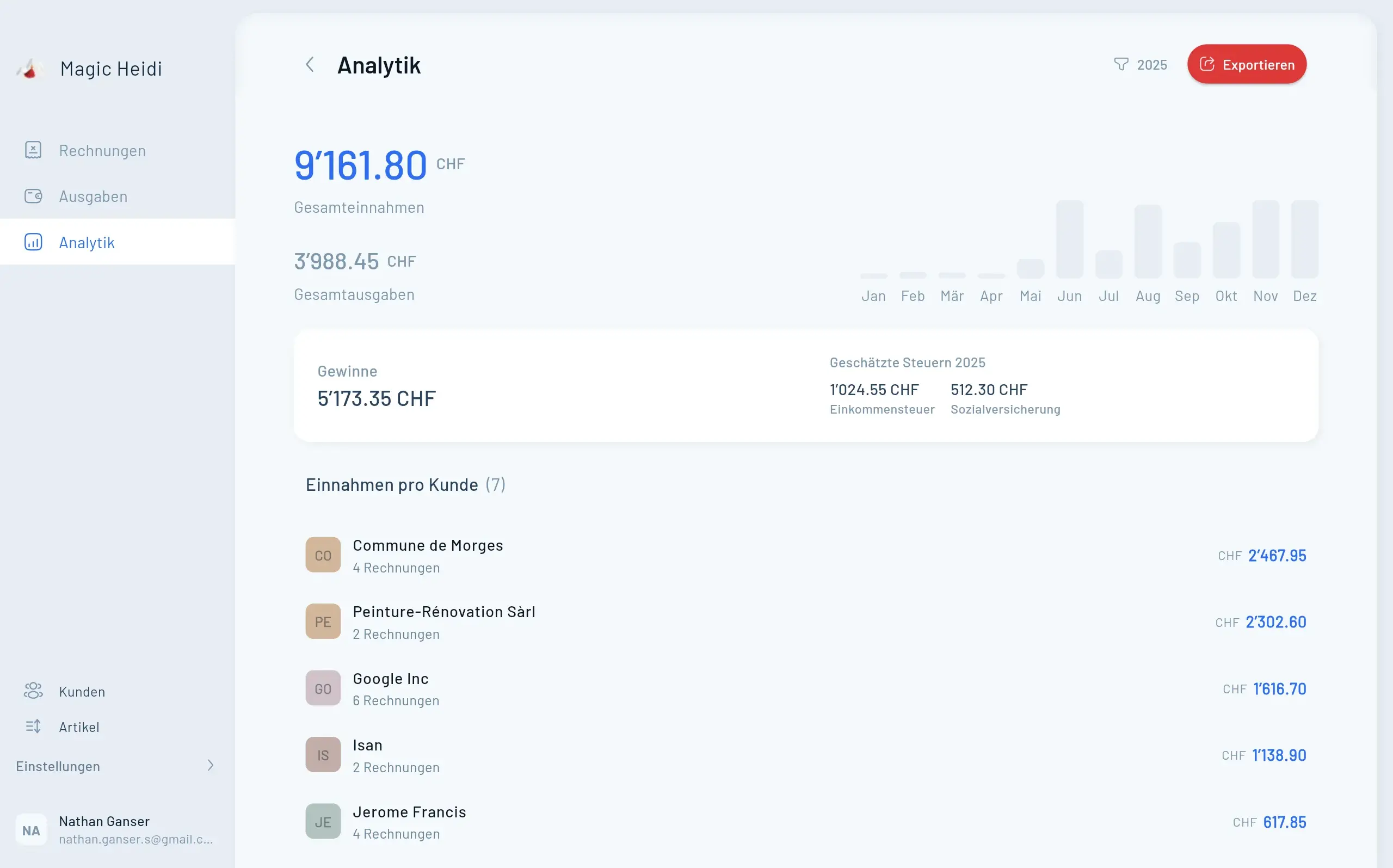

Sie müssen sich für die MWST registrieren, wenn Ihr weltweiter Jahresumsatz aus steuerbaren Leistungen CHF 100'000 übersteigt.

Hier ist der Punkt, den viele Freelancer übersehen: «Weltweiter Umsatz» bedeutet alle Ihre Einnahmen, nicht nur von Schweizer Kunden. Wenn Sie CHF 70'000 von EU-Kunden und CHF 40'000 von Schweizer Kunden verdienen, haben Sie die Grenze überschritten.

Sobald Sie sicher sind, dass Ihr Umsatz in einem 12-Monats-Zeitraum CHF 100'000 übersteigen wird, haben Sie 30 Tage Zeit, sich zu registrieren. Bei Versäumnis dieser Frist drohen Bussen bis CHF 10'000, plus Sie schulden rückwirkende MWST und 4% Verzugszins.

Auch wenn Sie weniger als CHF 100'000 verdienen, können Sie sich freiwillig registrieren. Das macht in verschiedenen Situationen Sinn:

Wann eine freiwillige Registrierung hilft:

- Sie haben erhebliche Geschäftsausgaben mit MWST (Büroausstattung, Software-Abos, Coworking Space)

- Sie arbeiten hauptsächlich mit anderen MWST-pflichtigen Unternehmen, die sie ohnehin zurückfordern können

- Sie möchten gegenüber Grosskunden professioneller wirken

- Sie sind nahe an der Grenze und möchten einen sanften Übergang

Wann Sie warten sollten:

- Die meisten Ihrer Kunden sind Privatpersonen, denen der Endpreis wichtig ist

- Sie haben minimale Geschäftsausgaben

- Sie möchten die Administration einfach halten

- Ihr Umsatz ist weit von CHF 100'000 entfernt

Wichtige Bindung: Wenn Sie sich freiwillig registrieren, sind Sie für mindestens drei Jahre gebunden. Stellen Sie sicher, dass die Vorteile den Aufwand rechtfertigen.

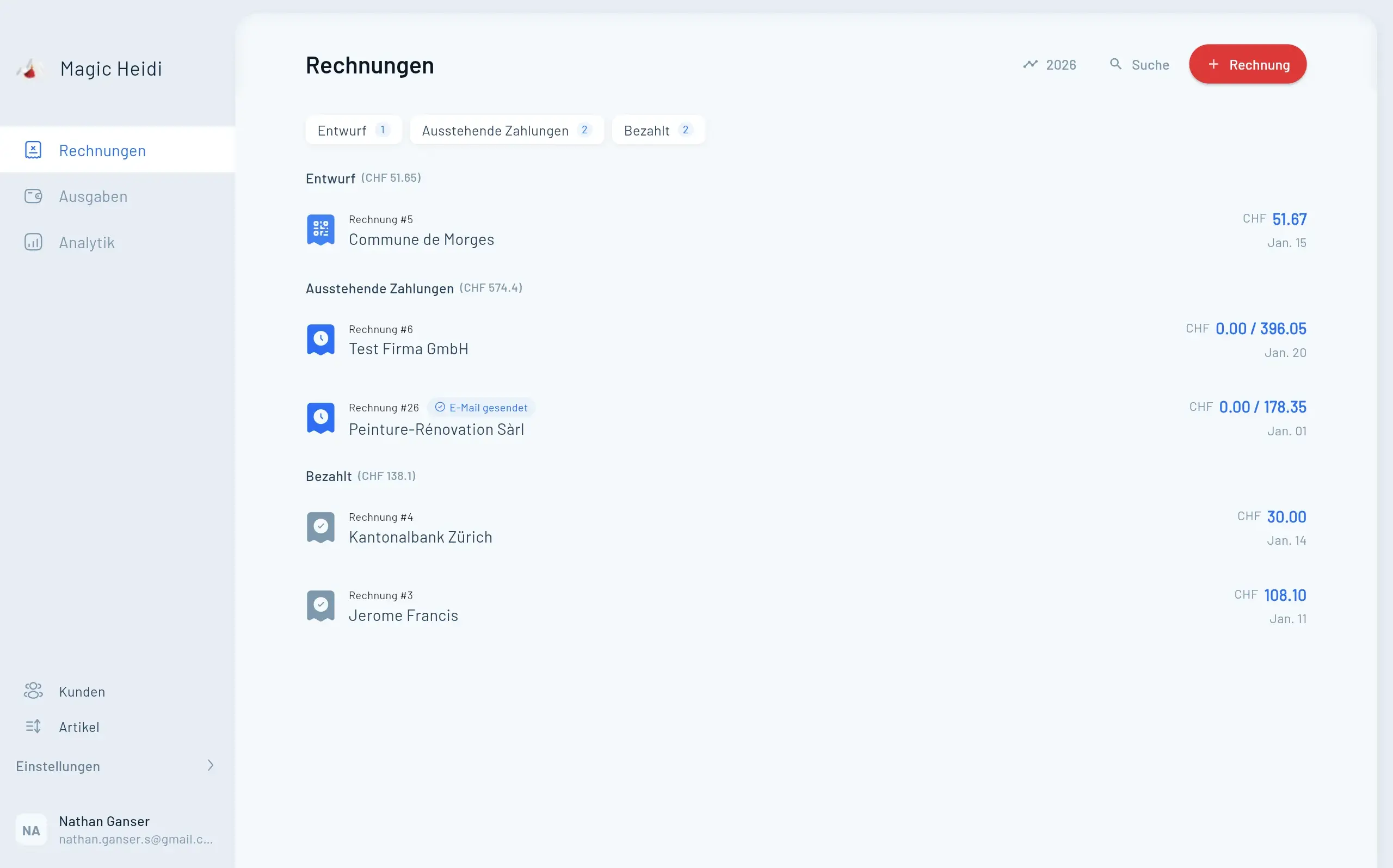

Hier stolpern viele Freelancer: Sie müssen sich innerhalb von 30 Tagen nach Eintritt der MWST-Pflicht registrieren, nicht wenn es Ihnen passt.

Die Frist beginnt, wenn Sie hinreichend sicher sind, dass Ihr rollierender 12-Monats-Umsatz CHF 100'000 übersteigen wird. Das bedeutet: Wenn Sie im März einen grossen Auftrag erhalten, der Ihren prognostizierten Jahresumsatz über die Grenze bringt, müssen Sie sich bis Anfang April registrieren.

Die Eidgenössische Steuerverwaltung nimmt das nicht auf die leichte Schulter:

- Bussen bis CHF 10'000 je nach Umständen

- Rückwirkende MWST-Pflicht (Sie schulden MWST ab dem Zeitpunkt, ab dem Sie sich hätten registrieren müssen)

- 4% Verzugszins auf ausstehende Beträge

- Mögliche Prüfung Ihrer Unterlagen

Tipp: Starten Sie den Registrierungsprozess, wenn Sie CHF 80'000 erreichen. Die Bearbeitung dauert etwa vier Wochen, und Sie wollen bei CHF 99'000 nicht in Zeitnot geraten.