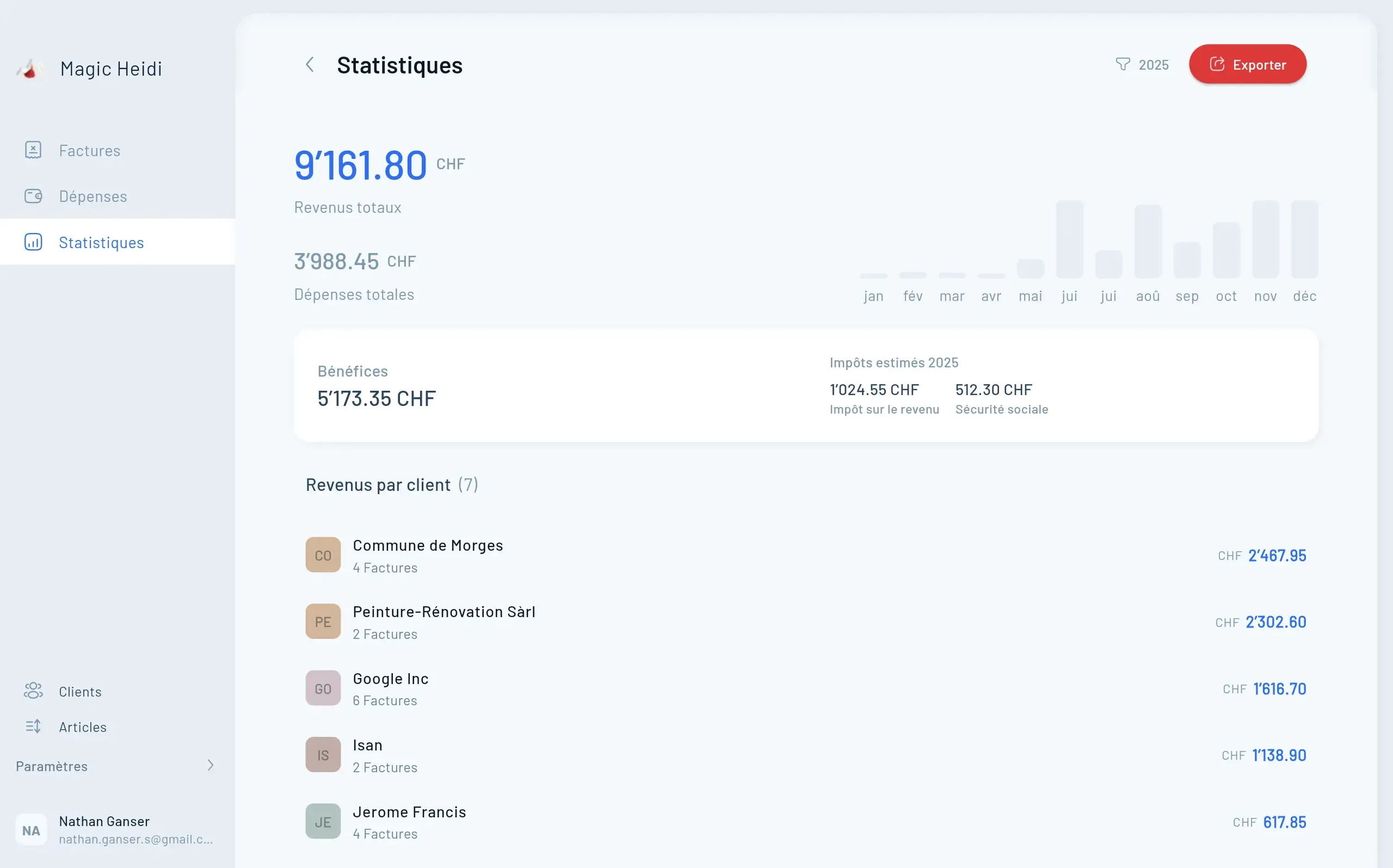

Vous devez vous assujettir à la TVA si votre chiffre d'affaires annuel mondial provenant de prestations imposables dépasse CHF 100'000.

Voici le piège que beaucoup d'indépendants ignorent : le « chiffre d'affaires mondial » inclut tous vos revenus, pas seulement les clients suisses. Si vous gagnez CHF 70'000 de clients européens et CHF 40'000 de clients suisses, vous avez franchi le seuil.

Dès que vous êtes certain que votre chiffre d'affaires dépassera CHF 100'000 sur une période de 12 mois, vous avez 30 jours pour vous inscrire. Manquer ce délai peut entraîner des amendes jusqu'à CHF 10'000, plus la TVA rétroactive due et 4% d'intérêts.

Même si vous gagnez moins de CHF 100'000, vous pouvez choisir de vous assujettir volontairement. C'est judicieux dans plusieurs situations :

Quand l'assujettissement volontaire est avantageux :

- Vous avez des dépenses professionnelles importantes avec TVA (équipement de bureau, abonnements logiciels, espace de coworking)

- Vous travaillez principalement avec d'autres entreprises assujetties qui peuvent de toute façon récupérer la TVA

- Vous souhaitez paraître plus établi auprès de grands clients

- Vous êtes proche du seuil et voulez lisser la transition

Quand attendre :

- La plupart de vos clients sont des particuliers sensibles au prix final

- Vous avez peu de dépenses professionnelles

- Vous privilégiez la simplicité administrative

- Votre chiffre d'affaires est loin des CHF 100'000

Engagement crucial : Si vous vous assujettissez volontairement, vous êtes engagé pour au moins trois ans. Assurez-vous que les avantages justifient les démarches administratives.

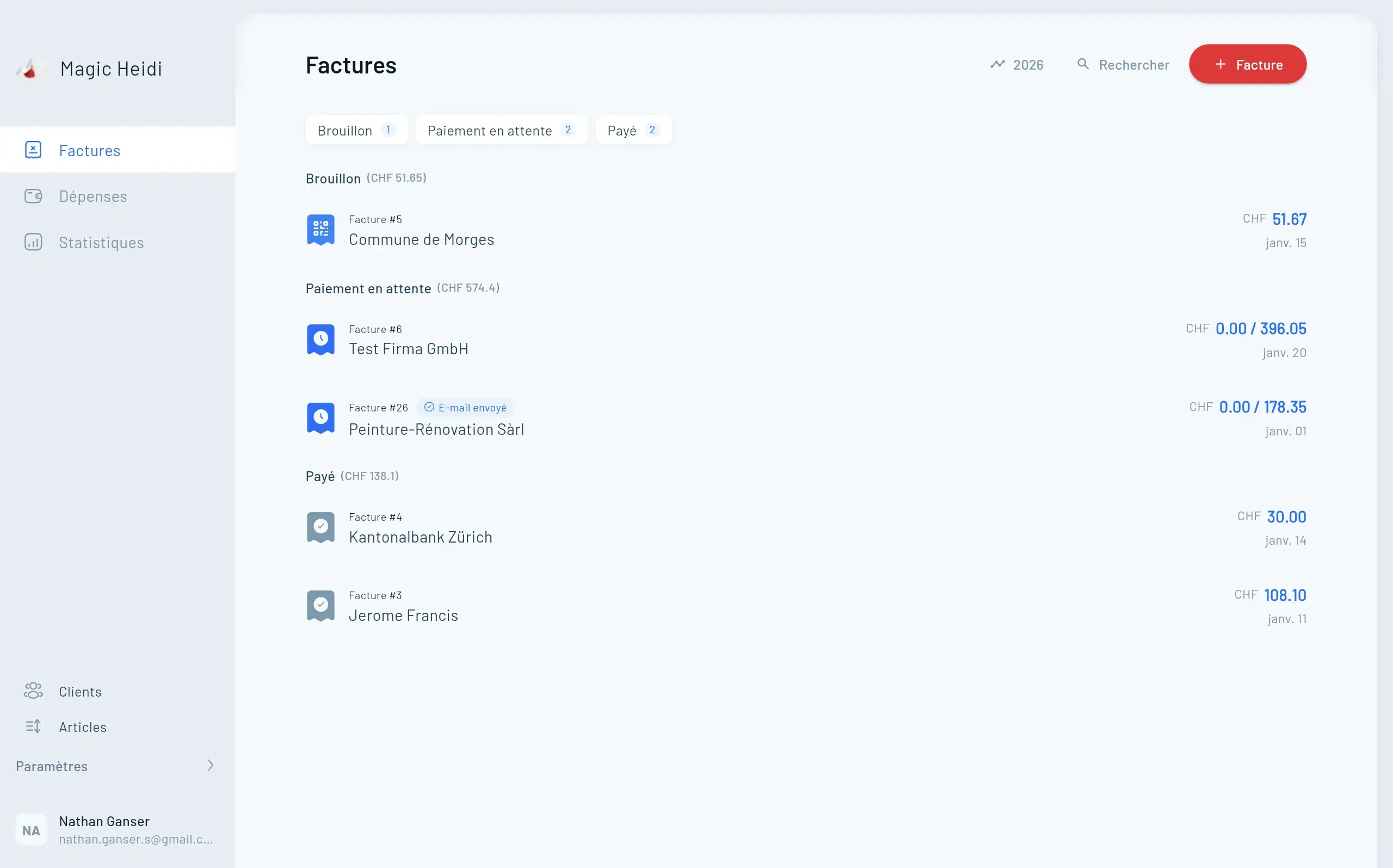

C'est là que beaucoup d'indépendants trébuchent : Vous devez vous inscrire dans les 30 jours suivant votre assujettissement, pas quand bon vous semble.

Le compte à rebours commence quand vous êtes raisonnablement certain que votre chiffre d'affaires glissant sur 12 mois dépassera CHF 100'000. Cela signifie que si vous décrochez un gros contrat en mars qui fait passer votre chiffre d'affaires annuel projeté au-dessus du seuil, vous devez vous inscrire début avril.

L'Administration fédérale des contributions ne prend pas cela à la légère :

- Amendes jusqu'à CHF 10'000 selon les circonstances

- TVA rétroactive (vous devez la TVA depuis la date d'assujettissement)

- 4% d'intérêts sur les montants impayés

- Contrôle potentiel de vos documents

Conseil pratique : Commencez la procédure d'inscription à CHF 80'000. Le traitement prend environ quatre semaines, et vous ne voulez pas être pris au dépourvu à CHF 99'000.