Tasas de IVA Suizo 2025-2026: Su Guía Completa de Cumplimiento

Si gestiona un negocio en Suiza—o vende a clientes suizos—comprender el IVA no es opcional. Es esencial para cumplir la normativa, fijar precios correctos y evitar sanciones que pueden alcanzar CHF 800,000.

¿La buena noticia? El IVA suizo es sencillo una vez conoce las reglas. Esta guía cubre todo: tasas actuales, cambios previstos para 2028, requisitos de registro, plazos de presentación y pasos prácticos para mantener su negocio en regla.

Tasas Actuales de IVA Suizo (2025-2027)

Desde el 1 de enero de 2024, Suiza opera con tasas de IVA revisadas tras la reforma AVS (Seguro de Vejez y Supervivencia). Estas tasas permanecen vigentes hasta 2027:

| Tipo de Tasa | Tasa Actual | Se Aplica A |

|---|---|---|

| Tasa Normal | 8.1% | Mayoría de bienes y servicios |

| Tasa Reducida | 2.6% | Alimentos, bebidas no alcohólicas, libros, periódicos, medicamentos, productos menstruales |

| Tasa Alojamiento | 3.8% | Estancias hoteleras, B&B, alojamientos similares |

| Tasa Cero | 0% | Exportaciones de bienes |

Cambio clave 2025: Desde el 1 de enero de 2025, los productos de higiene menstrual (tampones, compresas, copas menstruales) pasaron de la tasa normal del 8.1% a la tasa reducida del 2.6%.

¿Qué Cambió Respecto a las Tasas Anteriores?

Para contexto, esto es lo que aumentó en 2024:

- Tasa normal: 7.7% → 8.1% (+0.4%)

- Tasa reducida: 2.5% → 2.6% (+0.1%)

- Tasa alojamiento: 3.7% → 3.8% (+0.1%)

Estos aumentos financian el sistema de pensiones de Suiza, asegurando la estabilidad de la seguridad social a largo plazo.

Próximamente en 2028: Aumentos de Tasas Propuestos

Marque su calendario: Suiza planea aumentar nuevamente las tasas de IVA el 1 de enero de 2028 para financiar un 13º pago mensual de pensión.

Tasas Propuestas para 2028

| Tipo de Tasa | Actual (2025-2027) | Propuesta (2028+) | Aumento |

|---|---|---|---|

| Normal | 8.1% | 8.8% | +0.7% |

| Reducida | 2.6% | 2.8% | +0.2% |

| Alojamiento | 3.8% | 4.2% | +0.4% |

Importante: Estos aumentos requieren aprobación parlamentaria (para marzo de 2025) y un referéndum público (previsto septiembre 2025). Es muy probable que se aprueben pero aún no son ley.

Qué Debe Hacer Ahora

- Actualice previsiones financieras asumiendo 8.8% desde 2028

- Revise estrategias de precios para contratos a largo plazo

- Monitoree los resultados del referéndum en septiembre de 2025

- Planifique actualizaciones de sistemas si codifica tasas de IVA en su software

¿Necesita Registrarse para el IVA Suizo?

No todas las empresas deben registrarse para el IVA. Así es como determinar su obligación.

Umbrales de Registro

Empresas generales:

- Regístrese si la facturación anual de suministros gravables suizos supera CHF 100,000

Organizaciones sin fines de lucro, clubes deportivos/culturales voluntarios:

- Regístrese si la facturación anual supera CHF 250,000

Regla Crítica para Empresas Extranjeras

Si tiene sede fuera de Suiza, debe considerar su facturación anual mundial, no solo las ventas suizas. Esto significa que la mayoría de empresas internacionales que realizan transacciones gravables en Suiza necesitarán registrarse—incluso con ingresos suizos pequeños.

Cronograma de Registro

- Plazo: Dentro de 30 días de quedar sujeto al IVA

- Tiempo de procesamiento: Aproximadamente 4 semanas para recibir su número de IVA suizo

- Sanción por retrasos: Se aplican multas y penalizaciones si pierde la ventana de 30 días

Requisito de Representante Fiscal

Todas las empresas no suizas que operan en Suiza deben designar un representante fiscal—una persona o entidad con sede en Suiza responsable de su cumplimiento de IVA. Este representante gestiona las comunicaciones con la Administración Federal de Impuestos (AFI) en su nombre.

Cambios Importantes en la Ley de IVA 2025

El 1 de enero de 2025 trajo actualizaciones significativas a la ley de IVA suiza. Esto es lo que cambió.

Fiscalidad de Plataformas

Los mercados en línea ahora gestionan el IVA de las ventas. La plataforma—no los vendedores individuales—se vuelve responsable del registro y remisión.

Exenciones Ampliadas

Las nuevas exenciones incluyen clínicas ambulatorias, coordinación de atención, servicios de viaje, eventos culturales y atención domiciliaria privada.

Productos Menstruales

Los productos de higiene menstrual ahora califican para la tasa reducida del 2.6% en lugar del 8.1%, reduciendo significativamente los costos.

1. Fiscalidad de Plataformas (Vendedores de E-Commerce, Tomen Nota)

Suiza introdujo un concepto de "proveedor considerado" para ventas en mercados en línea.

Qué significa esto: Si vende bienes a través de plataformas como Amazon, eBay u otros mercados, la plataforma misma—no usted—se vuelve responsable del registro y remisión de IVA.

Impacto: Los vendedores individuales pueden ya no necesitar registro de IVA separado para ventas en plataformas. Sin embargo, sigue siendo responsable del IVA en ventas directas a través de su propio sitio web o canales.

2. Exenciones de IVA Ampliadas

Las nuevas exenciones (sin crédito de impuesto soportado) ahora incluyen:

- Clínicas ambulatorias y clínicas de día para tratamientos médicos

- Servicios de coordinación de atención relacionados con tratamiento médico (atención gestionada)

- Servicios de viaje revendidos por agencias de viaje nacionales y extranjeras

- Participación activa en eventos culturales

- Provisión de infraestructura para médicos asistentes

- Servicios de atención domiciliaria privada (Spitex)

- Provisión de personal por organizaciones sin fines de lucro

Sin crédito de impuesto soportado significa que no puede reclamar el IVA pagado en gastos comerciales relacionados—considere esto en su fijación de precios.

Cuándo Cobrar IVA: Las Reglas Esenciales

Comprender cuándo cobrar el IVA suizo es crítico para el cumplimiento.

Cobre IVA suizo cuando se cumplan las tres condiciones:

- ✅ Está registrado para el IVA suizo

- ✅ El suministro es gravable en Suiza (según reglas de lugar de suministro)

- ✅ El suministro no está exento ni a tasa cero

Reglas de Lugar de Suministro

La ley de IVA suiza determina dónde se grava una transacción según:

- Bienes: Donde se ubican o entregan los bienes

- Servicios: Usualmente donde tiene sede el destinatario (para B2B) o donde tiene sede el proveedor (para B2C)

Importante: Suiza clasifica alquileres, reparaciones, trabajos de instalación y construcción como suministros de bienes (no servicios), afectando el lugar de tributación. Esto difiere de las reglas de la UE.

La Excepción de Servicios Digitales

Para servicios digitales, telecomunicaciones y comercio electrónico:

- Ventas B2B: Generalmente no se necesita IVA suizo si puede verificar el estado comercial del comprador

- Ventas B2C: Activa el registro de IVA suizo una vez que supere CHF 100,000 de facturación mundial

Regla de "fuerza de atracción": Incluso una venta B2C hace que todos sus suministros (B2B y B2C) sean gravables en Suiza, requiriendo registro. Esto es más estricto que las reglas de la UE.

Cumplimiento de IVA Suizo:

Presentación y Facturación

Su frecuencia de presentación depende del tamaño de su negocio y su historial de cumplimiento.

Frecuencias de Presentación

Elija el calendario de presentación adecuado para el tamaño de su negocio y registro de cumplimiento.

- Trimestral: Estándar para la mayoría de empresas (plazo de 60 días)

- Mensual: Para empresas en posición de reembolso

- Semestral: Pequeñas empresas bajo régimen especial

- Anual: PYMES con cumplimiento ejemplar (nuevo 2025)

Requisitos de Factura

Cada factura de IVA suiza debe incluir estos elementos esenciales.

- Número de IVA suizo (CHE-XXX.XXX.XXX MWST/TVA/IVA)

- Nombre comercial, dirección y detalles del cliente

- Fecha de factura y descripción de bienes/servicios

- Importes netos, tasas de IVA y totales claramente mostrados

Retención de Registros

Mantenga documentación exhaustiva para cumplir.

- Conserve todos los registros de IVA durante 10 años

- Incluya facturas emitidas y recibidas

- Almacene extractos bancarios y contratos

- Retenga documentación de importación/exportación

Deducción de Impuesto Soportado: Recupere IVA en Gastos Empresariales

Si está registrado para IVA, típicamente puede deducir el IVA pagado en compras empresariales del IVA que cobra a clientes.

Cómo Funciona

Ejemplo: Factura a un cliente CHF 10,810 (CHF 10,000 + 8.1% IVA = CHF 810 IVA). Pagó CHF 2,160 por suministros (CHF 2,000 + CHF 160 IVA).

- IVA cobrado: CHF 810

- IVA soportado pagado: CHF 160

- IVA neto adeudado a AFI: CHF 650

Qué Puede Deducir

El impuesto soportado es deducible para compras utilizadas para proporcionar suministros gravables:

- ✅ Suministros y equipos de oficina

- ✅ Servicios profesionales (contabilidad, legal)

- ✅ Marketing y publicidad

- ✅ Viajes de negocios

- ✅ Materias primas e inventario

Qué No Puede Deducir

El impuesto soportado no es deducible para:

- ❌ Compras relacionadas con suministros exentos de IVA sin crédito

- ❌ Gastos personales

- ❌ Entretenimiento y regalos (con excepciones)

Sanciones y Consecuencias por Incumplimiento

Las sanciones de IVA suizo son serias. Esto es lo que arriesga.

Montos de Multas

| Tipo de Infracción | Sanción Máxima |

|---|---|

| Evasión grave de IVA | CHF 800,000 |

| Errores negligentes | CHF 200,000 |

| Errores menores | CHF 20,000 |

Interés por Pago Tardío

Tasa actual: 4.75% por año sobre montos de IVA pendientes (desde enero 2024)

Infracciones Comunes

Los problemas más frecuentes que activan sanciones:

- No registrarse dentro de 30 días de quedar sujeto

- Presentación tardía de declaraciones de IVA (más allá del plazo de 60 días)

- Tasas de IVA incorrectas aplicadas a bienes/servicios

- Requisitos de factura faltantes (documentación incompleta)

- Información inexacta (subregistro de ventas o reclamación excesiva de impuesto soportado)

Cómo Evitar Sanciones

- Configure recordatorios de calendario para plazos de presentación

- Use software de contabilidad que maneje correctamente el IVA suizo

- Realice auditorías internas regulares

- Consulte a un asesor fiscal para situaciones complejas

- Mantenga registros meticulosos durante 10 años

Exenciones Comunes de IVA Explicadas

Comprender las exenciones previene sobrecargos a clientes y ayuda a fijar precios correctamente.

Exento Sin Crédito de Impuesto Soportado

Salud, servicios financieros, educación, servicios culturales, inmobiliaria, servicios de agencia de viajes. No puede deducir IVA en gastos relacionados.

Tasa Cero (Con Crédito de Impuesto Soportado)

Exportaciones de bienes, transporte internacional, servicios transfronterizos. Puede deducir IVA en gastos relacionados sin cobrar IVA repercutido.

Exento Sin Crédito de Impuesto Soportado

Estos suministros están libres de IVA, pero no puede deducir IVA en gastos relacionados:

- Servicios de salud y hospitalarios (ampliados en 2025)

- Servicios financieros (banca, seguros)

- Educación y formación

- Servicios culturales (ciertos tipos)

- Transacciones inmobiliarias

- Servicios de agencia de viajes (nuevo para 2025)

Consideración de precios: Incorpore el costo de IVA no deducible en sus tarifas.

Tasa Cero (Totalmente Exento con Crédito de Impuesto Soportado)

Estos suministros están libres de IVA, y puede deducir IVA en gastos relacionados:

- Exportaciones de bienes

- Servicios de transporte internacional

- Ciertos servicios transfronterizos

Ventaja competitiva: Menores costos ya que recupera IVA soportado sin cobrar IVA repercutido.

Escenarios Prácticos: IVA en Acción

Ejemplos del mundo real para ayudarle a comprender cómo se aplica el IVA suizo a diferentes situaciones empresariales.

Escenario 1: Consultor Autónomo

Situación: Es un consultor de marketing con sede en Zúrich que gana CHF 120,000 anualmente.

Obligación de IVA: Sí (supera el umbral de CHF 100,000)

Qué hacer:

- Regístrese para IVA dentro de 30 días de alcanzar CHF 100,000

- Cobre 8.1% en todas las facturas en adelante

- Presente declaraciones trimestrales (plazo de 60 días)

- Recupere IVA en gastos empresariales (software, espacio coworking, etc.)

Ejemplo de factura: Tarifa de proyecto CHF 5,000 → Cobre CHF 5,405 (CHF 5,000 + CHF 405 IVA)

Escenario 2: Tienda de E-Commerce (Internacional)

Situación: Es un minorista alemán en línea que vende electrónicos a consumidores suizos con CHF 150,000 de ventas anuales suizas.

Obligación de IVA: Sí (la facturación mundial importa; supera CHF 100,000)

Qué hacer:

- Designe un representante fiscal suizo

- Regístrese para IVA suizo

- Cobre 8.1% en bienes entregados a Suiza

- Si vende a través de plataformas (Amazon), verifique si la plataforma gestiona el IVA

- Presente declaraciones trimestrales

Complicación: Los aranceles aduaneros suizos también pueden aplicar para bienes físicos—coordine con su proveedor logístico.

Escenario 3: Proveedor de Alojamiento

Situación: Opera un bed & breakfast en Lucerna con CHF 80,000 de ingresos anuales.

Obligación de IVA: No (por debajo del umbral de CHF 100,000)

Opción: Registro voluntario (le permite recuperar IVA en renovaciones, suministros)

Si se registra: Cobre tasa de alojamiento del 3.8% en estancias

Referencia Rápida: Tasas de IVA de un Vistazo

Tasas actuales hasta 2027 y cambios propuestos para 2028.

Tasa Normal: 8.1%

Mayoría de bienes y servicios. Aumenta a 8.8% en 2028 (propuesto).

Tasa Reducida: 2.6%

Alimentos, libros, medicamentos, productos menstruales. Aumenta a 2.8% en 2028 (propuesto).

Alojamiento: 3.8%

Hoteles, B&B, alojamientos. Aumenta a 4.2% en 2028 (propuesto).

Tasa Cero: 0%

Exportaciones. Sin cambios planificados.

Su Lista de Verificación de Cumplimiento de IVA

Use esta lista para mantenerse al día con los requisitos de IVA suizo.

Configuración Inicial

- Calcule la facturación anual para determinar el requisito de registro

- Regístrese dentro de 30 días si supera CHF 100,000

- Designe representante fiscal (si tiene sede fuera de Suiza)

- Configure seguimiento de IVA en sistema contable

- Cree plantillas de factura conformes

Cumplimiento Continuo

- Cobre la tasa de IVA correcta en todos los suministros gravables

- Emita facturas apropiadas con toda la información requerida

- Rastree IVA soportado en compras empresariales

- Presente declaraciones a tiempo (estándar trimestral: plazo de 60 días)

- Pague IVA adeudado o reclame reembolsos prontamente

- Mantenga todos los registros durante 10 años

- Monitoree cambios en la ley (suscríbase a actualizaciones de AFI)

Planificación Futura

- Revise estrategia de precios para aumentos de tasas 2028

- Presupueste para mayores costos de IVA desde 2028

- Actualice contratos de clientes si se especifican tasas

- Planifique actualizaciones de sistema para nuevas tasas

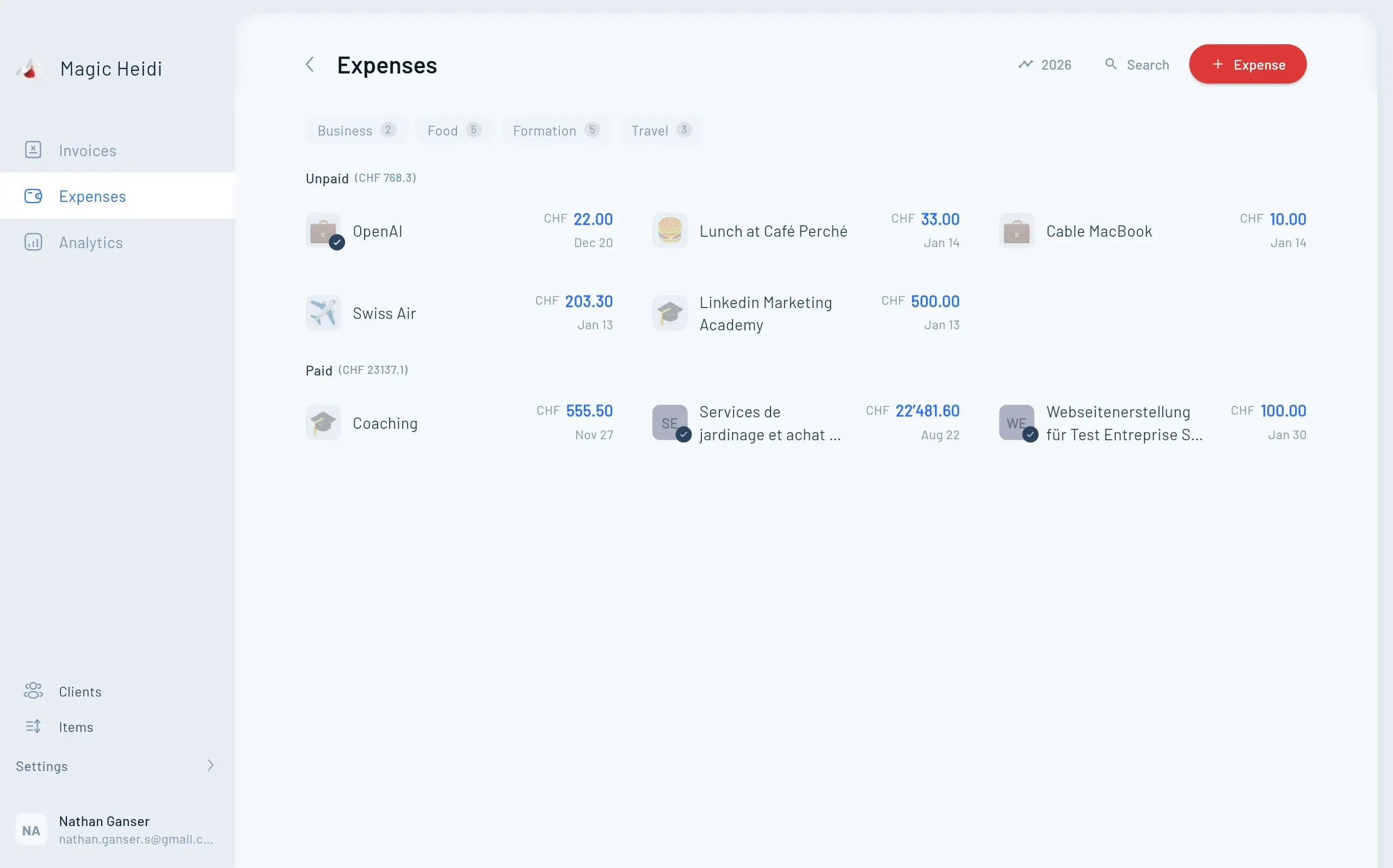

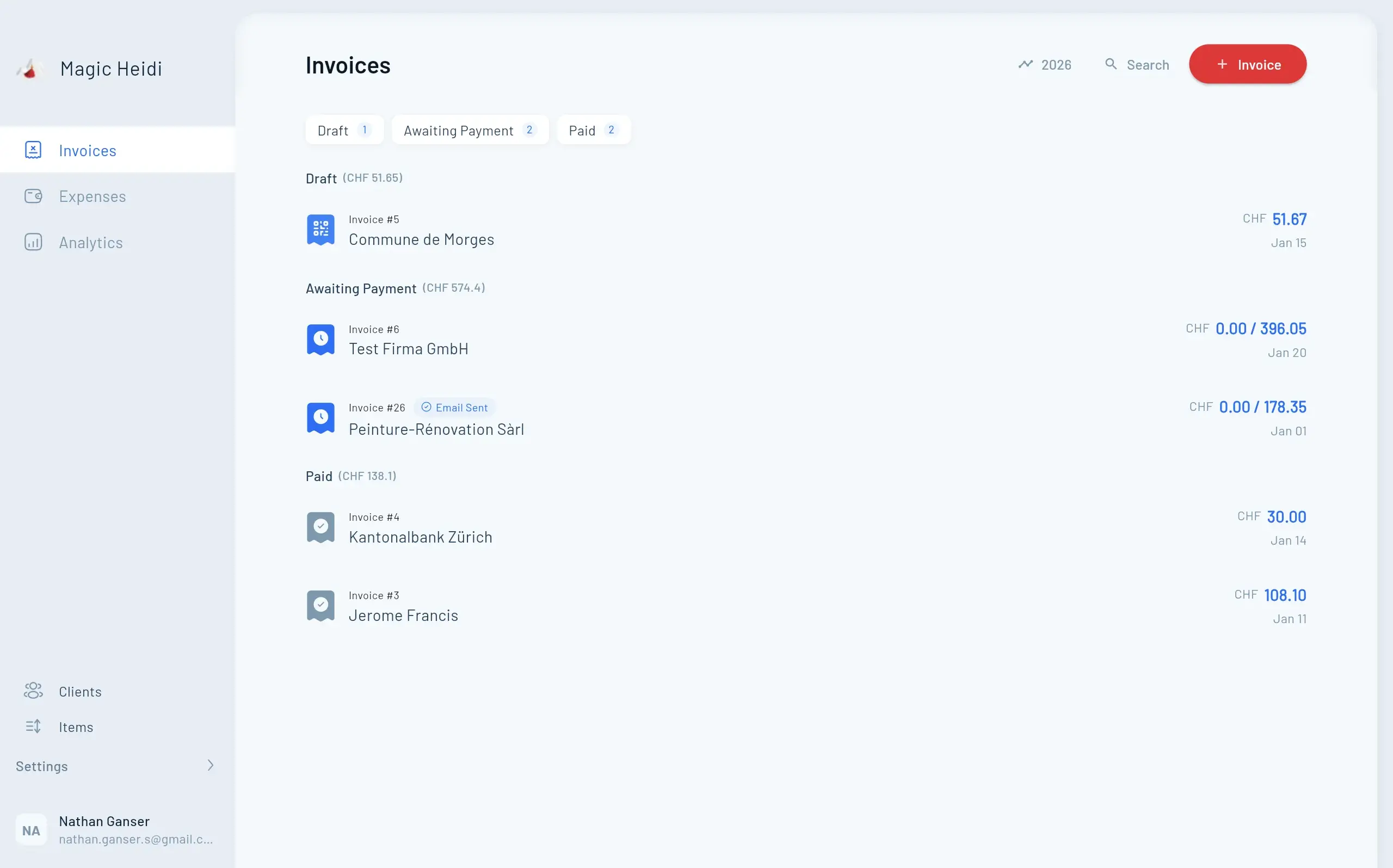

Cómo Magic Heidi Simplifica el IVA Suizo

Gestionar el IVA manualmente es tedioso y propenso a errores. Magic Heidi automatiza el trabajo pesado para empresas suizas.

Gestión de IVA Automatizada

Con inteligencia de IVA suizo incorporada, Magic Heidi reduce el riesgo de cumplimiento y ahorra horas cada trimestre.

Aplicación Automática de Tasas

Aplique automáticamente el 8.1%, 2.6% o 3.8% correcto según su tipo de servicio o producto.

- Detección inteligente de tasa por categoría de producto

- Actualizaciones automáticas para cambios de tasas

- Soporte para todas las tasas de IVA suizas

- Soporte de facturación de tasas mixtas

Facturación Conforme

Genere facturas con todos los elementos de IVA suizos requeridos incluidos automáticamente.

- Todos los campos de IVA obligatorios incluidos

- Formato apropiado de número de IVA CHE

- Plantillas de factura multilingües

- Integración de factura QR

Seguimiento de Impuesto Soportado

Categorice gastos y rastree IVA deducible automáticamente con escaneo impulsado por IA.

- Escaneo de recibos de gastos con IA

- Extracción automática de IVA

- Clasificación deducible vs no deducible

- Seguimiento de saldo de IVA en tiempo real

Recursos Oficiales

Para la información más reciente, siempre consulte:

- Administración Federal de Impuestos (AFI) de Suiza: estv.admin.ch

- ePortal de IVA (presentación): Acceda a través de su cuenta de AFI

- Publicación de Información de IVA: Guía actualizada publicada el 30 de enero de 2025

- Línea directa de IVA: Contacte a AFI para preguntas específicas sobre su situación

Anticípese a los Cambios de IVA Suizo

El IVA suizo no es estático. Con cambios de ley de 2025 ya vigentes y aumentos de tasas de 2028 en el horizonte, mantenerse informado es crítico. Pruebe Magic Heidi gratis y experimente cumplimiento automatizado que ahorra tiempo y reduce errores.