Mejores Apps de Presupuesto: Tu Guía Completa para Elegir la Herramienta Correcta

Elegir una app de presupuesto no debería ser como forzar la cerradura de tu propia cartera. Compara las mejores apps, entiende los riesgos de seguridad y descubre opciones para Suiza que realmente funcionan.

El mercado de apps de presupuesto está en auge: creció de $260 millones en 2026 a una proyección de $450 millones para 2035. Pero más grande no siempre es mejor. Lo importante es encontrar la herramienta que se adapte a cómo realmente gestionas tu dinero, no a cómo otros creen que deberías hacerlo.

Esta guía elimina el ruido del marketing. Compararemos las mejores apps de presupuesto de 2026, abordaremos las preocupaciones de seguridad que comparte el 86% de usuarios, y te ayudaremos a elegir según tus necesidades reales—ya seas freelancer en Zúrich, una pareja en Ginebra, o simplemente alguien intentando evitar sobregiros.

¿Qué Son las Apps de Presupuesto y Cómo Funcionan?

Las apps de presupuesto son herramientas digitales que te ayudan a registrar ingresos, categorizar gastos y planificar tu dinero. Piensa en ellas como un asistente financiero que nunca duerme.

El proceso básico:

- Conectas tus cuentas bancarias (o ingresas transacciones manualmente)

- La app categoriza tus gastos automáticamente

- Estableces presupuestos para diferentes categorías

- La app te alerta cuando te acercas a los límites

- Recibes informes mostrando dónde va realmente tu dinero

¿La diferencia clave con las hojas de cálculo? Automatización. Mientras el seguimiento manual requiere unos 45 minutos semanales, las apps automatizadas necesitan solo 15 minutos. Eso es 2,5 horas ahorradas cada mes.

Pero la automatización tiene contrapartidas. Las apps que sincronizan con bancos son convenientes pero requieren compartir datos financieros. Las apps de entrada manual son más privadas pero exigen más disciplina.

Tipos de Apps de Presupuesto

No todas las apps de presupuesto funcionan igual. Entender los principales enfoques te ayuda a elegir la correcta.

Presupuesto Base Cero

Cada franco tiene una función. Asignas todos tus ingresos a gastos específicos, ahorros o deudas antes de empezar el mes.

Método de Sobres

Versiones digitales del clásico sistema de sobres. Asignas fondos a sobres virtuales para diferentes categorías de gasto.

Seguimiento de Gastos

Te muestra lo que queda para gastar después de contabilizar facturas y objetivos de ahorro. Seguimiento simple sin control detallado.

Basado en Calendario

Coloca ingresos y gastos en fechas concretas para visualizar el flujo de efectivo día a día.

Comparativa de las Mejores Apps 2026

Así se comparan las apps líderes en precio, funciones y casos de uso ideales.

YNAB (You Need A Budget)

Precio: $14,99/mes o $109/año (prueba gratuita 34 días)

Plataforma: iOS, Android, Web

Conexión Bancaria: Sí (vía Plaid)

Funciones Clave:

- Metodología de presupuesto base cero

- Comparte con hasta 6 personas

- Soporte completo para CHF

- Sincronización en tiempo real

- Seguimiento de objetivos y pago de deudas

Ideal para: Personas comprometidas con presupuestos activos que quieren control financiero total

Consideración Suiza: Funciona perfectamente en Suiza con soporte CHF, aunque a aproximadamente $15/mes es una opción premium. Popular entre freelancers suizos aunque no esté construido específicamente para el mercado suizo.

Monarch Money

Precio: $14,99/mes o $69,99/año

Plataforma: iOS, Android, Web

Conexión Bancaria: Sí

Funciones Clave:

- Herramientas de presupuesto personalizables

- Informes detallados con gráficos personalizados

- Miembros del hogar sin costo extra

- Seguimiento de inversiones

- Monitoreo de patrimonio neto

- Actualización automática del valor del vehículo

Ideal para: Solteros o parejas que quieren funciones robustas y analítica detallada

Destacado: La capacidad de añadir miembros del hogar sin cargos extra la hace económica para familias.

PocketGuard

Precio: Gratis (básico) o $74,99/año ($12,99/mes)

Plataforma: iOS, Android, Web

Conexión Bancaria: Sí

Funciones Clave:

- Función "En Mi Bolsillo" mostrando dinero disponible

- Seguimiento automático de facturas

- Monitoreo de suscripciones

- Calculadora de pago de deudas

- Interfaz simple y limpia

Ideal para: Personas que quieren saber "¿cuánto puedo gastar hoy?" sin presupuestos complejos

El inconveniente: Funciones premium como cuentas ilimitadas y categorías personalizadas requieren la versión de pago.

Quicken Simplifi

Precio: $2,99/mes (facturado anualmente ~$36/año)

Plataforma: iOS, Android, Web

Conexión Bancaria: Sí

Funciones Clave:

- Panel con desplazamiento limpio

- Vista de calendario para flujo de efectivo

- Instantánea del plan de gastos

- Alertas de pagos próximos

- Seguimiento de logros

- Proyecciones de saldo

Ideal para: Personas que quieren planificación visual del flujo de efectivo a precio asequible

Por qué es popular: El enfoque basado en calendario ayuda a evitar sobregiros mostrando exactamente cuándo entra y sale el dinero.

Goodbudget

Precio: Gratis (10 sobres) o $10/mes ($80/año) Premium

Plataforma: iOS, Android, Web

Conexión Bancaria: No—solo entrada manual

Funciones Clave:

- Método de presupuesto por sobres

- Sincronización en dos dispositivos (gratis) o ilimitados (premium)

- Seguimiento de deudas

- Informes y herramientas de planificación

- No requiere conexión bancaria

Ideal para: Usuarios conscientes de la privacidad cómodos con entrada manual, o quienes usan el método de sobres

Ventaja de privacidad: Al no vincular cuentas bancarias, tus datos financieros se mantienen más privados.

EveryDollar

Precio: Gratis (básico) o $79,99/año (premium)

Plataforma: iOS, Android, Web

Conexión Bancaria: Solo premium

Funciones Clave:

- Relanzada en enero 2026 con nuevas funciones

- Herramienta "buscador de margen"

- Planes financieros personalizados

- Lecciones diarias y coaching grupal en vivo

- Enfoque de presupuesto base cero

Ideal para: Seguidores de la filosofía financiera de Dave Ramsey o quienes quieren contenido educativo junto al presupuesto

Nuevo para 2026: El relanzamiento añadió componentes de coaching y educación, haciéndola más que una simple herramienta de presupuesto.

Honeydue

Precio: Gratis

Plataforma: iOS, Android

Conexión Bancaria: Sí (opcional)

Funciones Clave:

- Diseñada específicamente para parejas

- Elige qué compartir con tu pareja

- Recordatorios de facturas asignables a cada persona

- Chat para discutir finanzas

- Seguimiento de categorías

- Compartir saldos

Ideal para: Parejas gestionando finanzas juntas que quieren transparencia sin fusión completa de cuentas

Ángulo único: La única app importante construida específicamente para presupuestos de pareja.

Apps de Presupuesto para Suiza

Si vives en Suiza, tienes tanto opciones internacionales como soluciones locales diseñadas para la realidad suiza.

BudgetCH

Precio: Gratis

Idiomas: Alemán, Francés, Italiano

Plataforma: App móvil

Funciones Clave:

- Sin ánimo de lucro y sin anuncios

- Guías de presupuesto específicas para Suiza

- Soporte de idiomas locales

- Enfocada en privacidad

- Sin conexión bancaria

Ideal para: Residentes suizos que prefieren soluciones locales y privacidad completa

La ventaja: Construida específicamente para realidades presupuestarias suizas, incluyendo estándares locales de costo de vida.

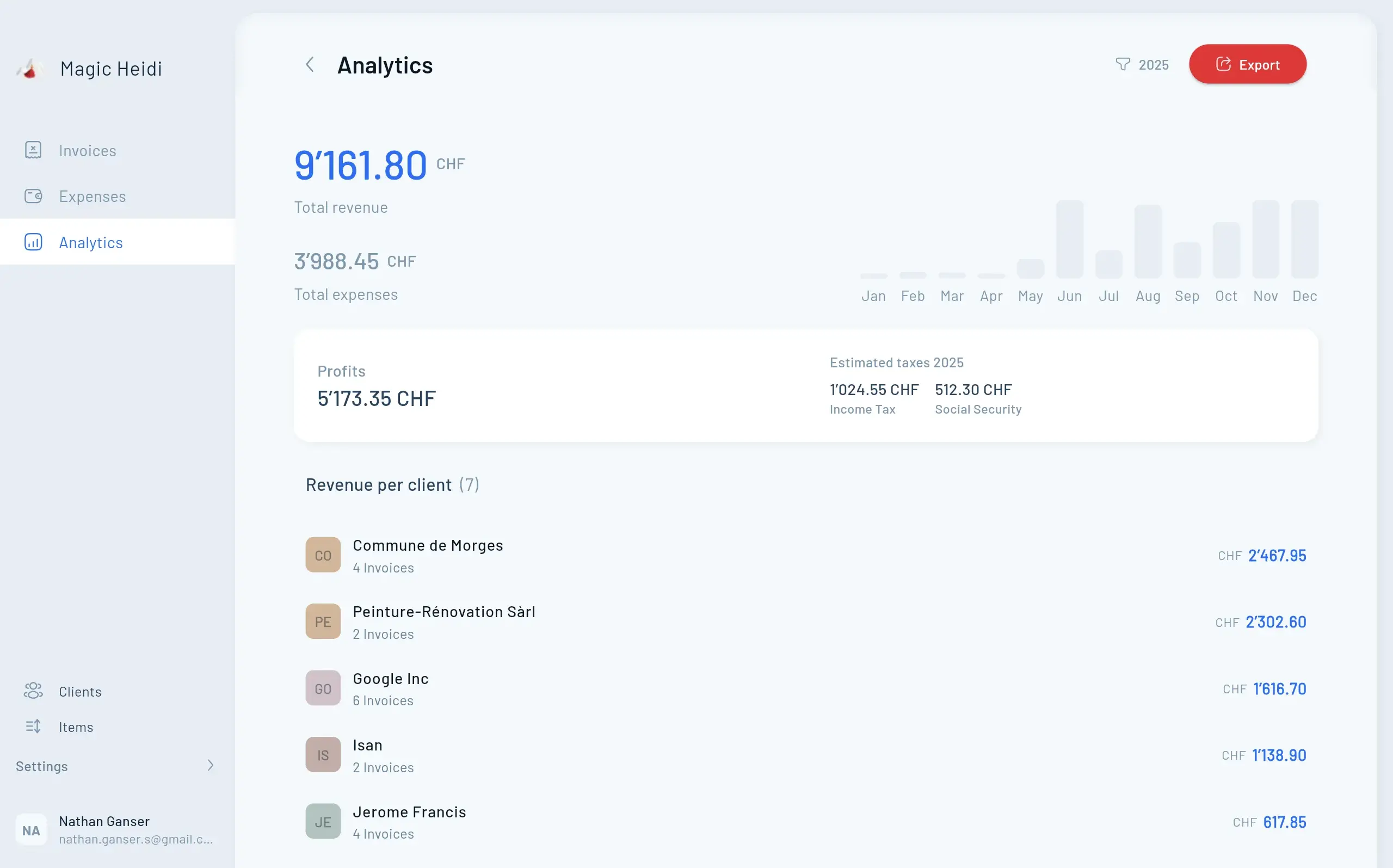

Magic Heidi

Precio: Varios planes según necesidades

Idiomas: Varios incluyendo Inglés, Alemán, Francés

Plataforma: Web, Móvil

Funciones Clave:

- Facturación y seguimiento de gastos todo en uno

- Creación automatizada de facturas QR con IBAN suizo

- Automatización de tasas IVA suizas

- Soporte nativo CHF

- Diseñada para autónomos y freelancers suizos

- Control de tiempo integrado con facturación

Ideal para: Freelancers suizos, profesionales autónomos y pequeños negocios que necesitan facturación junto al seguimiento de gastos

Ventaja específica Suiza: A diferencia de apps internacionales, Magic Heidi entiende requisitos de facturación suizos, manejo de IVA y estándares de facturas QR. Si eres autónomo en Suiza, esto aborda necesidades que apps genéricas pasan por alto.

Conoce más sobre el seguimiento de gastos de Magic Heidi →

Apps Internacionales en Suiza

La mayoría de apps principales como YNAB, Monarch y PocketGuard funcionan bien en Suiza con soporte CHF. Consideraciones clave:

- Moneda: Verifica si la app soporta CHF nativamente

- Integración bancaria: Algunos bancos suizos funcionan con Plaid (el servicio común de conexión), otros no

- Idioma: La mayoría de apps principales solo están en inglés; apps suizas ofrecen idiomas locales

- Funciones fiscales: Apps internacionales no entenderán matices fiscales suizos

Encuentra la App Correcta

para Ti

No empieces comparando funciones. Empieza conociéndote a ti mismo.

Identifica Tu Estilo de Presupuesto

¿Eres orientado al control, enfocado en simplicidad, pensador visual o consciente de privacidad? Tu estilo natural determina qué app funcionará mejor.

- Orientado al control → YNAB, EveryDollar

- Enfocado en simplicidad → PocketGuard, Honeydue

- Pensador visual → Goodbudget, Quicken Simplifi

- Consciente de privacidad → Goodbudget, BudgetCH

Evalúa Tu Comodidad Técnica

Las apps van de simples a complejas. Sé honesto sobre tu nivel de comodidad con tecnología y complejidad de funciones.

- Usuarios expertos pueden manejar Monarch o Quicken Simplifi

- Usuarios con dudas técnicas deben priorizar PocketGuard o Honeydue

- Funciones complejas que no usarás crean frustración

- Simple no significa menos efectivo

Balance Privacidad vs. Conveniencia

La sincronización bancaria automática es conveniente pero requiere compartir datos financieros. El 60% de apps comparten datos con terceros.

- Máxima conveniencia: Vincula cuentas con seguridad fuerte

- Punto medio: Apps ofreciendo vinculación y entrada manual

- Máxima privacidad: Apps solo de entrada manual

- Incluso cuentas vinculadas son típicamente acceso solo lectura

Paso 4: Evalúa Tu Presupuesto para Presupuestar

Las apps gratuitas funcionan bien para necesidades básicas. Apps de pago ($6-15/mes) ofrecen más funciones pero cuestan $72-180 anuales.

Calcula tu retorno: Si una app te ayuda a evitar un cargo de sobregiro de $35 mensual, se paga sola. Si te ayuda a ahorrar $100 extra al mes mediante mejor consciencia, el ROI es masivo.

Opciones gratuitas que valen la pena:

- Honeydue (parejas)

- Goodbudget básico (método de sobres)

- BudgetCH (residentes suizos)

- EveryDollar básico (base cero)

Cuándo el pago vale la pena:

- Gestionas múltiples cuentas

- Quieres seguimiento de inversiones

- Necesitas colaboración familiar

- Valoras el soporte al cliente

- Las versiones gratuitas son muy limitadas para tu situación

Paso 5: Prueba Antes de Comprometerte

La mayoría de apps de pago ofrecen pruebas gratuitas:

- YNAB: 34 días

- Monarch: 7 días

- PocketGuard: 7 días

- Quicken Simplifi: 30 días

Pon un recordatorio en el calendario antes de que termine la prueba. Un mes es suficiente para saber si una app se adapta a tu flujo de trabajo.

Seguridad y Privacidad: Lo Que Debes Saber

Abordemos el elefante en la habitación: ¿Son seguras las apps de presupuesto? La respuesta honesta—son generalmente seguras, pero no libres de riesgo.

La Respuesta Honesta

Las buenas apps usan encriptación y medidas de seguridad de nivel bancario. Sin embargo, las brechas de datos pueden ocurrir, y muchas apps comparten tu información con terceros.

Qué Datos Recopilan las Apps

Las apps recopilan un promedio de 9 puntos de datos cada una, incluyendo:

- Detalles de transacciones

- Saldos de cuentas

- Información de identificación personal

- Patrones de gasto

- Datos de ubicación (algunas apps)

Cómo Protegerte

1. Lee la política de privacidad antes de registrarte

Concéntrate en estas secciones:

- Qué datos se recopilan

- Con quién se comparten

- Cómo se usan para marketing o analítica

- Políticas de eliminación de datos

2. Usa contraseñas fuertes y únicas

Nunca reutilices contraseñas en apps financieras. Considera un gestor de contraseñas como 1Password o Bitwarden.

3. Activa la autenticación de dos factores

Siempre actívala cuando esté disponible. Añade una segunda capa crítica de protección.

4. Revisa los permisos de la app

Revisa qué permisos solicita la app en tu teléfono. ¿Realmente necesita una app de presupuesto acceso a tus contactos o cámara?

5. Monitorea tus cuentas regularmente

Incluso con apps, revisa tus cuentas bancarias reales semanalmente para actividad inusual.

6. Considera acceso solo lectura

La mayoría de apps solo tienen acceso "solo lectura" a tus cuentas, significando que pueden ver pero no transferir dinero. Verifica esto antes de conectar.

Señales de Alerta a Vigilar

- Sin política de privacidad clara

- Solicita más permisos de los necesarios

- Reseñas malas mencionando problemas de seguridad

- Sin opción de autenticación de dos factores

- Lenguaje vago sobre compartir datos

La Conexión Plaid

La mayoría de apps de presupuesto usan Plaid para conectar con tu banco. Plaid resolvió una demanda colectiva de $58 millones en 2022 sobre prácticas de datos.

Lo que debes saber: Plaid ha mejorado transparencia desde la demanda, pero aún recopila datos significativos. Apps usando Plaid están externalizando tu conexión bancaria a un tercero.

Alternativas: Apps como Goodbudget, BudgetCH y seguimiento manual en EveryDollar versión gratuita evitan esta conexión de terceros completamente.

Tu Primera Semana con una App de Presupuesto

Ya elegiste una app. ¿Y ahora qué? Aquí está tu guía paso a paso para una configuración exitosa.

Días 1-2 — Configuración

Descarga y crea tu cuenta. Conecta cuentas bancarias o configura entrada manual. Deja importar transacciones y revisa la categorización.

- Inversión de tiempo: 30-45 minutos

- Conecta cuentas o planea sistema de entrada manual

- Revisa precisión de categorización automática

- Corrige transacciones mal categorizadas

Día 3 — Analiza Gasto Actual

Antes de crear un presupuesto, ve dónde va realmente el dinero. Busca sorpresas, suscripciones olvidadas y patrones de gasto.

- Categorías donde gastas más de lo esperado

- Suscripciones que olvidaste

- Patrones como comer fuera cada viernes

- Esto revela tu mayor oportunidad de ahorro

Días 4-5 — Crea Tu Presupuesto

Establece límites realistas para cada categoría basados en tu análisis de gasto. Empieza con gasto actual, luego reduce gradualmente.

- Evita presupuestos irrealmente bajos que romperás inmediatamente

- Si gastas CHF 600 comiendo fuera, presupuesta CHF 550 primer mes

- Cambios graduales se mantienen mejor que cortes dramáticos

- Construye sobre pequeñas victorias para resultados sostenibles

Días 6-7 — Configura Alertas y Objetivos

Activa notificaciones, establece recordatorios de facturas, crea objetivos de ahorro y personaliza tu panel.

- Activa notificaciones de límite de presupuesto

- Configura recordatorios de facturas recurrentes

- Crea objetivos de ahorro específicos

- Personaliza panel para lo que más importa

Semana 2 en Adelante — Construye el Hábito

Revisiones diarias, revisiones semanales y análisis mensuales. El primer mes es sobre aprender, no perfección.

- Diario (2 min): Revisa app y verifica transacciones

- Semanal (10 min): Revisa gasto por categoría

- Mensual (20 min): Analiza mes completo y ajusta

- Vincula revisiones de app a hábitos existentes como el café matutino

Errores Comunes a Evitar

1. Configurar y Olvidar

Las apps de presupuesto no son "configura y olvida". Requieren revisiones regulares. La automatización ayuda, pero aún necesitas revisar y ajustar.

Solución: Vincula revisiones de app a hábitos existentes. Revisa mientras tomas el café matutino o durante tu trayecto.

2. Sobrecomplicar Categorías

No necesitas 47 categorías de presupuesto. Demasiadas categorías hace el seguimiento tedioso y los presupuestos imposibles de mantener.

Mejor enfoque: Empieza con 8-10 categorías principales. Siempre puedes añadir más después si es necesario.

3. Ser Demasiado Restrictivo

Un presupuesto que permite cero dinero para diversión no durará. Te rebelarás contra él en semanas.

Solución: Incluye dinero de "gasto sin culpa" en tu presupuesto. Date permiso para gastar en cosas que traen alegría.

4. No Ajustar para la Realidad

Si consistentemente sobrepasas el presupuesto de una categoría, eso es información. O el presupuesto es irrealista o necesitas cambiar activamente el comportamiento.

Respuesta: Analiza si el límite es razonable. Si siempre gastas CHF 400 en comestibles pero presupuestas CHF 250, ajusta el presupuesto o identifica cambios específicos (planificación de comidas, menos compras orgánicas) para hacer CHF 250 alcanzable.

5. Asumir que la App Hace Todo

Las apps rastrean y alertan, pero no toman decisiones. Aún necesitas elegir no hacer esa compra cuando estás en el límite del presupuesto.

Verificación de realidad: Una app es una herramienta, no una solución. Proporciona información y estructura, pero tú proporcionas la disciplina.

Más Allá de las Apps de Presupuesto

Las apps no son para todos. Aquí hay alternativas efectivas que aún funcionan en 2026.

Hojas de Cálculo

Crea una plantilla en Google Sheets o Excel. Completamente gratis, privacidad total, totalmente personalizable. Lleva más tiempo pero da control completo.

Papel y Lápiz

El método original de presupuesto aún funciona. Escribe ingresos y gastos. Cero tecnología, privacidad completa, muy consciente.

Herramientas del Banco

Muchos bancos ahora ofrecen categorización de gastos en sus apps. Ya conectado, sin compartir con terceros, usualmente gratis.

Preguntas Frecuentes

¿Son seguras las apps de presupuesto?

Las apps reconocidas usan encriptación y medidas de seguridad de nivel bancario, haciéndolas generalmente seguras. Sin embargo, el 60% de apps comparten datos con terceros, así que revisa las políticas de privacidad cuidadosamente. Busca apps con autenticación de dos factores, encriptación fuerte y políticas de datos claras. Apps de entrada manual como Goodbudget ofrecen más privacidad ya que no vinculas cuentas bancarias.

¿Necesito vincular mi cuenta bancaria?

No. Apps como Goodbudget, EveryDollar (versión gratuita) y BudgetCH permiten entrada manual de transacciones. Esto consume más tiempo pero mantiene tus datos financieros más privados. Cuentas vinculadas ofrecen conveniencia y automatización pero requieren confiar en la app con acceso a la cuenta (solo lectura).

¿Cuánto cuestan las apps de presupuesto?

Existen opciones gratuitas (Honeydue, Goodbudget básico, BudgetCH), mientras apps de pago van de $36-180 anuales. YNAB cuesta $109/año, Monarch $70/año, PocketGuard $75/año, y Quicken Simplifi aproximadamente $36/año. La mayoría ofrece pruebas gratuitas para probar antes de pagar.

¿Puedo usar apps de presupuesto en Suiza?

Sí. Apps principales como YNAB, Monarch y PocketGuard soportan moneda CHF. Opciones específicas suizas incluyen BudgetCH (gratis, multiidioma) y Magic Heidi (para autónomos). Verifica si tu banco suizo funciona con el servicio de conexión de la app (usualmente Plaid) antes de comprometerte.

¿Cuál es la mejor app de presupuesto gratuita?

Depende de tus necesidades. Honeydue es mejor para parejas (completamente gratis), Goodbudget básico es mejor para presupuestadores del método de sobres (gratis para 10 sobres), y BudgetCH es mejor para residentes suizos queriendo soporte de idioma local. Para seguimiento simple de gasto, la versión gratuita de PocketGuard funciona bien.

¿Cómo ganan dinero las apps gratuitas de presupuesto?

Apps gratuitas típicamente usan un modelo 'freemium'—ofreciendo funciones básicas gratis mientras cobran por funciones premium. También pueden ganar dinero mediante relaciones de afiliados (ganando comisiones cuando haces clic en ofertas), publicidad o venta de datos anonimizados. Siempre lee la política de privacidad para entender cómo se sostiene una app gratuita.

¿Pueden las apps de presupuesto ayudarme a ahorrar dinero?

Sí, si las usas activamente. Las apps aumentan consciencia de patrones de gasto, facilitando identificar y cortar gastos innecesarios. Estudios muestran que usuarios que se involucran regularmente con apps de presupuesto ahorran en promedio 10-15% más que quienes no rastrean gastos. Sin embargo, la app misma no ahorra dinero—tu comportamiento cambiado lo hace.

¿Funcionan las apps de presupuesto para parejas?

Sí. Honeydue está diseñada específicamente para parejas, permitiéndote compartir cuentas seleccionadas y establecer presupuestos conjuntos. YNAB permite compartir con hasta 6 personas (incluyendo parejas), y Monarch te permite añadir miembros del hogar sin costo extra. Elige una app que permita a ambas parejas ver finanzas compartidas mientras mantienen algo de privacidad individual si se desea.

Toma Control de Tus Finanzas Hoy

La app de presupuesto correcta hace que la gestión financiera se sienta menos como tarea y más como tener un asistente útil.

Si eres freelancer suizo o profesional autónomo, Magic Heidi combina seguimiento de gastos con herramientas de facturación diseñadas específicamente para requisitos suizos—incluyendo facturas QR automatizadas, manejo de IVA y funciones nativas en CHF.

Para presupuestos personales, empieza con pruebas gratuitas de YNAB, Monarch o Quicken Simplifi para encontrar lo que coincide con tu estilo. Residentes suizos también deberían explorar BudgetCH para una opción local enfocada en privacidad.

Recuerda: la mejor app de presupuesto es la que realmente usarás. Empieza simple, construye el hábito y ajusta conforme aprendes qué funciona para tu vida financiera.

Tu yo futuro te agradecerá por tomar control hoy.